不動産投資でアーリーリタイア!実現に必要なこととは?

- 更新:

- 2022/09/09

本記事は動画コンテンツでご視聴いただけます。

不動産投資をはじめる際、不労所得を得て「アーリーリタイア」を目指す人は多いでしょう。確かに不動産投資をはじめることで「不労所得」を得たのちに、アーリーリタイアができるかも知れません。しかし実際にアーリーリタイアをしている人はいるのでしょうか。また、現在の不動産業界はアーリーリタイアに向いているのでしょうか。

今回はアーリーリタイアの実態と共に、不動産業界を巡る現在の様子をご紹介します。

アーリーリタイアとは

アーリーリタイアとは早期リタイア(退職)のことです。一昔前の日本では終身雇用制度が主となり、定年まで勤め上げて退職金をもらうということが当たり前でした。しかしここ最近30~40代の働き盛り世代を筆頭に、アーリーリタイアを目指す人が増えているのです。

アーリーリタイアのメリット

アーリーリタイアのメリットをみていきましょう。アーリーリタイアのメリットは様々ありますが、その中でも

- 自由な時間が増える

- 仕事のストレスから解放される

- やりたいことを存分にできる

- 年齢に制限があることを諦めずにすむ

こういったことはとくに大きなメリットといえます。

一般的に退職は60代であり、そこから自由になったとしても衰えていてやる気が出なかったり、年齢によって諦めたりすることも増えてしまいます。ですが40~50代というタイミングで自由時間を確保することで、仕事とは別のやりがいを見つけ人生を有意義に過ごすことができるのです。

仕事にストレスを感じていた人は解放されますし、アーリーリタイアを目指して短期集中して頑張ることも、非常に効率的で良いことです。しかし、デメリットもあります。

アーリーリタイアのデメリット

アーリーリタイアのデメリットはどのようなものがあるのでしょうか。

- 収入源が途絶える

- 蓄えは日々減っていく

- 社会的信用の欠如

- 年金額が減る

このようにアーリーリタイアのデメリットは、主にお金・生活に関することです。これまで仕事に費やしていた時間(稼ぎ)は浪費の時間へと変貌します。

最初は開放感からワクワクし楽しめますが、お金が減っていくことを目の当たりにした時、大きな不安に駆られるものです。また、どこにも属していないとお金を借りることもできず、年金も少なくなるので支えてくれるものは無くなります。

アーリーリタイアを目指すということは自分で自分を守ることであり、確固たる覚悟と準備が必要になります。リタイア後に良い人生を送るためにも、リスクヘッジはしっかり行っていきましょう。

アーリーリタイアと不労所得

では実際、アーリーリタイアを目指すにあたりどのようなことをすればいいのでしょうか。 その答えが「不労所得」です。不労所得とは働かなくても得られる収入のこと。代表的なものは不動産投資や株式投資、著作権などの権利収入があります。

具体的にどのような方法があるのかをみてみましょう。

- 土地を貸す

- 権利を貸す(飲食のフランチャイズなど)

- 銀行預金や国債

- 個人年金

- 自動販売機設置

- コインロッカーやランドリー

- 投資信託

- 太陽光発電設備投資

- アパート経営

- 株やFXなど

このようにハイリスクハイリターンなものや、ローリスクローリターンのものなど様々ありますが、ローリスクハイリターンなものはありません。

とくにこれらの例はどれをとっても莫大な資金かスキルが必要なものであり、個人が簡単に手にできるものは少ないです。だからこそ実際に不労所得を得てアーリーリタイアしてる人は、ほとんどいません。

不労所得を謳っているケースは情報商材の販売が収入源であり、実際の不労所得を得てる人はほとんどいません。情報社会の今だからこそ、自ら情報を精査して見極める力が必要になっていきます。

そのためにもまずは自分の理想の未来を考え、「いくらあったらアーリーリタイアできるのか?」というゴールを計算してみましょう。

リタイアが可能な資産総額ってどれくらい?

アーリーリタイアするために何が必要かをお伝えしてきましたが、次は「いくら必要か」です。

ここではリタイア後にかかる生活費を月12万円として、老後までの生活費を計算します。

月12万円=年間144万円

ここに税金などを加えて、ざっくり年間160万円必要になるとしましょう。

年間支出160万円で80歳まで生きるとして

| 30代リタイア | 約8,000万円 |

|---|---|

| 40代リタイア | 約6,400万円 |

| 50代リタイア | 約4,800万円 |

このように算出することができます。

当然家族がいれば値段は上がっていきますし、理想のライフスタイルに合わせた金額を算出する必要があります。

もしもアーリーリタイアを貯金だけで目指すとしたら、6,000万〜1億円もの貯金が必要になり、途方も無い金額になってしまいます。

それにアーリーリタイアのデメリットでも紹介したように、貯金のみであればあとは減っていくのみです。予想外の出費があった時には計画が崩れることもあるでしょう。

だからこそ、必要資金を貯金だけで用意するのではなく不労所得を得る考え方にシフトすることが大切なのです。

アーリーリタイアを実現するための考え方

アーリーリタイアを実現させるためには「現実と向き合う」ことが大切になります。

現実とはお金のことです。先ほどの必要資金と、そこにたどり着くまでの収益に目を向けて取り組んでいく必要があります。そのためにも、早めに本業以外の収入源を作ることがポイントです。

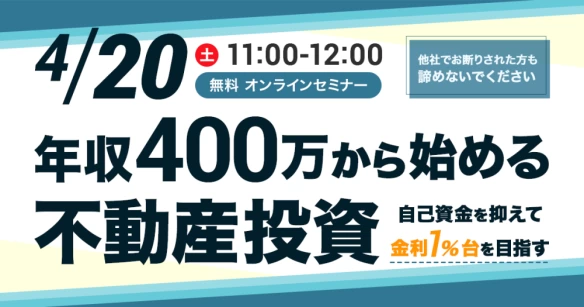

もしも本業の中からアーリーリタイアの準備をするとしたら、年収400万円の中から半分の200万円を貯めても50年近くかかります。

それではアーリーリタイアになりませんし、年収を半分にした時に生活に負荷がかかるようでは何十年も続きません。

だからこそ「お金を増やす」という考え方を身に付ける必要があります。

- 0から稼ぐのは労働、お金を増やすのが投資です。

その中の「不動産投資」について、アーリーリタイアをする場合の例をみてみましょう。不動産投資にも、当然元手となる資金が必要不可欠です。例えば不動産投資で1億円の資産を手にするならば、物件価格1億円のマンションを購入する方法があります。

その場合、用意する資金は1,000〜2,000万円程。

その後マンションから家賃収入を得ていき、ローン完済後は物件そのものの売却利益も見込めます。

1億円の資産を50年かけて築く方法もあれば、小さなお金を大きなお金に生まれ変わらせ、長期にわたってお金を生み出す仕組みを構築する方法もあるのです。

これが投資(お金を増やす)の考え方です。

もちろんリスクは付きものですが、真剣にアーリーリタイアを目指すなら時間の意識も大切ですので、早いうちから最短距離で目標を達成する資産形成を学んでいきましょう。

欧米で広がる「FIREムーブメント」の考え方

海外におけるアーリーリタイアの考え方も参考になります。とくに欧米で広がる「FIREムーブメント」が30代に広がっています。

FIREとは「経済的に自立してアーリーリタイアする生き方」を指します。

これはアメリカの20〜30代の若者たちの間で流行り、インターネットを通じて世界に向けて発信されている考え方です。この広がりをムーブメントと呼び、FIREムーブメントという言葉が誕生しました。

経済的自立からアーリーリタイアを実現させた方法の中に「4%ルール」というものがあります。このルールは、アーリーリタイアするための目標額を生み出す必要数字です。

つまり年間生活費の25倍の元本を作り年利4%の運用を行うことで、リタイア後も元本を消費せず暮らせるのです。

例)年間生活費400万円の世帯は 400 ✕ 25倍 で 1億円

このFIREムーブメントは、より早くリタイアし自由で豊かな生活を手に入れようというものです。

そのためには節約生活や努力が必要になりますが、一昔前(バブル世代)と違い、最近は「心のゆとり」を求める傾向が強まっています。

つまり豪華な服や車など物理的な満足を得るよりも、自由な時間を確保する方が価値が高まってきているのです。物をほとんど持たないミニマリストが流行ってるのも、そうした傾向によるものかもしれません。日本でもミニマリストになり、浮いたお金を投資に回す考え方が浸透しつつあります。自分が求めるものを判断基準とし、より自分に合った生き方をカスタマイズしていく時代が到来したといえるのではないでしょうか。

不動産投資とアーリーリタイアの現状

不動産投資は「不労所得」を得るためにあります。そのため、アーリーリタイアに近いと捉えられることがあります。

しかし、現状の不動産事情では、アーリーリタイアはおすすめしません。その背景にあるのが「かぼちゃの馬車」問題です。

これを機にそれ以前よりも、銀行からの借り入れが難しくなっているのが現状です。

「かぼちゃの馬車」とは「スマートデイズ」という不動産会社が管理・運営する女性専用シェアハウスです。ここのコンセプトに賛同した会社員投資家たちは、スマートデイズとサブリース契約を結び、銀行でローンを組み投資することになりました。

しかし、実態は入居者も入らず自転車操業。既存オーナーへの支払いのため新規オーナーを増やし続けていましたが、その後スマートデイズは経営破綻しました。

この際家賃収入が入らず、借り入れだけ残ったオーナーが大勢いたことから大問題に発展しました。

その後、過剰な融資を行った銀行責任も問われ、それにより銀行からの借り入れが一気に厳しくなったのです。

不動産投資でアーリーリタイアはできるのか?

結論からいえば、ほとんどの人が不動産投資でアーリーリタイアはできないといえます。

むしろ、不動産投資家としてはアーリーリタイアはおすすめできません。慎重になるべきです。

ここでは、その理由をご紹介します。

アーリーリタイアをおすすめしない理由

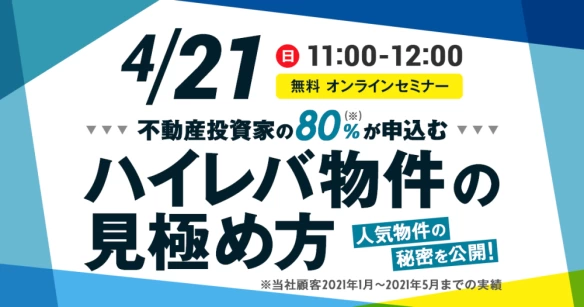

不動産投資は「借り入れ」ありきで考えられます。借り入れをスムーズに行うには、担保や信用力が必要です。先ほども申し上げた通り、「かぼちゃの馬車問題」で銀行から多額の借り入れを行う際の審査が厳しくなっています。

そのため会社員として働きながら信用力を付け借り入れを行い、着実な不動産投資の計画を遂行することをおすすめします。

アーリーリタイアをするためには十分なキャッシュが必要です。「アーリーリタイア」という言葉に憧れただけではじめるのは危険なため、確実性のある計画で事業を展開する必要があるのです。

実際のお客さんの実例から

不動産屋として、これまで数々のお客様をみてきました。その中には、20代後半でアーリーリタイアをした人もいました。

当時は銀行の借り入れ基準も今ほど厳しいものではなく、数億円を調達したのち不動産を購入し独立。しかし、余剰なキャッシュがあるわけではありません。どちらかといえば、借り入れありきの不動産購入でした。

その後、独立してしばらくたったあとに「情報商材」や「インターネット上の発信」で稼ぐようになったようです。

不動産投資家として家賃収入のみで生活するのではなく、こういった発信により大半の事業利益を上げていたそうです。これでは「不動産投資でアーリーリタイア」とはいえないのではないでしょうか。

また、地主として不動産を引き継いだ人の多くが会社員として生活しています。彼らの多くは不測の事態に備えてしっかりと信用力と賃金を稼いでおり、堅実的です。

このような実例からみても、ほとんどの人が「アーリーリタイア」はできていません。

むしろ堅実な目を養っている人ほど、「アーリーリタイアはしない」といえるでしょう。

アーリーリタイアにこだわるよりも「上手く回る不動産投資」に焦点を当てるべし

不動産投資は、キャッシュがぎりぎりの状態で行うものではありません。有り金を全部積み込んでするのではなく、余裕のあるキャッシュフロー計画が重要です。

不動産投資におけるこだわりポイントは、「アーリーリタイア」ではなく「堅実に回る」ことなので、ポイントを間違えず、堅実な不動産投資を行うことが重要といえます。