【2023年最新版】不動産投資の利回りとは?注意したい物件や利回りUP方法まで完全解説!

- 更新:

- 2023/09/18

本記事は動画コンテンツでご視聴いただけます。

不動産投資は、購入したマンションやアパートなどの不動産を購入し、人に貸した家賃で収入を得る投資手法です。毎月安定した家賃収入が得られるのに低リスク。中でもワンルームタイプの投資は比較的少ない資金で始められることから、サラリーマンが無理なく始められる投資商品として注目を集めています。

昨今、老後の備えや、万が一の際に家族に残すため、不動産投資を始めてみたいという人が増加中です。この社会情勢で不動産投資に成功するポイントは、良い物件を見つけて上手に経営すること。その前に必ず知っておきたいのは、利回りに関する正しい知識や目安感です。実際の利回りや希望エリアで期待できる利回りを押さえておくことで、より良い物件選定が行えるでしょう。

本記事では、まず利回りの基本的な知識について解説します。次に、利回りの目安や期待利回りについて解説。最後に、低利回りでも検討したい物件や高利回りでも避けたい物件の特徴を紹介します。本記事を読むことで、不動産投資における利回りや、利回りを基準とした物件の選定方法が理解できるでしょう。

※当社では、利回りをはじめとする不動産投資の超重要事項について、分かりやすく学べる成功の秘訣満載の電子書籍を提供しています。無料の会員登録だけですぐにダウンロード可能です。不動産投資に興味はあるけれどまずは情報収集から始めたい方は、今すぐ以下のリンクより無料電子書籍を入手しご活用ください。

- 不動産投資における3種類の利回りとその計算方法

- 利回り別の計算方法

- 利回りと利子・利率・キャッシュフローとの違い

- 投資用不動産の種類別平均利回りの目安と相場

- 【2023年最新】不動産投資家調査に見る期待利回り

- 利回りが低めでも購入を検討したい物件3選

- 利回りが高くても注意したい物件8選

- 購入後に利回りを上げる2つの方法

- <参考>他の金融商品における利回りの種類

- まとめ

不動産投資における3種類の利回りとその計算方法

不動産投資での「利回り」とは、投資額に対する収益の割合です。利回りは「表面利回り」「想定利回り」「実質利回り」の3種類。投資額に経費を含めるかどうかで分けられます。

表面利回りや想定利回りの高さだけで投資物件を選ぶのは失敗のもと。まずはそれぞれの意味や違いを理解しましょう。

1.表面利回り(グロス利回り)

表面利回りは、管理費や税金など、不動産投資にかかる経費を含めずに計算した利回りです。グロス利回りとも言います。計算方法はもっとも単純。年間の家賃収入を物件の購入価格で割り、100をかけます。

- 表面利回り(%)= 年間家賃収入 ÷ 物件購入価格 ✕ 100

例)年間家賃収入が100万円となる2,000万円の区分マンションを購入した場合

- 100万円 ÷ 2,000万円 ✕ 100 = 5%

⇒ 表面利回り5%

不動産会社の広告に掲載されている利回りは、この表面利回りか後述する想定利回りのいずれかです。理由は、以下の2点。

- 経費を考慮しない分、実質的な利回りよりも高くなること

- 計算がシンプルで説明しやすいこと

言い換えると、購入後の利回り(= 実質利回り)は広告に掲載された利回りを下回ります。不動産投資物件を購入する際、この点は必ず頭に入れておきましょう。

2.想定利回り

現在空室の物件や、売主が住んでいて賃貸に出していない物件の場合、家賃収入は相場家賃から想定します。想定した家賃収入をもとに計算した利回りが、想定利回りです。

表面利回りは実際の家賃収入で計算するのに対し、実質利回りは年間家賃収入の想定額を使って計算されます。

- 想定利回り(%)= 年間で想定される家賃収入 ÷ 物件購入価格 ✕ 100

想定利回りは、不動産会社の物件広告にのみ記載。広告に「想定(利回り)」と書かれている場合は、「現在は空室」で「現状の募集家賃で居住者がついた場合」の利回りです。想定利回りは、利回りを高く見せるために実際の相場よりも高い家賃で計算されていることがあります。その点にも注意しましょう。

3.実質利回り

実質利回りは、諸経費を含めて計算した利回りです。年間の家賃収入から管理費・保険料・税金などの経費を引いた実質的な家賃収入を、物件価格と諸経費を合算した購入費用総額で割って算出します。

- 実質利回り(%)=

(年間家賃収入 - 諸経費)÷ (物件価格 + 諸費用)✕ 100

例)家賃収入 = 70万円、管理費 = 10万円、物件価格 = 1,000万円、購入に際しての諸費用 = 50万円だった場合

- (70万円 - 10万円)÷(1,000万円 + 50万円)= 5.7%

⇒ 実質利回り5.7%

実質利回りは、3種類の中で最も正確に不動産投資の収益性を表します。実際にかかる費用は物件によって大きく変動。表面利回りや想定利回りが同じでも、実質利回りで計算してみると利回りに大きく差が出ることもよくあるケースです。「思っていたよりも利益が少ない」と購入後に後悔しないよう、事前に必ず実質利回りの計算をしておきましょう。

利回り別の計算方法

ここからは「年間家賃収入が100万円となる2,000万円の区分マンションを購入した場合」の例を使って、利回りの値を比較します。

年間家賃収入が100万円となる2,000万円の区分マンションを購入した場合、表面利回りは100万円 ÷ 2,000万円 ✕ 100 = 5%となります。この区分マンションが現在空室で、家賃収入の見込みが年間120万円だった場合の想定利回りは、120万円 ÷ 2,000万円 = 6% です。

この例を実質利回りで考えてみましょう。年間家賃収入が100万円、管理費が15万円かかったとします。区分マンションの購入価格は2,000万円で、購入時の諸経費は100万円。これを実質利回りの計算式に当てはめると(100万円 - 15万円)÷ (2,000万円 + 100万円)✕ 100 = 約4%※となります。

※パーセントの小数第1位以下四捨五入

| 計算方法 | 利回り |

|---|---|

| 表面利回り | 5% |

| 想定利回り | 6% |

| 実質利回り | 約4% |

このように、利回りの計算方法により、同じ物件でも利回りが変わることがお分かりいただけたのではないでしょうか。不動産投資においては、表面利回りや想定利回りだけでなく、必ず実質利回りも計算することが大切です。

※利回りをはじめとする不動産投資の超重要事項について分かりやすく学べる当社の電子書籍には、不動産投資を成功させる秘訣が満載。無料会員登録でダウンロードできますので、ぜひご一読ください。

利回りと利子・利率・キャッシュフローとの違い

利回りに関する正しい知識を得るために、押さえておきたいポイントがあります。それは、利回りと利子・利率・キャッシュフローとの違いです。利子・利率・キャッシュフローも、利回り同様に不動産投資で頻繁に出てくる言葉です。何気なく使っていると意味を混同してしまうため、ここでそれぞれの意味を整理しておきましょう。

利子(利息)は貸し借りした額に上乗せして支払う金額

利子(利息)は、お金を借りた人が貸してくれた人に対して、お金を貸してくれた見返りとして支払う金額です。こちらが支払うお金は「利息」、受け取るお金は「利子」と呼ばれています。銀行に預金した場合や債権を購入した場合は、貸した側になるので定期的に利子の受け取りが可能です。

逆に、不動産投資ローンでお金を借りた場合は、借りた側が利息を支払わなければなりません。返済の時には、元本と利息の合計金額を支払います。

利子や利息は、貸し借りした額に上乗せして支払う金額です。一方、利回りとは、投資金額に対して得られる利益の割合を指します。金額そのものか割合かの違いである点に注意しましょう。

利率はローンに対する利息の割合

利率とは、借り入れた不動産投資ローンの残高に対して年間で加算される利息の割合です。以下の式で算出されます。

- 利率(%)= 利息の金額 ÷ ローンの借入残高 ✕ 100

例)不動産投資ローンを2,000万円借入し、年間で支払う利息が60万円だった場合

※返済が始まっていない場合

- 60万円 ÷ 2,000万円 ✕ 100 = 3%

⇒ 利率3%

キャッシュフローとは実際のお金の出入り

キャッシュフローは、現金の流れやお金の出入りのことを表した言葉です。簡単にいうと「手残り額」、つまり手元に残る額のことを指します。不動産投資では、利回りでいくら収入が入るかを見込んでおくと同時に、どれだけお金が出て手元に残るかも大切。そのためキャッシュフローの概念がとても重要です。

年間の家賃収入から、ローンの返済や金利、経費、税金などの現金の動きを計算して、手元にお金が残った場合「キャッシュフローがプラスになった」と言います。一方で、収入以上に経費がかかりすぎて赤字になるケースの言い方は「キャッシュフローがマイナスになった」です。

不動産投資において最も重要なのは、キャッシュフローをマイナスにしないこと。そのためには、高い利回りや年間収入の多さよりも、具体的なキャッシュフローをしっかりと見極めてコントロールすることが大切です。

投資用不動産の種類別平均利回りの目安と相場

ここからは、投資用不動産の種類別に、利回りの目安や相場観を紹介します。不動産投資で多い、都心部の区分マンションと一棟アパートの場合を例にとり、それぞれ解説します。

①区分マンション

最初に、区分マンション全体における利回りの相場について解説します。

区分マンション全体での相場は、その立地条件や物件スペック等によって大きく変わります。都心部の区分マンションの場合、築20年くらいまでは表面利回り4% ~ 5%前後、築20年 〜 35年であれば5% 〜 8%であれば、購入を検討する価値のある物件と言えるでしょう。

| 築年数 | 建築年 | 表面利回り |

|---|---|---|

| 築20年くらいまで | 2000年まで | 4 ~ 5% |

| 築20年 〜 35年 | 1985年 ~ 2000年まで | 5 ~ 8% |

中には、購入の判断基準を自分で決めている投資家もいます。例えば以下のような基準です。

- 築年数15年以内、実質利回り4%以上

- 固定資産税・都市計画税も考慮して実質利回り3%以上

- 固定資産税・都市計画税、購入諸費用も考慮して実質利回り3.5%以上

- 実質利回り4%以上

投資家たちは、基本的に実質利回りを基準としています。実質利回りは、諸経費だけでなく税金も考慮に入れる必要があるため、不動産投資初心者が基準とするにはやや難しい計算方法です。本記事では初心者の方にもわかりやすく理解してもらうため、表面利回りを使って解説します。

ワンルームマンション

区分マンションの中でも、ワンルームマンションは金額が比較的コンパクトであることから、人気が高い投資対象です。ワンルームマンションも、築20年くらいまでは表面利回り4% ~ 5%前後、築20年 〜 35年の場合5% 〜 8%であれば、購入を検討する価値のある物件と言えるでしょう。

都心部におけるワンルームマンションの平均利回り

| 築年別 | 平均利回り | ポイント |

|---|---|---|

| 新築 | 3%後半 ~ 4%前後 | 利回りは低いが空室リスクも低い |

| 中古(築20年くらいまで) | 4% ~ 5%半ば | 利回り・リスクともに先々注意が必要 |

| 中古(築20年 ~ 築35年) | 5%半ば ~ 10% | 利回りは高いが空室リスクも高い |

古い物件ほど購入価格が低くなるので、表面利回りは高くなります。反面、築年数に比例して管理費や修繕費が高くなるため、実質的な収入も減少。築年数が上がることで空室リスクも高くなるため利回りのみでの比較は難しいですが、上記数値を目安にするといいでしょう。

一方で、都心部以外の投資用マンションにおいては、利回りの平均を考える意味があまりありません。空室のリスクが都心部よりも大きいので、満室を前提とした利回りが参考にならないためです。

都心部以外は都心よりも物件価格が安いので、都心部よりも利回りが高くなります。 横浜や川崎などの大規模な駅は、東京23区の都心部よりも物件価格が若干低いため、都心部の利回りにプラス1%するくらいの感覚でいるといいでしょう。

新築物件の利回りが低いのは、購入価格が割高になっているからです。購入価格は利回りに直接影響を与えることから、当社では、新築ではなく中古マンションの投資をおすすめしています。興味のある方は以下の記事を参考にしてください。

参考「不動産投資なら新築」はホント!?中古マンションとの違いを解説!

②一棟アパート・戸建て

次に、木造一棟アパートの平均利回りについて解説します。都心部における木造一棟アパートの平均利回りは以下のとおり。

| 新築 | 5% ~ 6%前後 |

|---|---|

| 中古 | 6% ~ 8% |

木造一棟アパートは、中古で利回りが8%あれば十分高いと考えて差し支えありません。鉄筋コンクリート(RC)の一棟アパートは地方が多く、総じて7% 〜 8%程度。しかし、個人投資家の投資対象となってからまだ日が浅く、売却の事例はそれほど多くありません。

戸建ての場合は購入してそのまま運用するのではなく、リフォーム・リノベーションにより賃料を上げ、利回りを向上させる手法が増加中です。それなりの立地であれば、10%以上の利回りが確保できるでしょう。

※当社の無料電子書籍では、利回りについても詳しく解説しています。お読みいただいた上で気になる点や疑問があれば、無料相談をご利用いただくことも可能です。無料電子書籍は、無料の会員登録でダウンロードできます。不動産投資を成功させる秘訣を散りばめた無料電子書籍です。不動産投資の学習にご活用ください。

【2023年最新】不動産投資家調査に見る期待利回り

利回りには「表面利回り」「想定利回り」「実質利回り」の3種類があることを紹介しました。この他、別の視点で見た指標として「期待利回り」が用いられることがあります。

期待利回りとは「投資家が、購入する不動産に対して何%の利回りを期待しているか」の指標です。投資家へのアンケート結果から算出されます。購入価格や家賃から計算される数値的な利回りではなく、投資家の熱量を推し量るための判断材料となる点が大きな特徴です。

期待利回りは「利回りが低くても投資したいと思えるくらい投資意欲がある」物件の指標となるので、低いほうが良いとされています。前述の3種の利回りとは考え方が異なる点に注意しましょう。

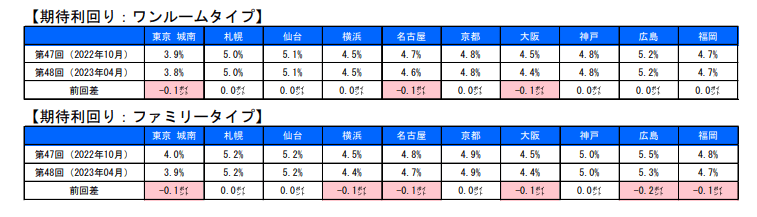

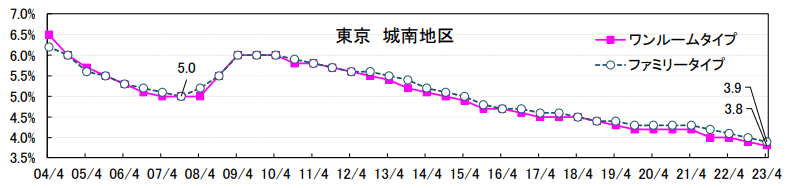

次からは、2023年4月現在の不動産投資家調査を参考に、賃貸住宅のエリア別期待利回りやエリア別の利回り推移について解説します。

エリア別の期待利回り

不動産投資における都心部の期待利回りは、ここ10年の間に少しずつ下降。期待利回りの値が下がっていることから「利回りが低くても物件を購入したい」と考える投資家が増えていることがうかがえます。

日本不動産研究所による投資家向けのアンケート調査によると、ワンルームタイプ・ファミリータイプにおける一棟アパートの期待利回りは以下のとおり。

城南エリアとは港区・品川区・目黒区・大田区の4区(渋谷区・世田谷区を含むことも)を指し、富裕層向けの高級住宅が集中している地域です。城南エリアの期待利回りはワンルームタイプで3.8%。先述した、新築ワンルームマンションの表面利回り相場である「3%後半 ~ 4%前後」と同等です。築年数20年以下の中古ワンルームマンションであれば、表面利回りの相場を下回る結果となっています。

期待利回りは「どれだけ利回りが低くても不動産投資をしたいと投資家が考えているか」の指標です。城南エリアでは、空室リスクを抑えられる・物件価値や地価の値上がりが今後想定できるといった期待感から、3.8%の利回りでも購入したいと考えられていることが読み取れます。

一方、横浜や大阪などその他主要都市の期待利回りは、5%前後。都心の人気エリアよりも高い利回りを要求されていることがわかります。先述のように都心部から離れるほど物件価格が安くなるため、表面利回りの相場と連動する形で期待利回りも変化すると見てよいでしょう。

名古屋や大阪は、ワンルームタイプ、ファミリータイプとも期待利回りが減少。両地域とも、駅前や中心街の再開発中であることから、今後の発展が期待されている証とも言えます。

参考徹底解説! 大阪で不動産投資するメリットや地域の特徴をご紹介

参考【不動産投資】再開発で大注目! 大阪・梅田駅の特徴や魅力を徹底解説

参考【2023】人気急上昇!名古屋市の魅力を投資家目線で徹底解説!

東京・城南エリアのイベントから見る期待利回り推移

期待利回りの変化を追うことで、地域ごとの勢い・トレンドをつかむことが可能です。本記事では、城南エリアを例に挙げて、トレンドと期待利回りの推移について解説します。

城南エリアにおける期待利回りの推移は、以下のとおりです。

引用同上

投資市場全体が冷え込んだ2008年9月のリーマンショック前後は、期待利回りが上昇。しかし、2009年から2010年まではほぼ横ばいで、以降は徐々に下降しています。

期待利回りが下降した10年の間に、城南エリアでは以下のイベントがありました。

- 渋谷駅周辺の大規模再開発(2012年)

- 東急東横線と副都心線の直通運転開始(2013年)

- 「虎ノ門ヒルズ」開業(2014年)

こうしたイベントから人口増が見込まれ、該当エリアの不動産への投資意欲が高まってきたことが読み取れます。

このように、期待利回りの変化を追うことで、地域ごとの勢い・トレンドを掴むことが可能です。期待利回りは投資市場の熱量をみる指標である点に注意しつつ、半年から1年ほどのスパンでチェックするとよいでしょう。

利回りが低めでも購入を検討したい物件3選

利回りは、あくまでも不動産の購入を検討する基準のひとつです。高いに越したことはないですが、利回りだけを判断基準に見ていると優良物件を見逃してしまうことがあります。

以下のような物件は、投資対象として価値が高くなる傾向があります。数値化されないポイントでもあるので、利回りや他の条件と合わせて総合的に検討しましょう。

①好立地かつ築年数が浅め

好立地で築年数が浅い物件は、比較的価値が高めです。

好立地の例は、港区の田町・白金・麻布・六本木や目黒区の目黒、中目黒など。これらの好立地でかつ駅から徒歩5分以内だと、不動産の価値が相場より高くなるでしょう。

上記立地条件で築年数が比較的浅いと、不動産の価値はさらに高くなります。

②売買価格が相場と同等もしくは相場より低い

好立地で築年数が浅めでありながら、売買価格が相場と同等かそれ以下である場合も、不動産の価値は上昇。通常高めの価格である築年数が浅い物件が相場価格と同等であることから、「お買い得」と考えられることが理由です。

③差別化できるポイントがある

他の物件にないポイントがあると、さらに価値が上昇します。他の物件にないことから差別化できるポイントは、上層階や角部屋などです。差別化できるポイントにより物件に付加価値がつき、不動産の価値がさらに高まることが考えられます。

築年数が経過した物件でも条件次第で資産価値は上がる

築年数が経過した物件でも、立地が良ければ、不動産の価値が上昇する場合もあります。リフォーム済み物件や設備に投資されている物件など、価値を感じられる物件も同様です。

利回りが高くても注意したい物件8選

「利回りが低くても購入したい物件があるなら、その反対もあるの?」と疑問に思った方もいらっしゃるでしょう。まさにそのとおりで、利回りが高いからと即購入せず、熟考した方がいい物件がいくつかあります。

利回りが高くても注意したい物件は、次の8つ。

- 借地権物件

- 旧耐震基準で建てられた物件

- 管理状態が良くない物件

- 管理費・修繕積立金が高すぎる物件

- 地方物件や駅から遠い物件

- 最終的に売却することをイメージできない物件

- 家賃が相場よりも高い物件

- 想定利回りは高いのに空室が続いている物件

それぞれについて、詳しく解説します。

①借地権物件

借地権とは、地代を払って他人の土地を借りることのできる権利です。建物は購入して所有できますが、土地は借りるだけになります。借地権物件は地主がいるため、毎月の土地代や土地賃貸借契約更新時の更新料が必要です。

借地権物件は売却する際に苦労します。理由は次の2点。

まず売却時には地主から譲渡承諾を得る必要があり、名義変更料(譲渡承諾料)がかかります。そして借地権物件は融資がつきづらいので、購入希望者は自己資金で購入しなければなりません。従って、売却価格を自己資金で購入できる程度にまで下げなければ購入者が見つからない場合があるため、売却時に苦労しがちです。

借地権物件を購入する3つのメリット

借地権物件には、不動産投資を行う上でのメリットもあります。

最初のメリットは、そもそもの販売価格が安く抑えられている点です。価格が抑えられることで利回りが上がる効果もあります。

2つ目のメリットは、固定資産税・不動産取得税が抑えられる点です。借地権物件では、土地の所有者は地主のまま。従って、建物の持ち主は土地の固定資産税や不動産取得税を支払う必要がありません。税金は収支に大きく影響を及ぼすため、土地に関係する税金を支払う必要がないのはかなりメリットになるでしょう。

3つ目のメリットは、減価償却を大きく取れる可能性がある点です。借地権物件の場合、借地権物件の場合、土地の価値は本来の60% 〜 80%程度。つまり、借地権物件だと販売価格の中で土地が占める割合が少なくなります。

土地には減価償却費がかかりません。従って、土地の割合が少なくなることで建物の割合が相対的に増加し、結果として減価償却費が大きくなるのです。

借地権物件は、しっかりとリスクを理解し対処することで、リスク以上のメリットを享受できる可能性もあります。リスク対策を十分に講じたうえで購入しましょう。

まとめ:借地権物件は土地代と更新料がかかり、売却に苦労する。一方で割安であり、税額を押さえて購入ができ、減価償却の対象も大きくできるメリットもある。

②旧耐震基準で建てられた物件

1981年6月に耐震基準の大幅な見直しが行われました。見直し以前の基準を「旧耐震基準」、見直し以降の基準を「新耐震基準」と呼びます。

旧耐震基準で建てられた物件は、売却時に融資がつかないかもしれません。ついたとしてもかなりの高金利となってしまうことから、購入者層が狭まるでしょう。

旧耐震基準の物件は1981年6月以前に建てられました。見た目は良さそうに見えても、耐震性・耐久性に不安が残ります。売却以前に入居者がつくかどうかも心配です。

とはいえ、旧耐震基準の建築であっても管理状況が良好な物件は多くあります。例えばライオンズマンションシリーズは、管理組合と管理会社がしっかりと機能。修繕積立金も計画的に貯蓄されていることから、今でも高い資産価値を有しています。

旧耐震基準の物件には、耐震補強工事によって新耐震物件と同等の耐震性能を保持するマンションもあります。耐震基準工事によって、安価でかつ十分な耐震性能がついた物件を買える可能性がある点も、頭に入れておくといいでしょう。

まとめ:旧耐震基準の物件は、売却時に融資がつかないか高金利となることや、耐震性や耐久性に不安が残るため注意が必要。しかし、管理状況が良好であったり耐震補強工事をしたりして、今でも高い資産価値を保つ物件も存在する。

③管理状態が良くない物件

管理状態が良くない物件は空室リスクに直結するので、選ばない方が無難です。管理状態の良し悪しは数値には反映されません。しかし、見るからに古い物件は管理状態が良くない確たる証拠。物件選びの際は、管理状態の良し悪しを見落とさないようにしましょう。

戸建てやアパートの場合は、古い物件を修繕した上で賃貸し売却益も出す投資戦略もあります。これは、区分マンションでは難しい戦略です。区分マンションの場合、建物の管理や修繕は、基本的に全て管理組合や管理会社が行い、オーナーが自分で修繕できないからです。

上記の理由から、やはり区分マンションに関しては、最初から管理状況の良い物件を見つけることが重要と言えるでしょう。

まとめ:区分マンションは管理状態の良い物件が重要

④管理費や修繕積立金が高すぎる物件

管理費と修繕積立金が高すぎる物件にも注意しましょう。一見高利回りに見えても、管理費や修繕積立金が高額で実質的な収益性が低いケースがあるからです。

管理費・修繕積立金の適正金額については、全体の総戸数や広さから判断します。例えば、総戸数20戸・部屋の広さ18㎡の場合、管理費・修繕積立金の合計で1万5千円程度。合計で2万円以上する場合は、明らかに高すぎと言えるでしょう。

とはいえ、あまりにも修繕積立金が少ない物件も考えものです。積立金が足りていない状況になると、いつかは積立金を値上げすることになります。そうなると、毎月の支払いが増えるだけでなく、売却がしづらくなるかもしれません。

特に新築の場合、当初の物件価格が割高なことから、管理費と修繕積立金が少なめに設定されているケースが多くあります。費用の値上げが計画的に行われていないと、10年 〜 20年に一度行われる大規模修繕工事が実施できません。そうなると、マンションの資産価値が大きく下落する恐れもあります。

このようなリスクを避けるには、管理費や修繕積立金のバランスが取れた物件を選ぶことが大切です。

まとめ:相場より管理費・修繕積立金が高過ぎたり安過ぎたりする物件は注意が必要

⑤地方物件や駅から遠い物件

地方の物件や駅から遠い物件は、物件価格が低くなるため表面利回りが高くなりますが、入居者が来てくれること(= 入居付け)に対する不安があります。入居者がいなければ、どんなに表面利回りが高くても収入はゼロとなるからです。

もちろん、その場所の賃貸ニーズが高いことを知っていれば話は別ですが、あまり多くないケースでしょう。従って、投資用マンションを購入する際には、賃貸ニーズの高い「都心、駅近」のほうが確実に入居付けができて安心です。

まとめ:投資用マンションを購入する際には、賃貸ニーズの高い「都心、駅近」から選定する

⑥最終的に売却することをイメージできない物件

不動産投資では、最終的に不動産をどう売却するかを「出口戦略」と呼びます。出口戦略が取りづらい = 最終的にどう売却できるかイメージできない物件は、あまりおすすめできません。

不動産は他の投資と比べて長期保有が原則です。それでも、投資である以上は出口を常に意識しておく必要があります。

不動産経営は常にうまくいくわけではありません。お金を生まない不動産は、税金がかかるだけの「負債」です。不動産を売りたくても売れない状況になってしまうと、負債を抱え続けることになってしまいます。

出口がイメージしにくい物件として「土地の利用価値がない物件」と「RC一棟アパート」が挙げられます。

土地の利用価値が見出せない

公道に接しておらず再建築ができない土地や細い路地の奥に建物がある旗竿地のように土地の利用価値が見出せない物件は、売却が非常に難しいです。

木造一棟アパートを例にして説明しましょう。木造一棟アパートの場合、老朽化してくると「古アパート付き土地」として売却するケースがあります。この土地が再建築不可の場合、アパートを取り壊すと二度と建物が立てられません。土地も公道に面していないことから、個人投資家はほぼ売買対象から外してしまいます。

旗竿地も、使い道が少ないことから買い手をみつけにくい土地のひとつです。

RC一棟アパート

RC一棟アパートとは、鉄筋コンクリートで建てられたアパートを指します。RC一棟アパートに関しては、事例が少なく今後が読みづらいため、最終的な出口が見えづらい状況です。

個人投資家にRC一棟アパートが浸透し始めてから、まだ数年。中には、すでに売り抜けた方もいらっしゃいますが、RC一棟アパートの扱いが今後どうなるかは全く読めません。

RC一棟アパートは通常、オーバーローンで購入されます。オーバーローンは、物件の時価よりも借入金残高が多い状態。従って、売却したときに、残債が売却価格を上回る可能性が高まります。

ここ数年でRC一棟物件が新たな投資カテゴリとして注目され、一気に広がりました。これにより、金融機関の融資条件も徐々に厳格化。買い手を見つけづらくなることや、買い手が見つからないことによりローンを支払えなくなることも懸念されます。

まとめ:出口を見据えられない物件は購入を避ける

⑦家賃が相場よりも高い物件

家賃が相場よりも高い物件にも、気をつけましょう。特に初心者の方は、表面利回りを優先するあまり、相場よりも高額な家賃の物件を選びがちです。しかし、家賃が相場よりも高い物件は、そのままの家賃では新規の入居者が決まらないケースもあります。

現在の入居者が支払っているのは、入居当時の物件価値から導き出された家賃です。特に新築物件では、周辺エリアよりも家賃が上昇します。例えば前の入居者が10年以上住んでから退去した場合、新築当時と同様の家賃では新規の入居希望者が来ない可能性があります。

表面利回りと実質利回りが双方いい物件であっても、一度退去者が出ると計算が成立しなくなる可能性がある点は押さえておきましょう。

サクラを雇って高い家賃で空室へ一時的に入居させることで、入居者のいる高利回りの物件として売り出すケースもあります。こうした物件を契約してしまうと、契約後まもなくサクラが退去し、その後の入居付けが困難です。利回りと空室率のみでなく、物件を扱う不動産会社が信頼できるかもチェック項目に入れるようにしましょう。

まとめ:家賃が相場より高い物件は、一度退去者が出ると新規の入居者が入りづらくなる

⑧想定利回りが高いのに空室が続く物件

不動産投資において経費が0円になることはあり得ないため、実質利回りは表面利回りから確実に低下します。

一方で、想定利回りを「満室時の年間収入 ÷ 物件購入価格 ✕ 100」として計算している場合、空室率を考慮していないことから表面利回りとも差が発生。つまり、「想定利回り > 表面利回り > 実質利回り」です。この計算によって想定利回りを算出した場合、想定利回りと実質利回りに大きな差が生じることになります。

想定利回りが良好でも空室が続いている場合は、実際の収益が想定利回りから乖離している可能性があります。物件を購入するときは、想定利回りだけでなく、その物件が入居者の需要を満たす立地・設備・管理状況を備えているかも合わせてチェックしましょう。

まとめ:想定利回りが高くても、空室続きの物件は実質利回りが下がるリスクが高い

購入後に利回りを上げる2つの方法

不動産投資では、購入後物件に一切手を加えなければ、築年数の経過とともに期待できる想定賃料も下がっていきます。しかし、購入後に空室の発生を抑えられれば、想定利回りから大きくかけ離れず利回りを上げて運用を行うことも可能です。

空室の発生を抑え利回りを上げる方法として、次の2点が挙げられます。

- サブリース契約の解除

- 物件のリフォーム

この方法により、購入時と同額かそれ以上の額で売却することもできるかもしれません。

方法①:サブリース契約の解除

購入後に物件の運用利回りを向上させる方法は、サブリース契約を解除することです。サブリースとは、集合住宅形式の不動産投資物件を不動産会社が一括で借上を行う契約。空室でも満室でも、賃料の85% ~ 90%の金額を受け取ることが可能です。

サブリース契約の有無による収入差

では、サブリース契約の有無による収入差を比較しましょう。

入居率95% 家賃8万円 サブリース保証賃料が85%の場合

| 計算式 | 1年間の収入 | |

|---|---|---|

| サブリース契約 | 8万円 ✕ 85% ✕ 12ヵ月 | 81.6万円 |

| 通常の賃貸借契約 | 8万円 ✕ 12ヵ月 ✕ 95% | 91.2万円 |

※1年で9.6万円の差額!

サブリースの場合、保証賃料は8万円 × 85% = 6.8万円です。たとえ空室になっても継続して保証賃料が支払われるので、1年間で81.6万円の収入になります。

一方、通常の賃貸借契約での年間収入は、家賃 8万円 ✕ 12ヵ月に入居率をかけた金額です。この場合の年収は、家賃 8万円 ✕ 12ヵ月 ✕ 95% = 91.2万円。空室率を考慮したとしても、通常の賃貸借契約の方が高い収益率となります。

ちなみに、入居率が90%でも、年収は86.4万円。サブリースよりも5万円近く高い収入を得ることが可能です。

入居率90%の場合、一年間で36. 5日空室があることを意味します。つまり、1年間で1ヵ月以上の空室です。23区内の駅近好立地であれば、1ヵ月以上空室が続くことはあまりありません。そこまで厳しいシミュレーションであっても、通常の賃貸借契約のほうが得であることがお分かりいただけたのではないでしょうか。

サブリース契約の解約方法

サブリース契約の解約方法は、「契約期間満了の6ヵ月前までに通知することで解除できる」「賃料半年分の違約金を支払うことで即時解約可能」など、会社によってさまざまです。

中には「サブリース解除不可」の物件もあります。サブリースの契約内容や条件については、購入時点できちんと確認しておきましょう。

参考サブリースは解約できない?これで完璧!メリットから問題点まで一挙解説

方法②:物件のリフォーム

購入後に利回りを向上させる次の方法は、物件のリフォームを行うことです。築年数の古い物件ほど、高い効果を得ることができるでしょう。

築年数が古い物件の家賃が下がる理由は、主に3点です。

- 物件の外観が古くなる

- 設備が流行から遅れる

- 築年数の新しい物件にしか住みたくない人がいる

以上のうち「③築年数の新しい物件にしか住みたくない人がいる」点はどうすることもできません。しかし、リフォームにより①と②は対策が可能です。築年数が経った築古物件であったとしても、リフォームすることにより高い利回りを達成できるでしょう。

物件の外観をコントロールする

リフォームで築年数が経ち古くなった外観を整備することで、家賃下落を抑えることができます。投資対象がアパートであれば、外壁を塗り直すだけでも、見た目は大きく変えられるでしょう。問題は、外観のリフォームが難しい区分マンションの場合です。

結論から言うと、管理状況の良い物件を選ぶことが最善の対策となります。区分マンションのオーナーは、共用部分の修繕やリフォームの管理はできません。将来的なマンションの資産性につながる修繕やリフォームを行うのは、全て管理組合と管理会社です。投資する際は、将来のリフォームを見越して管理会社がきちんとしている物件を選びましょう。

流行に沿った設備を投入する

室内設備が流行から外れてしまうことで家賃が下がる点も、リフォームで改善可能です。中古物件において家賃が低くなる最大の原因は「3点ユニット」にあります。3点ユニットとは、バス・トイレ・洗面台が同じ部屋に収まっている形式です。築25年以上の物件に比較的多く見られます。

3点ユニットは、風呂やトイレなどの水回りをなるべくコンパクトにまとめることで、居住スペースを広く使えることから流行しました。しかし、現在では「狭い」「ビジネスホテルみたいで落ち着かない」「体を洗った後、お風呂につかれない」など、3点ユニットを理由に検討対象から外す方も多くなっています。

逆に言えば、多少古い物件であったとしても、3点ユニットからバス・トイレ別の間取りに変更するだけで、賃貸需要を取り込むことが可能です。さらに、最近は独立洗面台が人気。独立洗面台をつけるだけでも、家賃の上昇を見込むことができるでしょう。

注意点:むやみにリフォームをしない

リフォームは利回りを上げるための有効な手段となり得ます。しかし、むやみに改修をしてしまうのも考えものです。

リフォームをすれば、必ず入居者が来るわけではありません。リフォームは、あくまでも現状が「空室」で「なかなか賃借人がつかない」場合に取る手段です。リフォームには費用がかかります。賃料や相場観などを先に見直した上で、リフォームを検討しましょう。

利回りを上げるには、費用対効果を考えた対策が必要不可欠です。例えば200万円かけてリフォームしたとして、賃料が3千円しか上がらないのであれば、リフォーム自体やめた方がいいでしょう。

<参考>他の金融商品における利回りの種類

ここまで、不動産投資における利回りについて解説してきました。しかし、利回りは不動産投資に限らず、投資全般に関わる考え方です。同じ利回りという言葉でも他の金融商品では使われ方が違うので、参考として紹介します。

株式投資の「配当利回り」

企業は、利益の中から株主に対して配当金を支払います。一般的には、中間決算と期末決算の時期に合わせて年2回の受け取りです。株式投資における「配当利回り」とは、1株あたりの株価に対してどのくらい配当金が得られるかの割合になります。

- 配当利回り(%)= 1株あたりの配当金 ÷ 現在の1株あたりの株価 ✕ 100

例)ある企業の株を1株1万円で購入し、1年間で300円の配当金を受け取った場合。

- 1株あたりの年間配当金300円 ÷ 1株あたりの株価1万円 ✕ 100 = 3%

⇒ 配当利回り3%

国債の「国債利回り」

国債は、政府が公共事業の財源などを確保するために発行している債券のことです。半年に1回利子が支払われ、満期になると元本は額面金額で戻ってきます。年間に支払われる利子や満期日があらかじめ決められていること、額面以下で購入しても必ず額面金額が戻ってくることが特徴です。

「国債利回り」は、利子を含めた額面差益が購入価格に対して、1年あたりいくら増えたかの割合になります。

※国債の利回り計算には複数種類がありますが、本記事では、債券の発行時に購入、満期まで保有した場合の「応募者利回り」で説明します。

- 国債利回り(%)={(利子 + 額面差益)÷ 経過年数…① }÷ 国債の購入価格 ✕ 100…②

例)額面100万円の国債を95万円で購入し、5年後の満期日に利子を6万円受け取った場合

最初に、1年あたりの受け取った利子と額面差益を出す必要があります(①)。こちらは、5年後に受け取った利子と額面差益を足し、経過年数で割って算出。利子は6万円、額面差益は5万円、経過年数は5年なので(6万円 + 5万円)÷ 5年 = 2.2万円になります。

次に、①で出した額を国債の購入金額で割り、100をかけて割合を算出(②)。2.2万円 ÷ 国債の購入金額95万円 ✕ 100 ≒ 2.31なので、国債利回りは約2.3%となります。

- ①(5年間で受け取った利子6万円 + 額面差益5万円) ÷ 5 = 2.2万円

②2.2万円 ÷ 国債の購入金額95万円 ✕ 100 = 2.31%

⇒ 国債利回り約2.3%

まとめ

不動産投資において、利回りを考えるには実に多くの要素を並行して考える必要があります。表示されている表面利回りだけを追求してしまうと、落とし穴にはまってしまうケースも少なくありません。「利回りの計算が難しい」「本当にお得かわからない」など困ったことがあれば、不動産投資について完全網羅した以下の記事がおすすめです。

参考【初心者必見】不動産投資を始めるなら絶対に押さえておくべき基本事項や失敗事例を完全解説

本記事でも紹介した、不動産投資を成功させるための無料電子書籍もおすすめします。

書籍やブログを見て学んだうえで、それでも気になることが出てきた際は、信頼できる不動産のプロへの相談がおすすめです。当社では、経験豊富な不動産投資コンサルタントによる無料相談会を随時開催しています。利回りに関する基礎的な事項から投資収益のシミュレーションまで、不明な点や気になる点がございましたら、気軽にお問い合わせください。

この記事の執筆: 堀乃けいか

プロフィール:法律・ビジネスジャンルを得意とする元教員ライター。現役作家noteの構成・原案の担当や、長野県木曽おんたけ観光局認定「#キソリポーター」として現地の魅力を発信するなど、その活躍は多岐に亘る。大学および大学院で法律や経営学を専攻した経験(経済学部経営法学科出身)から、根拠に基づいた正確性の高いライティングと、ユーザーのニーズに的確に応えるきめ細やかさを強みとしている。保有資格は日商簿記検定2級、日商ワープロ検定(日本語文書処理技能検定)1級、FP2級など。

ブログ等:堀乃けいか