【決定版】不動産投資ローンの金利相場はどのくらい?金利の目安やワナを徹底解説

- 更新:

- 2023/10/11

本記事は動画コンテンツでご視聴いただけます。

※注意事項:この記事を真剣にお読みいただくと、30分から1時間ほどの時間を要します。ただし、その時間を投資いただいても十分に元が取れる、読み応えのある内容となっておりますので、是非ブックマークを活用いただき、お時間のある際にじっくりとお読みいただければ幸いです。

不動産投資ローンの「金利」について、有益な情報をお探しですか?

ご存じのように、金利は不動産投資を行う上で最も大切な要素の一つです。金利が0.1%変わるだけでも、投資の収益性は大きく変わります。

しかし、ネットの情報を探しても、金利の目安や賢い融資の活用方法について、初心者の方向けに網羅的な解説を提供している記事はほとんど見当たりません。

「メガバンクは金利が低いらしい」「こんな事業計画書を持っていけば金利交渉ができる」など、誰かの受け売りの情報や、高度過ぎて再現性のないノウハウに溢れています。

それよりも、あなたが本当に知りたいのは、以下のようなポイントではないでしょうか?

- 不動産投資ローンと住宅ローンは何が違うのか?金利の目安は?

- 結局、どの金融機関を選ぶのが現実的で、お得な選択肢なのか?

- 低金利でローンを組むためには、どのような条件をクリアすべきなのか?

- 最近、金利上昇のニュースを見たけど、投資用ローンに影響はあるの?

これらのうち、一つでも当てはまるものがあれば、本記事はまさにあなたが求めている情報を提供しています。しっかりとご覧いただくことで、不動産投資ローンにおける金利と賢い融資戦略について、体系的に理解することができるでしょう。

(※上記のポイントに当てはまらなかったという方は、当社の基礎知識コンテンツ一覧から、ご関心のあるトピックをお選びいただくことができます。)

また、記事の後半では、不動産投資ローンに関してお客様から多くいただくご質問を「よくあるご質問」としてまとめてご紹介。固定金利と変動金利の違いや日銀の植田新総裁の政策方針、住宅ローンとの両立など、痒いところに手が届くような内容となっておりますので、ぜひ最後までお付き合いいただけますと幸いです。

- 住宅ローンとは全く違う!不動産投資ローンの概要と金利の目安は?

- 金融機関のタイプ別!不動産投資ローンの金利相場

- 提携ローンの利用が最も賢い選択肢である理由

- あなたはどう?低金利で借りるための条件を完全公開!

- よくあるご質問

- ここまでお読みいただけたあなたへ

住宅ローンとは全く違う!不動産投資ローンの概要と金利の目安は?

それではまず、不動産投資ローンと住宅ローンの違いについて見ていきましょう。

結論から言うと、これら2つのローンは、金利の水準や審査の条件など、様々な点で大きく異なります。住宅ローンの金利が変動型で0.3% ~ 1.2%、固定型(フラット35)で約1.8%であるのに対して、不動産投資ローンの場合は通常1%台後半 ~ 2%台中盤、物件や個人の属性によっては3 ~ 4%に設定されることもあります。

ではなぜ、不動産投資ローンは住宅ローンと比べて金利の水準が高く設定されているのでしょうか?

なぜ投資用ローンの金利は高めに設定されているのか?

不動産投資ローンの金利が住宅ローンと比べて高い水準に設定されている理由は、ズバリ「返済原資が異なるから」です。詳しく見ていきましょう。

金融機関は、融資の返済に充てられるお金がどこから出ているか、という点に着目します。会社員の場合、住宅ローンの返済原資は本業の給与収入から充てられますが、一方の投資用ローンは基本的に「入居者からの家賃収入」をその原資とします。

これら2種類の収入を比較すると、本業の給与収入が比較的安定的なのに対して、家賃収入にはどうしても空室リスクや相場変動リスクが伴うことから、その分のリスクが金利という形で上乗せされているのです。

本業収入と家賃収入のリスクの差。これが、投資用ローンの金利がやや高めに設定されている主な理由であることがお分かりいただけたかと思います。

では、不動産投資ローンを組むことは、そもそも損なことなのでしょうか?答えは「No」です。

なぜなら、不動産投資ローンの金利が住宅ローンよりやや高いとはいえ、日本の金利水準は世界から見ればかなりの低金利であり、圧倒的な好条件であるからです。

実際に世界との金利の違いを比較してみましょう。

世界と比較して分かる、日本の低金利水準

それでは早速、世界との金利水準の違いを見ていきましょう。今回、比較にあたってはデータの取得しやすい住宅ローン金利を利用しますが、不動産投資ローンはこれらの数値に+1 ~ 2%したものとお考えいただければ大丈夫です。

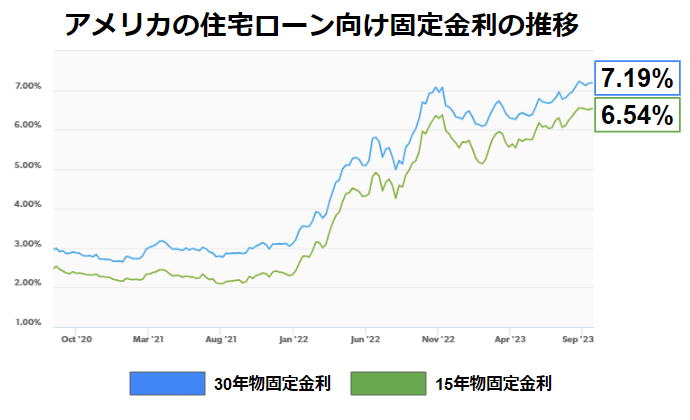

まずはアメリカから。連邦住宅貸付抵当公社が23年9月21日に発表した30年物固定住宅ローン金利は7.19%で、過去1か月以上にわたって7%を上回る水準で推移しています。

(連邦住宅貸付抵当公社の公表データを基に当社作成)

次にイギリスも、23年8月10日のロイター社による報道で、2年固定型金利の7月の値が6.86%と、2008年以来の高水準を記録したと伝えられています。

また中国では、直近の不動産市場の不況に伴い金利を引き下げ始めてはいるものの、9月7日のJETROのレポートによると金利は4.20%の値を付けているとのこと。

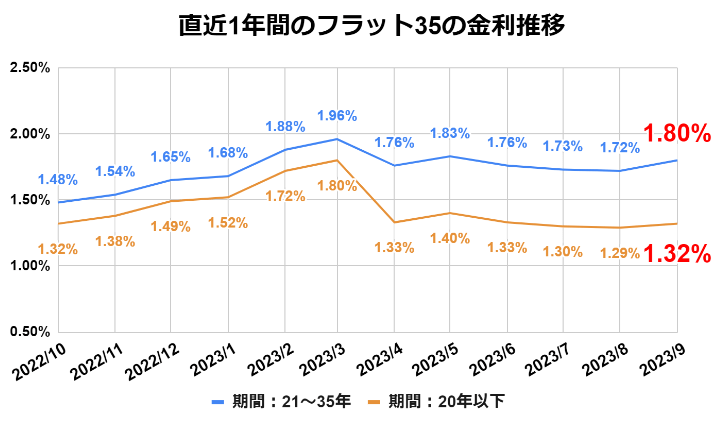

一方で、日本の住宅ローン金利は15 ~ 20年固定で1.32%、21 ~ 35年で1.80%と、これらの国と比べて圧倒的に低い金利水準を誇っています。更に特徴的なことは、上記の3国ではいずれも物件価格に対して2 ~ 3割の自己資金を入れる必要があるのに対し、日本では頭金なしのフルローンを組むことも可能な点にあります。

(住宅金融支援機構「【フラット35】借入金利の推移」を基に当社作成)

このように、日本の金利は世界各国と比べて明らかに低い水準にあり、いかに不動産投資への追い風が吹いているかがお分かりいただけるのではないでしょうか。

金融機関のタイプ別!不動産投資ローンの金利相場

それでは実際に、金融機関のタイプ別に不動産投資ローンの金利相場を見ていきましょう。

| 金融機関名 | メガバンク・都市銀行 | 地方銀行 | 信用金庫・信用組合 |

|---|---|---|---|

| 金利 | 1%前後 | 1.5 ~ 4% | 2 ~ 4% |

| 特徴 | 審査のハードルが非常に厳しく、一般の方が利用するのは非常に難しい。 | 銀行によってスタンスが大きく変わる。近年は個人での持ち込みが難しくなっている。 | 地域に根差した金融機関であり、融資エリアに制限がある。条件は交渉次第。 |

メガバンク・都市銀行の金利相場

一般にメガバンク・都市銀行といえば、三菱東京UFJ銀行、みずほ銀行、三井住友銀行の3行ですが、ここにりそな銀行を加えることもあります。メガバンク・都市銀行の投資用ローンの金利は、1%前後であることが多いとされています。

もし借りることが出来れば、不動産投資を行う上で圧倒的な優位を築くことができるのは間違いないでしょう。しかし、残念ながら審査の難易度は非常に高く、年収1億円以上ある方や上場企業の創業者、先祖代々からの大地主など、本当に限られた方しかローンを組むことができないというのがメガバンク・都市銀行の不動産投資ローンの現状です。

地方銀行

続いて地方銀行について見ていきましょう。不動産投資に比較的積極的な地方銀行としては、滋賀銀行、千葉銀行、静岡銀行、香川銀行などが知られています。

地方銀行の不動産投資ローンの金利は1.5% ~ 4%と幅広く、銀行によってそのスタンスは大きく異なります。その特徴として、メガバンクや都市銀行と比べると審査のハードルは下がるものの、保有する物件のエリアが限定されていたり、築年数に対する見方が厳しかったりと、いつくかの制約が存在します。

また、地方銀行の中には1,000万円以上の物件でないとそもそも融資に取り組んでくれなかったり、築20年を超えた物件に対しては5 ~ 6割の自己資金を求められたりといったケースも多々あり、「手元資金をなるべく抑えたい」という方にとってはやや厳しい条件となることが予想されます。

信用金庫・信用組合

信用金庫や信用組合の金利水準は、2% ~ 4%ほどです。特徴的な点として、融資を受けるにあたって会員となることが求められることや、管轄エリア内に居住している方にしか、原則として融資をしないことなどが挙げられます。

これは、彼ら信用金庫や信用組合が「地域に生まれ、地域と共に生きる」をモットーにしていることからも分かるように、どれだけ高属性な顧客であっても、自行が担当するエリア外の顧客に対する融資にはとても消極的です。

逆に言えば、自身の居住地に近い場所に本店か支店があれば、融資してくれる可能性はあります。但し、当社が実際に数多くの金融機関に対して直接ヒアリングを行ったところ、かなり多くの信用金庫や信用組合が「新規のお客様への不動産投資ローンの提供は難しい」という回答でした。

したがって、仮に信用金庫や信用組合から本気で融資を引きたいと考えた場合、事前に口座を作って長期的な関係性を構築したうえで、個別に不動産投資ローンの相談を持ち掛けるのが良いでしょう。

自分で持ち込むのは無理!?超高属性会社員でもフルローンを断られたケース

ここまで、金融機関タイプ別の金利や特徴について解説してきました。これらの情報を見て、「色々な金融機関があってよく分からない」と悩まれる方も多くいらっしゃいます。

しかしながら、実はネット上に溢れている金融機関の金利情報は、あくまで複数物件を既に所有する「プロ大家」向けの情報であり、これから初めて不動産投資を始めようとする会社員の方にとって、自ら金融機関に話を持ち込むことは現実的な道ではありません。

筆者が、実際にその難易度の高さを目の当たりにした、印象的な出来事がありました。

当社のお客様の中に、いわゆる「超高属性」と呼ばれる方がいらっしゃいます。とある外資系企業に勤めるAさんは、30代前半にして既に年収3,000万円を超えており、まさに絵に描いたような「エリート会社員」でした。

そんなAさんは「自分なら直接金融機関に交渉すれば好条件で融資してくれるだろう」と考え、融資に積極的と言われる、とある地方銀行に電話でアポを取り、支店の担当者と面談をしました。筆者も「さすがにAさんほどの高属性なら、何の問題もなくOKになるだろう」と予想したほどです。

しかし、その結果は驚くべきもので、当初の希望が「金利1%中盤、融資期間35年のフルローン」だったのに対し、銀行からは「金利2.0%、融資期間は最大20年で、自己資金は最低でも3割は入れてほしい」と、希望条件には程遠い回答が返ってきたのです。

担当者に詳しく聞いてみると、基本的に初見さんはお断りしているものの、Aさんの高属性があったからこそ、最大限譲歩して出した結果が先ほどの条件だったそう。

この結果に失望したAさんは結局、ご自身で金融機関に持ち込むことを諦め、当社の提携ローンを利用することにしました。その結果、金利1%台後半、融資期間35年のフルローンを組むことに成功しています。

この一連の出来事には、筆者も「彼のような超高属性の会社員が直接話を持ち込んだとしても、希望の条件で融資を引くことができないのか」と寒気を感じたのを今でも鮮明に覚えています。

後にAさんにこの時の話を伺ったところ、「当時は金融機関への持ち込みのハードルを完全に甘く見ていて、自分の属性でも希望の条件が叶わないなんて、夢にも思いませんでした。もっと早く提携ローンの検討を始めるべきだ、と当時の自分にアドバイスしてやりたいくらいです」と笑みを浮かべながらお答えいただきました。

では一体、提携ローンとはどのような特徴を有するローンなのでしょうか。不動産投資において、提携ローンの理由が最も賢い選択肢であると言える理由まで、詳しく解説いたします。

提携ローンの利用が最も賢い選択肢である理由

前章では、金融機関のタイプ別の一般的な金利水準について見てきました。それと同時に、個人で直接話を持ち込んだとしても、実績のあるプロ投資家でない限り、有利な条件で融資を受けることは容易ではない、ということもお伝えしました。

それでは、これから資産形成を始めようと考えている会社員の方にとって、有利な金利条件でローンを組むためには何が一番賢い選択肢なのでしょうか?

その答えは、ズバリ「不動産会社の提携ローン」です。以下では、その具体的な条件について解説します。

具体的な金利条件

不動産会社の提携ローンは、先ほどのような個人持ち込みの場合と比べて、有利な条件であることが多いです。提携する金融機関によって内容は変動するものの、概ね以下のような条件でローンを組むことができます。

- 金利:1%台後半 ~ 2%台前半

- 融資期間:30年 ~ 35年

- 融資割合:自己資金1割 ~ フルローン

もちろん、これらの条件はお客様個人のご属性や、物件の状況によって変動するため、一律に適用されるものではありません。【※具体的な審査ポイントは、後半部分で解説します】

とはいえ、これまで見てきた金融機関と比べると、初心者の方でもスムーズに審査を進めることができ、かつ優遇金利で利用できるのが、提携ローンの大きな強みなのです。

このようにお伝えすると、「なぜ不動産会社の提携ローンだと、好条件で融資を引くことができるのか?」と疑問に思われる方もいるのではないでしょうか。その理由を説明します。

提携ローンはなぜ好条件なのか?

不動産会社の提携ローンが優遇されている最大の理由は「不動産会社の信用を利用しているから」に他なりません。

先ほど述べたように、一般の方が直接銀行に話を持ち込んだ場合、銀行担当者からすると「本当にこの物件は収益性があるのだろうか?この人はしっかりと返済してくれるだろうか?」と考え、出来る限り自己資金を入れるよう求めたり、融資期間を短くしたりしてリスクヘッジを取ろうとします。

一方、実績のある提携不動産会社から物件とお客様の紹介を受けた場合には、直接話を持ち込まれた場合と比べて、銀行担当者にとって圧倒的な安心感があることは直感的にもご理解いただけるでしょう。この安心感と信頼性こそが、好条件の大きな理由なのです。

提携ローンの存在は不動産会社側にとっても大きなメリットがあります。銀行から信頼を得て、条件の良い融資条件で提携ローンをお客様に紹介できるようになれば、同業他社に対して差別化を図ることができるからです。したがって不動産会社も、提携ローンを提供してくれる銀行に対して危険性の高い物件を持ち込んで、信頼を裏切るような真似は決してしたがりません。

ここまで見れば、不動産会社の提携ローンが好条件で利用でき、かつ怪しい仕組みではないことがお分かりいただけたのではないでしょうか?

とはいえ、銀行はどの不動産会社にも等しく提携ローンを提供しているわけではありません。コツコツと実績を作り、「この会社から紹介された物件とお客様であれば、安心して融資できる」と銀行に思ってもらえない限り、提携を結ぶことは非常に難しいのです。

以上のことから、提携ローンには「不動産会社が積み上げた実績と信頼を利用して、好条件で融資を組むことができる」という大きなメリットがあると言えるでしょう。

意外にもその存在やメリットがあまり知られていない提携ローンですが、賢い会社員投資家ほど、この仕組みをうまく利用して効率的に資産形成を行っているのです。

注意点も・・・

ここまで、不動産投資会社の提携ローンの具体的な金利条件や、優遇される理由について解説してきました。とはいえ、メリットばかりではなく、注意すべき点もあります。

最も注意すべき点、それは「提携ローンは誰もが利用できる訳ではない」という事実です。優遇された金利で融資を組むためには、様々な条件をクリアする必要があります。そこで次章では、低金利で融資を組むための条件を詳しくご説明します。

ちなみに当社では、複数の金融機関と継続的な信頼関係を築いた結果、お客様に提携ローンをご紹介することが可能です。お客様のご状況によって利用できる金融機関も大きく変わりますので、まずはお気軽に無料相談にご参加ください。

あなたはどう?低金利で借りるための条件を完全公開!

さて本章では、低金利で不動産投資ローンを組むための詳しい条件を、網羅的にご紹介します。金融機関からチェックされる「属性」について、年齢や勤務先などの基本的な条件はもちろんのこと「こんなところまで見られるのか」、「そこは盲点だった」というような審査ポイントまで、分かりやすく解説します。

尚、審査の細かい条件やポイントは、利用する金融機関や、時期によって変動があるため、あくまで参考としてご覧ください。最新の融資条件については、当社コンサルタントまでご相談いただければ幸いです。

基本条件

それでは早速、基本条件を見ていきましょう。概要は以下の表の通りです。

| 属性 | 主な条件等 |

|---|---|

| 年齢 | ・原則20歳 ~ 50代中盤 ・融資条件によっては、60代でも借りられるケースあり |

| 年収 | ・原則400万円以上(源泉徴収票上の金額) ・金融機関によっては1,000万円以上が条件のところも ※住宅ローンの場合と異なり、世帯年収ではなく、個人の年収をベースに審査される |

| 勤務先・職業 | ・上場企業や上場グループ ・上場企業に準ずる未上場企業(詳細は後述) ・公務員 ・医師 ・外資系大手企業 |

| 勤続年数 | ・基本的に勤続2 ~ 3年以上 ※但し、3か月で融資が通ったケースもあり、応相談 |

| 資産状況 | ・金融機関によって大きく異なり、物件価格の1割以上の資産を保有する証拠を求められるケースも ・預貯金、株式、生命保険などの金融資産が対象で、FXや仮想通貨は対象にならないことがあるため注意 |

それぞれの条件について、詳しく見ていきましょう。

年齢

年齢については、基本的に20歳 ~ 50代中盤まで借入可能です。年齢は融資期間と大きく関わっており、金融機関ごとに定められた「完済年齢」を超えない範囲で融資を組むことができます。

例えば、完済年齢が79歳に設定されているA銀行に、35年ローンを申し込む場合を見てみましょう。

あなたが現在34歳であれば、完済時の年齢は34歳 + 融資期間35年 = 69歳となり、完済年齢79歳を下回るので、問題なく35年融資を組むことができます。

一方、50歳の方が35年融資を組もうとすると、50歳 + 融資期間35年 = 85歳となり、完済年齢をオーバーしてしまいます。この場合は、完済年齢の79歳までの融資を上限として、79歳 - 50歳 = 29年が最大の融資期間となる訳です。

したがって、年齢を重ねれば重ねるほど融資期間は短くなり、毎月の返済額が大きくなってしまうことから、できるだけ早く不動産投資を始めた方が有利であると言えます。

尚、表にも記載した通り、60代の方でも融資審査を通過した事例があります。「年齢的にもう間に合わないかも」と悲観することなく、まずは不動産会社に相談してみることをおすすめします。

年収

年収は、低金利で融資を受けるための超重要ポイント。詳細な条件は金融機関によって異なるものの、まずは400万円以上というのが、一般的に求められる基準となります。

但し、400万円ギリギリの場合には借りられる金額がかなり少なくなったり、1件しか購入できなかったりする場合もあるので、できれば年収500万円以上のほうが、より審査の確実性は高いと言えるでしょう。

また、年収1,000万円以上の方のみが利用できる金融機関も存在します。そのぶん好条件で融資を利用できる可能性が高いため、該当する方はぜひ詳細をお問合せください。

ちなみに、不動産投資ローンの年収審査においては以下の3点に注意する必要があります。

- ①年収は、原則として源泉徴収票上の金額で判断される

- ②夫婦の収入を合算した世帯年収での審査は原則として出来ず、個人の年収をベースに判断される

- ③成果報酬によって一時的に年収が上がった方の場合、過去の年収や今後の見通しを確認されることがある

これらの点は、しっかりと頭に入れておきましょう。

勤務先

勤務先の情報も、低金利で融資を利用するための重要な属性です。基本的には、以下のような勤務先・ご職業の方が、金融機関から高い評価を受ける傾向にあります。

- 上場企業や上場グループ

- 上場企業に準ずる(※)未上場企業

- 公務員

- 医師

- 外資系大手企業

ちなみに、「上場企業に準ずる」の定義は金融機関によって異なっており「資本金や売上高、従業員数」などの定量的な条件を設けているところもあれば、「知名度の大きさ」など、もう少しあいまいな形で判断される場合もあります。未上場企業に勤務されている方であっても、低金利で融資を受けられる可能性は充分にあるため、迷わずご相談されることをおすすめします。

一方、フリーランスや個人事業主の方の場合、金利などの融資条件が厳しく設定されます。基本的に不動産会社の提携ローンの利用は難しく、金利は3.5% ~ 4.5%、自己資金も2 ~ 3割を求められることが多いです。

いかに会社員や公務員の方が、不動産投資において優遇されているかがお分かりいただけるのではないでしょうか。

実際、無事に低金利で融資を組むことができた大手企業勤務のお客様の中には「初めて、自分の会社のことを誇らしく感じました」と言う方もいらっしゃいました。

ご自身の与信を最大限に生かすことができるのも、不動産投資の大きなメリットなのです。

勤続年数

続いては、勤続年数について。基本的には勤続2 ~ 3年を求められることが多いということは押さえておきましょう。

日々お客様とお会いする中で「転職して年収が上がったので、不動産投資を始めたいと思っています」とご相談をいただくケースも少なくありません。しかし、転職直後は融資審査が非常に厳しくなるため、数年間お待ちいただく必要があることをお伝えすると、皆さん口を揃えて「転職前に始めておけばよかった」と後悔されています。

もしあなたが、近い将来に転職を検討されている場合は、機会損失を防ぐためにも、転職前に不動産投資をスタートすることをおすすめします。

但し、当社の実績として転職後わずか3か月で融資審査に通った方もいらっしゃいます。これは非常に稀なケースですが、転職から1年しか経過していない場合でも、審査に通る可能性があるため、迷わずご相談ください。

資産状況

基本条件の最後のポイントは、資産状況。いざという時に使える自己資金があるか、というのは金融機関にとって重要な情報です。通帳など、資産の実在性を示す証拠(エビデンス)を求められることも少なくありません。

求められる条件はさまざまで、金融機関によっては「購入する物件価格の1割以上の金融資産を保有していること」を融資条件として提示される場合もあります。

ちなみに、ここで言う「資産」とは、銀行への預貯金に加えて、株式や生命保険も含まれます。逆にFXや仮想通貨は、エビデンスとして見てもらえない金融機関が多いため、注意が必要です。

見落としがちな3つのポイント

ここまで、融資の審査において最も基本的な属性について解説してきました。いずれも、融資を受けるにあたって非常に重要な要素であることがお分かりいただけたかと思います。

しかし、低金利で不動産投資ローンを利用するためには、上述の基本条件に加えて、見落としがちな以下の3つのポイントについても押さえておく必要があります。

- ①:既存の借入状況

- ②:家族構成と可処分所得

- ③:個信情報

一つずつ見ていきましょう。

①:既存の借入状況

見落としがちなポイントの1点目は、既存の借入状況です。不動産投資ローンを利用するにあたって、既にローンを組んでいるかどうか、という点は必ずと言っていいほど金融機関にチェックされます。

既存借入の例としては、以下のようなものが挙げられます。

- 住宅ローン

- ブライダルローン

- デンタルローン

- カーローン

金融機関によっては既存の借入に3 ~ 4%のストレスをかけて安全性を審査される場合もあるため、不動産投資ローンの審査に影響が出ないよう、前もって返済することも選択肢に入れておきましょう。

また、カードのキャッシング機能を利用している場合も、既存借入としてカウントされてしまいます。融資の申し込みの際「これは書かなくても大丈夫だろう」と思ったとしても、後々必ず金融機関から確認の連絡が入りますので、最初から正直に記載することをおすすめします。

②:家族構成と可処分所得

2つ目に、家族構成と可処分所得が審査のポイントとなる点も押さえておく必要があります。

そもそも可処分所得とは、収入から保険料や税金、生活費を控除した「自由に使えるお金」のことを指します。扶養家族が多いほど、生活に必要な支出も増えるため、結果として可処分所得が低くなることは、なんとなくイメージできるのではないでしょうか。

不動産投資ローンの審査においても、この可処分所得の大きさが注目される場合があります。同じ年収であっても、扶養家族が1人の方と3人の方とでは、融資可能額に大きな差が生じるのです。

一つの目安として、年収700万円の会社員の方が2人のお子さんを扶養に入れていて、かつ住宅ローンの既存借入もある場合、不動産投資ローンの審査はかなりスレスレのラインであると言えるでしょう。

もちろんすべての金融機関が画一的に可処分所得だけで判断する訳ではないものの、審査における大きな要素であることには変わりありません。

ご自身の家族構成や可処分所得の状況から、「自分は審査に通るのだろうか」とお悩みの方は、まずはお気軽に当社までご相談ください。

③:個信情報

見落としがちな3つ目のポイントは、個人の信用情報、いわゆる「個信」と呼ばれるものです。過去に延滞や金融事故を起こしている場合、指定信用情報機関のCICに情報が登録されるため、どれだけ年収が高かったり、資産を多く保有していたりという場合でも、審査を通過することはほぼできません。

参考CIC

ご自身の信用情報は、インターネットで情報開示をすることができるため、過去に一度でもクレジットカードや家賃の滞納をしてしまったことがあるという方は、事前に個信情報をチェックしておきましょう。

検証:金利1%の差が収益に及ぼす影響とは?

本章ではここまで、不動産投資ローンを低金利で借り入れるための様々な条件について、詳しく解説をしてきました。では一体、低金利で融資を組むことができれば、不動産投資の収益性にどれくらいのメリットがあるのでしょうか。

そこで、金利1%の違いが収益に与える影響について、具体的な数値を用いて検証することにしましょう。

想定として、2,000万円の不動産投資ローンを35年で借り入れる場合を考えてみます。

以下の表は、A銀行から金利1.8%、B銀行から金利2.8%で借りた場合の、毎月の返済額と全体の総返済額のシミュレーションです。

融資価格2,000万円、期間35年の場合の返済額

| A銀行 | B銀行 | |

|---|---|---|

| 金利 | 1.8% | 2.8% |

| 毎月の返済額 | 64,218円 | 74,755円 |

| 返済総額 | 26,971,415円 | 31,396,860円 |

| (うち、元金分) | 20,000,000円 | 20,000,000円 |

| (うち、利息分) | 6,971,415円 | 11,396,860円 |

※元利均等払い、金利は一定であると仮定

上の表から読み取れるように、金利が1%下がることにより、毎月の返済額が1万円以上安くなるとともに、利息の支払額にも約450万円の差が生じています。

このように、低金利でローンを組むことによって、不動産投資の収益性に大きなメリットがあることがお分かりいただけるかと思います。

ここまで、低金利で融資を受けるための条件と、具体的なシミュレーションを見てきましたが「提携ローンを活用して、お得で堅実に資産形成をしたい」とお考えのあなたには、まずは当社の無料相談をご利用いただくことをおすすめいたします。専任のコンサルタントが、あなたのご状況にあった金融機関や融資プランをご提案します。無理な勧誘やセールストークも一切ありませんので、お気軽にお申込みください。

よくあるご質問

本章では、当社が実際にお客様からよくいただくご質問への回答をまとめてご紹介します。

固定金利と変動金利があるけど、どっちを選べば良いの?

不動産投資ローンに関しては、ほとんどの場合変動金利を選択することになります。

なぜなら、変動金利型と固定金利型が自由に選べる住宅ローンとは異なり、不動産投資ローンの大半が変動金利型を採用しているためです。ごく稀に固定金利型を選択できる金融機関も存在するものの、変動金利型と比べて金利がかなり高く設定されていることから、それほど普及していないのが現状です。

「変動型だと、金利が上昇したときに一気に支払額が増加するのではないか」と危惧される方もいらっしゃいますが、基本的に銀行は「5年ルール」及び「125%ルール」と呼ばれる制度を導入しているため、そのリスクは抑えられています。

これは、仮に金利が大幅に上昇したとしても、「5年間は毎月の返済額が変わらない」ことに加えて、その後返済額が変更されたとしても、「その変動幅は1度につき最大で1.25倍を超えてはならない」という仕組みのことです。これらの仕組みにより、仮に金利が大幅な上昇を見せたとしても、返済額がいきなり大きく増加するという事態を避けることができます。

参考イー・ローン「住宅ローン変動金利の「5年ルール」「125%ルール」とは?」

また、物価の上昇に合わせて家賃の値上げを行うことで、金利上昇による影響を相殺できるのも、不動産投資がインフレに強いと言われる大きな理由です。

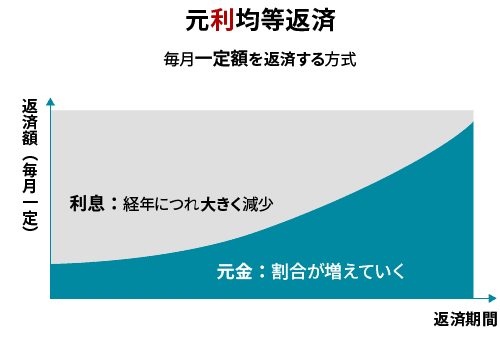

元利均等返済と元金均等返済の違いは?どっちが良いの?

名称が似ているため混同されやすい「元利均等返済」と「元金均等返済」ですが、その特徴は大きく異なります。

まず、元利均等返済とは、毎月の返済額が一定となる返済方法のことを指します。「元金 + 利息」の総額は常に一定ですが、その内訳は毎月変化。最初は利息の割合が大きく、返済が進むにつれて徐々に元金の割合が増えていくといった具合です。

続いて、元金均等返済とは、元金の返済額が一定の返済方式のこと。利息の支払い額は、返済当初が最も大きく、返済が進むにつれて徐々に減少していきます。

それぞれのメリット・デメリットは以下の表の通りです。

| 返済方法 | 元利均等返済 | 元金均等返済 |

|---|---|---|

| 特徴 | ・毎月の返済額が一定 ・元金と利息の内訳が変化 |

・毎月の元金返済額が一定 ・利息の返済額は徐々に減少 |

| メリット | ・見通しが容易でCFが安定する | ・総返済額が少なく抑えられる |

| デメリット | ・総返済額が大きくなる | ・借入当初の返済額が大きい |

尚、不動産投資ローンにおいて、元金均等返済方式を採用している金融機関は非常に稀で、基本的には元利均等返済方式が採用されています。

したがって、これから不動産投資を始めようと考えている方は、元利均等返済を前提にシミュレーションを行うようにしましょう。

詳細は、以下の記事で詳しく解説しています。

参考ローン返済方法の種類とは!元利均等返済と元金均等返済の違いや不動産投資における指標まで解説します

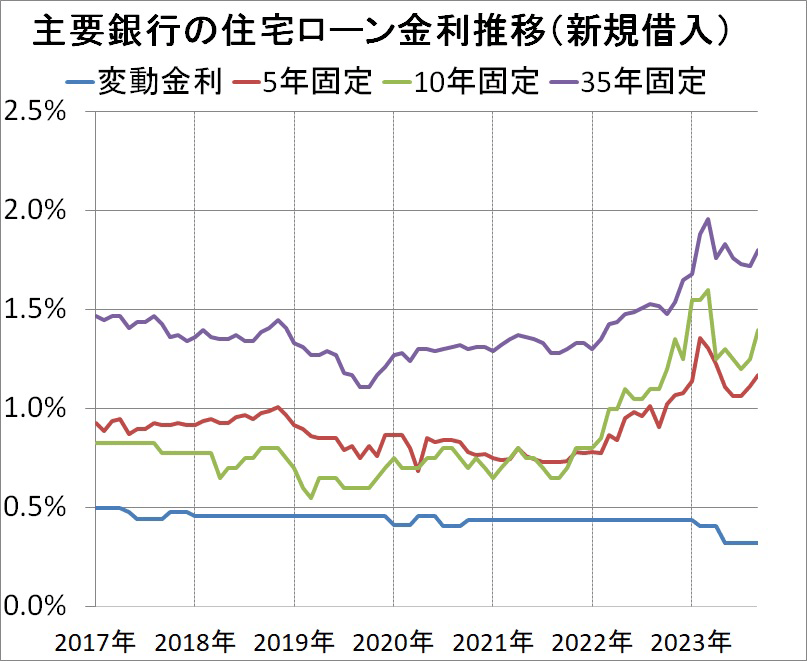

住宅ローン金利が上昇中というニュースを見たが、投資用ローンに与える影響は?

2023年9月1日に、大手銀行が住宅ローンの固定金利を一斉に引き上げたとの報道がありました。

参考8/31日本経済新聞「9月の住宅ローン固定金利、半年ぶり高水準 大手5行上げ」

日銀の植田新総裁の言動にも大きな注目が集まっており、「不動産投資ローンにはどのような影響があるのか?」と疑問に思われている方も多いかと思います。

このご質問に回答するにあたり、まずは現状の住宅ローン金利の状況を見てみましょう。

※変動金利は住信SBIネット銀行「通期引下げプラン」、5年固定は楽天銀行「住宅ローン・金利選択型」、10年固定はみずほ銀行「最後まで変わらずお得!全期間重視プラン(ネット専用)WEB申込限定・当初型」、35年固定は「フラット35(借り入れ期間21年以上、頭金10%以上)(2017年9月以前は、団信料として金利0.35%をプラス)」

上の表をご覧いただくと、固定型の金利が軒並み上昇しているのに対して、変動金利はむしろ下がっていることがお分かりいただけるのではないでしょうか?

その理由は、固定金利が「長期プライムレート」、変動金利が「短期プライムレート」という、それぞれ異なった指標に連動して動いているためです。それぞれの詳しい説明はここでは割愛しますが、ニュースなどで取り沙汰されている「住宅ローン金利の上昇」というのは、主に固定金利のことを指しています。

したがって、先ほどの「固定金利と変動金利があるけど、どっちを選べば良いの?」でもお伝えしたように、不動産投資ローンの多くが変動金利を採用していることから、今の段階で既に大きな影響が生じているわけではありません。

また今後の見通しについて、9月22日に開催された金融政策決定会合に関するNHKの報道によると、植田新総裁は「粘り強く金融緩和を続ける必要がある」と発言し、短期金利をマイナスに、長期金利をゼロ%程度に抑える現状の金融緩和策を維持する方向性を示しました。このことから、今すぐに変動金利が上昇する可能性はそれほど高くないと考えられます。

報道番組やメディアに出演することの多い、住宅ローンアナリストの塩澤氏も、変動金利の金利上昇リスクについて、X(旧Twitter)で以下のような投稿をしています。

「変動金利は今後上昇するからヤバい」という投稿をチラホラ見ますが、固定金利と並ぶには7回の利上げが必要です。 pic.twitter.com/QBcFpv5vNr

— モゲチェック塩澤|住宅ローンアナリスト|皆さんが気になる疑問にズバリ答えます? (@takashishiozawa) September 12, 2023

このように、もし仮に日銀の政策変更によって変動金利が上昇したとしても、現状の固定金利の水準に並ぶまでには7回もの利上げが必要となることから、現時点で変動金利の利上げを過度に恐れる必要はないと言えるでしょう。

年収の何倍まで借りられるのか?

年収倍率については、金融機関によって差はあるものの、目安として7 〜 10倍と考えておけば良いでしょう。ただ数年前と比べると、借りられる倍率は徐々に減少の傾向にあります。ご自身で借入可能額をシミュレーションする場合には、少し厳しめに見ておいた方が安全です。

ちなみに、同じ金融機関でも「年収が1,000万円未満の場合は7 ~ 8倍、1,000万円超の場合は9 ~ 10倍」のように、年収に応じて倍率が変化するケースもあります。金融機関別の最新の状況を知りたいという方は、当社の無料相談にお申込みいただければと思います。

住宅ローンと投資用ローンは両立できる?順番はどうすべき?

結論から言うと、住宅ローンと投資用ローンの両立は可能です。既に住宅ローンを組んでいる方であっても、記事内で解説した各種条件を満たしていれば、不動産投資を始めることができます。

それでは、現時点でローンを組んでいない場合は、どのような順番で進めるのが良いのでしょうか?

最終的な判断は個人の状況によって異なるものの、基本的には不動産投資ローンから先に利用したほうが良いと言えます。その理由は、不動産投資ローンの審査の方が、住宅ローンよりも厳しいためです。

生活に必要な自宅と違って、不動産投資はあくまで「投資」であることから、より高い審査基準を満たすべきであることはご理解いただけるでしょう。先に住宅ローンを組んでから投資用ローンの審査を受けた場合、既存の住宅ローンの借入がハードルになって、融資を受けられなくなる可能性があるのです。

したがって、投資用ローンを先に利用したほうが総合的な審査の通過可能性は高まると言えます。

とはいえ、先ほどもお伝えした通り、融資条件や借入可能額はその方のご属性や状況によって大きく変動します。慎重な検討もなしに先に高額な投資用ローンを組んだ結果、金利負担が大きすぎて住宅ローンの審査に落ちてしまっては元も子もありません。

もしあなたが、融資の順番や住宅ローンとの両立について、少しでもお悩みであれば、迷わず当社の無料相談にお申込みされることをおすすめいたします。

不動産投資と住宅ローンの両立について更に詳しい情報をお探しの方は、以下の記事で詳しく解説していますので、ご参照ください。

参考不動産投資ローンと住宅ローンは両立可能か?互いの影響やローン借り換えには要注意!

日本国籍を保有していなくても不動産投資はできる?

日本国籍を保有していない方であっても、永住権を保有されている方であれば不動産投資ローンを利用することができます。その場合は、審査の際に在留カードの写しを提出するよう求められることがあるので、事前に準備しておきましょう。

ちなみに、永住権がない方であっても、「1年以上日本に滞在している」等の条件を満たせば、不動産投資ローンを融資してくれる金融機関も一部存在します。金利が高くなったり、自己資金を多めに求められたりといった可能性はあるものの、融資を組むチャンスは十分にあります。

当社でも、これまでに日本国籍を保有されていないお客様の不動産投資を数多くお手伝いして参りました。具体的な融資条件や物件選びなど、親切かつ丁寧にサポートいたしますので、ぜひお気軽に無料相談にお申込みいただければと思います。

金利の交渉はできる?

あなたがすでに直接メガバンクや地銀、信金に話を持ち込んでいて、継続的な関係性を築けているという場合には、金利交渉に応じてもらえる可能性があります。実際、当社のお客様でもご自身で金融機関の開拓を行い、複数回不動産投資ローンを組んだ結果、金利を下げてもらえたという方がいらっしゃいました。但し、その方は既に1億円以上の不動産を所有されていて、自己資金も数千万円という、いわゆる「プロ投資家」の方でした。

一方、これから不動産投資を始められる方が不動産会社の提携ローンを利用する場合、金利の交渉はほとんど不可能と言っても過言ではありません。なぜなら、提携ローンの金利は金融機関によって条件がきっちり決められており、個人の方の属性や自己資金の有無によって変わるものではないからです。

時々、お客様から「物件価格は交渉できる場合もあるのに、なぜ金利は交渉できないのか?」とご質問をいただくことがあるのですが、こればかりはどれだけご年収が高かったり、勤務先が超優良企業であったりしても優遇されるものではないため、お含みおきいただければと思います。

もしも、将来的に金利を低くしたいとお考えであれば、まずは通常の不動産投資ローンを組み、資産規模が拡大できた段階で地銀や信金に借り換えの相談をする、といった選択肢も考えられます。詳しくは、当社コンサルタントまでお気軽にお問い合わせください。

繰り上げ返済はした方が良い?おすすめのタイミングは?

繰り上げ返済の大きなメリットは、融資残高の減少によって返済総額を少なくすることができる点にあります。手元資金に余裕があれば、繰り上げ返済は有効な選択肢であると言えるでしょう。

一方で、手元資金にそれほど余裕がなかったり、既に低金利で融資を組めている場合には、繰り上げ返済によるメリットはそれほど期待できません。この場合は、一旦期間を空けて手元資金の充実に努めるか、今ある資金にレバレッジをかけて新しい物件に投資するほうが効果的です。

注意点として、金融機関によっては繰り上げ返済手数料がかかる場合があります。不動産投資ローンを組む場合には、繰り上げ返済手数料がいくらなのか、事前に確認しておくようにしましょう。

繰り上げ返済について更に詳しく知りたい方は、以下の記事をご参照ください。

参考不動産投資ローンは繰り上げ返済すべき?メリットとデメリットを検証

ここまでお読みいただけたあなたへ

本記事では、不動産投資ローンの金利の目安や条件、提携ローンの内容などについて、最新の情報と筆者の経験を基に解説をしました。ここまでしっかりとお読みいただけたあなたは、初めてお会いした時と比べて、かなり不動産投資ローンの金利について詳しくなられたのではないかと思います。

お気付きのように、金利や融資条件の話は非常に奥が深く、しかも日々アップデートされていきます。昨日まで審査に通るはずだった方が、明日は通らないということだって、珍しくありません。

そういった激動の金利情勢の中、あなたが不動産投資で成功するためには「今、自分が使える金融機関はどこで、どのような条件で融資を組めるのか」をいち早く把握することが不可欠です。それを把握することができれば、それだけで職場の同僚や同世代の人々より、一歩優位に立つことができるでしょう。

さて、ここまでお付き合いくださったあなたなら、次に取るべきアクションはもうお分かりいただけていることと思います。

実は、当社のコンサルタントにはノルマがありません。無理に売る必要がないから、いきなり強引なセールストークをしたり、一方的にまくし立てたりすることだってありません。

これまで「なんとなく怖い」という理由で、不動産会社に問い合わせることが出来なかった方ほど「TOKYOリスタイルに相談して本当に良かった」とお喜びいただきます。

あとほんのちょっとだけ勇気を出して、当社の無料相談会に参加してみてください。経験豊富なコンサルタントにさまざまな不安や疑問をぶつけることで、一気に視界が開けていくような感覚を味わえることでしょう。

あなたとお会いできるのを、今から心より楽しみにしています。

※「まだもう少しだけ、じっくり検討したい」という方は、不動産投資に関する有益な情報が満載の13冊分の電子書籍を、無料の会員登録のみでダウンロードいただけます。こちらも大変ご好評いただいておりますので、ぜひご活用ください。