損害保険って結局何なの!?その仕組みやメリット・デメリットを解説!

- 更新:

- 2023/06/19

車を運転するのであれば自賠責保険、家を借りるのであれば火災保険への加入は必須であり、何らかの損害保険に加入している人が大半です。しかし正直なところ「自分が災害や事故に遭う可能性」はできるだけ考えたくないものです。またそういった可能性についてあまり実感ができないため、保険の仕組みや現在の補償内容に関して深く考えずに加入している場合もあるのではないでしょうか。

現在入っている損害保険、「どの範囲にどのくらい補償があるか」について把握していますか?

せっかく損害保険に加入しているのに必要な時に保険金を受け取れない、あるいは保険金がもらえたはずなのに知らずに受け取り損ねたという事態は避けたいものです。

本記事では損害保険の仕組みや種類、損害保険の必要性について、不動産投資を検討する際の視点も絡めて解説します。

損害保険とは?

損害保険とは、保険会社が提供する保険に対して契約者が保険料を支払い、もし事故や災害によって損害をこうむった際には生じた損害額を保険会社が補償することによりリスクを回避できる保険であり、保険の原則が基になっています。

損害保険の目的

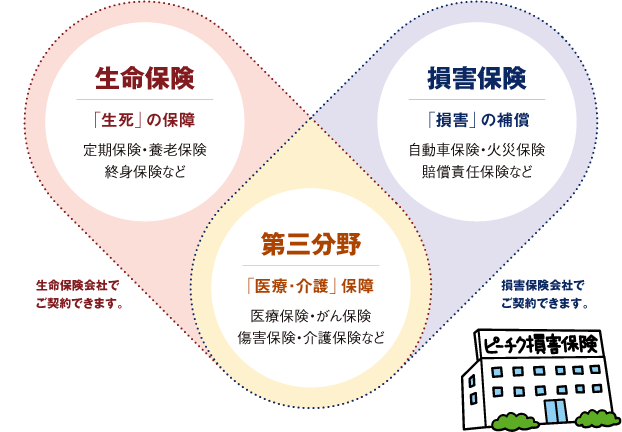

上の図のように、保険は大きく3つの分野に分けられます。

- 生命保険(第一分野):人の生死に対して本人や家族の生活を補償する

- 損害保険(第二分野):自動車・家・ケガといった人や物がこうむった損害を補填する

- 医療保険やがん保険など(第三分野):人の病気や介護に備え、費用の負担を減らす

損害保険は「第二分野の保険」であり、「不測の事故や災害によって生じた損害を補償し、リスクを回避する」目的により作られています。

また、損害保険は自分や家族を守るだけのものではありません。対物・対人賠償責任保険など他人や他人の資産に損害を与えた場合に補償する損害保険は、予期せぬ出来事に備え、安心・安全な社会を実現するためにも重要な役割を果たしています。

損害保険の仕組みと原則

生命保険と違い、目的が「受けた損害の補填」のため、保険価格(受けた被害の最高見積もり額)以上の保険金は支払われない「実損払い」という考え方が基本になります。

(保険金より保険価格の方が大きい場合は保険金額の保険価格に対する割合で支払われる「比例てん補」という考えが適用されます。)

それでは、どうして「掛けた保険料の総額以上の保険金が支払われる」のでしょうか。損害保険のシステムは保険の基本原則が基になっています。

| 大数の法則 | 少数ではわからない法則も、大きな数でみると法則性がわかる |

|---|---|

| 収支相等の法則 | 保険契約者全体で見ると保険料の総額と保険金+経費の総額は等しい |

| 給付・反給付均等の原則 | それぞれの危険度に応じた保険料を負担しなければならない |

| 利得禁止の原則 | 保険金の受け取りによって儲けが出てはいけない |

この中で下の2つは損害保険独自の原則となっています。想定している発生率とリスク度に応じて設定し集めた保険料を元に、一部の契約者がこうむった損害を補償する仕組みを取っています。

損害保険の種類

損害保険には火災保険や地震保険、盗難保険などさまざまな種類があります。ここでは「家」「車」「ケガ」に関する保険と、それ以外の保険にどのような種類があるかについて解説します。

「家」に関する損害保険

火災保険は火災によって建物や家財が受けた損害を補填するための保険です。一般的な住宅火災保険では火災だけでなく、落雷やガス爆発、風災・ひょう災・雪災も補償します。それに加えて水災・外部からの飛来・落下・衝突や家財の盗難被害といった範囲までカバーできるのが住宅総合保険です。

しかし火災保険では地震・噴火・津波による火災の被害は補償できません。これらのリスクを避けるためには地震保険へ加入する必要がありますが、地震保険は火災保険の加入が前提となっているためセットで加入します。

また、他人に与えた損害を賠償する保険もあります。「失火責任法」により、軽過失による火災で他の家に損害を与えたとしても賠償責任を問われませんが、賃貸住宅の場合、入居者はオーナーに対して賠償責任が発生します。そのため賃貸住宅への入居の際に加入する火災保険には、建物に損害を与えた場合の賠償責任を補填する「借家人賠償責任補償」が付いているのが通常です。

「車」に関する損害保険

自動車保険には、自賠責保険と民間の自動車保険があります。

自賠責保険は法律によって原付を含む全ての自動車の所有者と運転者に加入の義務があり、補償対象は事故によって負傷・あるいは死亡した被害者(対人)のみです。一方民間の自動車保険は任意加入ですが、被害者の補償だけでなくさまざまなケースに対して保険金が支払われ、以下のような種類があります。

- 対物賠償保険:被害者の車両などに損害を与えた場合

- 搭乗者傷害保険:事故により運転者や同乗者が死傷した場合

- 自損事故保険:自賠責保険では補償されない自損事故により損害を受けた場合

- 無保険車傷害保険:事故の相手が無保険、あるいは賠償能力がない場合

- 車両保険:自分の自動車が事故や盗難で損害を受けた場合

また、数千万という高額な賠償金が請求される事故の増加で、国土交通省によると令和4年4月現在で30都道府県において条例により自転車の運転者にも損害保険への加入が義務付けられました。

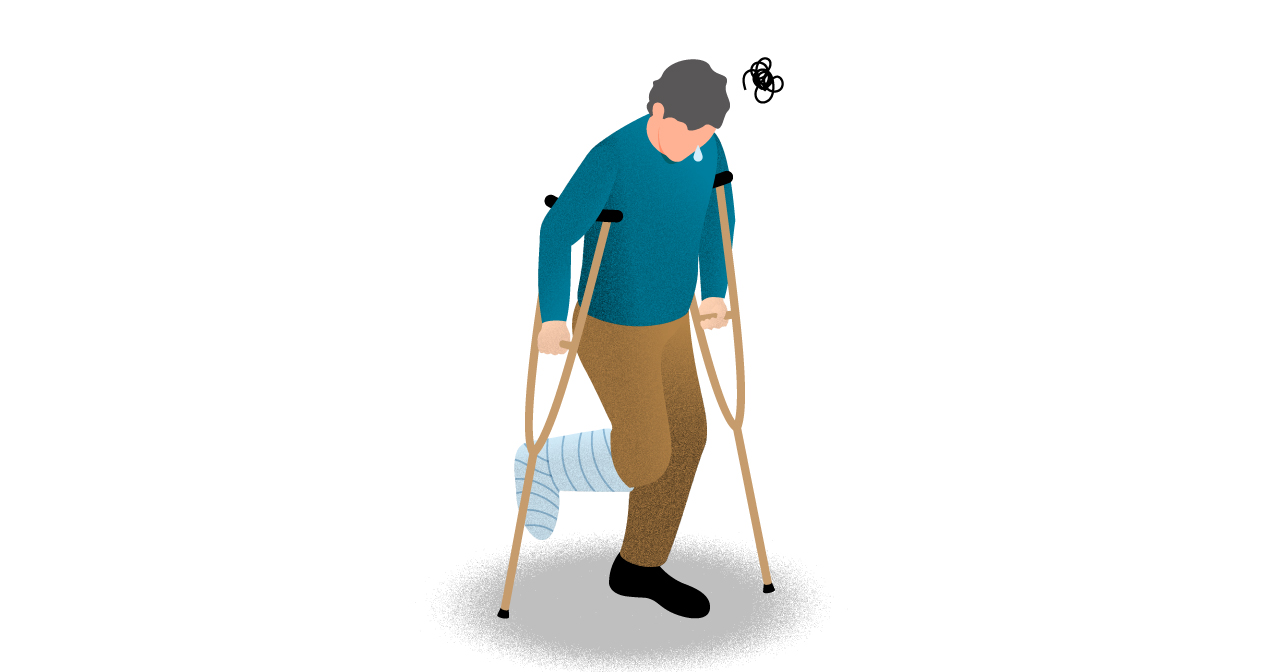

「ケガ」に関する損害保険

傷害保険は生活の中で起こるケガ(傷害)に対して保険金が支払われる保険です。ケガの定義は「急激かつ偶然な外来(原因が外部にある)の事故による」ものであるため、医療保険とは違い病気は保障されません。

主な傷害保険は以下の4つです。

- 普通傷害:日常生活で起こる傷害を補償(国内・国外)

- 交通事故傷害保険:交通事故や建物・乗り物で火災などが起こった場合の傷害を補償

- 国内旅行傷害保険:国内旅行中の傷害を補償

- 海外旅行傷害保険:海外旅行中の傷害を補償

普通傷害はあくまで「日常生活で起こる」傷害を対象としているため、ケンカや災害での傷害は補償対象になりません。また、同じ旅行傷害保険でも国内と海外では補償対象に違いがあり、地震・噴火・津波を原因とする傷害は国内旅行傷害保険では対象外なのに対して、海外旅行傷害保険では対象となります。

その他の損害保険

上に挙げた以外にも次のような保険があります。

- 個人賠償責任保険:日常生活で他人にケガをさせたり他人の物や商品を壊してしまったりして発生した賠償額を補償

- 所得補償保険:病気やケガなどで働けなくなった場合に減ってしまった収入を補填

- ペット保険:飼っているペットがケガで入院・手術した費用を補償

損害保険のメリット・デメリット

「万が一の事態」に備えられるのが損害保険のメリットですが、コストとのバランスと補償範囲に注意が必要です。

損害保険のメリット

損害保険に加入するメリットはリスク管理により得られる安心です。車両や家屋といった資産が損壊したり、事故でケガをしたりといった事態は通常想定外です。特に被害を受けたのが家や車であれば、元の状態に復旧させるための多額の費用がすぐには用意できない場合も多いでしょう。損害保険に加入していれば、受け取った保険金を被害の復旧や再建に役立てられるため生活の安定を維持できます。

事故や災害だけでなく、ケガによる長期の治療といった予定外の出費の可能性に対してあらかじめ備えをしていれば、それ以外の資産を安心して自分や家族の生活のために使用できます。

損害保険のデメリット

損害保険はそのシステム上何も起こらない可能性の方が高く、保険料にかかるコストのため加入の必要性を疑問視したり保険の見直しや解約を検討したりするかもしれません。しかし警察庁交通局による「令和4年における交通事故の発生状況について」によると、交通事故による死者・重症者数の発生割合1位は買い物・2位は通勤であり、重大事故が起きる可能性は高くないながらも日常の中に常にあるといえます。

そのため損害保険への加入はしておくべきですが、ほかに加入している保険にも特約などで同様の補償が付いている場合があるため、補償内容を確認した上で加入や継続を検討するとよいでしょう。

しかし損害保険に加入しても、いざという時に補償の範囲外で保険金が支払われないという場合もあります。損害保険加入の際には補償範囲と補償額についてよく確認しておきましょう。

損害保険はどのような人に必要?

損害保険が必要かどうか、またどの程度の補償を求めるかは個々の持つリスクによります。

一般社団法人日本損害保険協会のサイトでは簡単なリスクチェックもできるので、どのような損害保険が必要かを知りたい人は試してみるのもよいでしょう。

損害保険が必要な人①:車やバイクを所有している

民間の自動車保険では、交通事故や自然災害による車両の損害や盗難などに対しても補償されます。

また、自動車保険には事故による他人や他人の財産への損害に対する責任保険が含まれています。強制加入である自賠責保険でも事故の被害者に対する補償はありますが、被害者が死亡した場合でも1名に付き3,000万円が限度です。一般的に損害賠償の請求金額は慰謝料・逸失利益(被害者が将来得たであろう利益)・葬儀費用の合計であり、被害者の収入が高い・養っている家族が多いといった場合には損害賠償額が自賠責保険だけではまかないきれない可能性もあります。

車やバイクを所有し頻繁に乗る場合、自分自身だけでなく家族や被害者も保護できるため加入した方がよいでしょう。

損害保険が必要な人②:自宅を所有している

総務省消防庁の火災統計によると令和3年の1年間で総出火件数は35,222件、1日にするとおおよそ96件であり、その半数以上が建物火災です。建物火災での出火原因は「コンロ」「たばこ」「電気機器」「配線機器」などであり、火災の危険性は家のあちこちにあることが分かります。

また自宅から発生した火災以外にももらい火の可能性もあります。「失火責任法」により軽過失による火災には隣家への賠償責任がないということは、裏を返せば隣家が原因で自宅に火災が起きても補償されない可能性があるため火災保険により万一に備える必要があるでしょう。

火災だけでなく、水害や地震などの自然災害による家屋の損害、あるいは盗難などに対しても住宅保険は役立ちます。また、損害保険の補償には仮に自宅が被害に遭った場合に生じる追加費用、例えば自宅に住めない場合の仮住まいの費用といったものが含まれる場合があります。

損害保険が必要な人③:ケガのリスクが高い

日常生活で事故やケガのリスクが高い、以下のような人も損害保険に加入した方がいいでしょう。

- 普段スポーツをしている人

- 旅行や運転の機会が多い人

- 高齢の人

特にケガの可能性が高い集団競技のスポーツをよく行っている人は加入しておくと安心です。また、あまり外に出る機会の少ない高齢の人でも、筋力の低下による思わぬケガの可能性があるため加入を検討してもよいでしょう。

損害保険の必要性が低い人

逆に、損害保険に加入する必要性が低い人は以下のような場合です。

- 外出が少なく日常でのリスクが少ない人

- 病気や老後の備えを優先したい人

- すでに医療保険や生命保険などで十分な補償を受けられる人

傷害保険と医療保険は、どちらもケガに対応している保険です。違いは傷害保険がケガの補償(かかった費用だけ支払い)をするのに対し、医療保険は病気でもケガでも入院や手術の場合に保障(一定額の保険金支払い)がされます。 医療保険などほかの保険が充実しているのであれば、傷害保険に加入する必要はないかもしれません。

不動産投資における損害保険の必要性

不動産投資においては物件を複数所有するケースもあり、高額な借入を行っている不動産投資物件に対する損害保険への加入は、不動産投資家にとって居住用の住宅以上にリスクマネジメントのために必須のものです。

特に入居者が引き起こした火災により、借家人賠償保険での補償金額を超える損害を所有物件に与える可能性もあり得ます。ほかにも、所有物件が自然災害のリスクが高い立地にある場合は立地に適した補償が付いている保険を検討すべきでしょう。自然災害のリスクはハザードマップでも確認できます。

一般的に、不動産投資での所有物件に対して必要な損害保険は以下の3つです。

- 火災保険

- 地震保険

- 施設賠償責任保険

火災保険や地震保険についてはもちろんのこと、不動産投資において必要なのが施設賠償責任保険です。投資物件を所有している場合、物件が落下物などにより第三者に損害を与えた場合に賠償責任を負う可能性があるため施設賠償責任保険への加入が必要となるでしょう。

まとめ

自動車保険や火災・地震保険などの損害保険は、万が一の事故や災害の際のへの備えであり、不測の事態での高額な出費を回避できます。

また、不動産投資を考えている人にとっても損害保険は重要です。不動産投資では建物の破損や入居者による人災などのさまざまなリスクに備えて損害保険に加入することが望ましいでしょう。

ただし、損害保険に加入していても起きた損害を補償できる保険金が必ず下りるとは限りません。保険契約の補償金額・補償範囲をよく理解した上で適切な保険への加入が必要です。

損害保険は不測の事態が起こらないと無駄なものに思えるかもしれませんが、損害保険は自分のためにも社会全体の安心のためにも欠かせないシステムです。いざという時に過不足のない補償がある損害保険を検討しましょう。

この記事の執筆: ひらかわまつり

プロフィール:宅地建物取引士・賃貸不動産経営管理士資格を有するママさんライター。親族が保有するマンションの管理業務経験を有するなど、理論・実務の両面から不動産分野に高い知見を持つ。また、自身でも日本株・米国株や積立NISAなどを行っていることから、副業や投資系ジャンルの執筆も得意としている。解像度の高い分析力と温かみのある読みやすい文章に定評がある。不動産関連資格以外にも、FP2級、日商簿記検定2級、建築CAD検定3級、TOEIC815点、MOSエキスパートなど多くの専門資格を持つ。

ブログ等:ひらかわまつり