不動産投資の法人化とは?法人化するタイミングやメリット・デメリットを徹底解説!

- 更新:

- 2024/01/16

本記事は動画コンテンツでご視聴いただけます。

不動産投資の事業規模が大きくなってくると、法人を設立し、法人による不動産投資に切り替えた方が節税になります。これがいわゆる「法人化」です。不動産投資で一定以上の利益が出ている場合、法人化は非常に大きな節税対策となります。

では「事業規模が大きく」とは、具体的にはどのくらいなのでしょうか。本記事では、不動産投資で法人化すべきタイミングや、法人化のメリットやデメリットについて解説します。不動産投資の法人化について詳しく知りたい方、不動産投資を始めた場合、将来的に法人化すべきか気になっている方は、ぜひご一読いただけますと幸いです。

- 目次

- 不動産投資における「法人化」とは?

- 不動産投資で法人化するタイミングは「課税所得900万円」以上

- 不動産投資で法人化する5つのメリット

- 不動産投資で法人化する5つのデメリット

- サラリーマンが法人化する際の注意点

- 不動産投資での法人化に必要な準備と手続き

- まとめ

不動産投資における「法人化」とは?

不動産投資における「法人化」とは、不動産投資により利益をあげる資産管理会社(資産管理法人)を設立することです。不動産投資をしている個人が資本金を出資して資産管理会社(法人)を設立、会社の代表は出資した個人になります。

代表的な資産管理会社(法人)は、株式会社と合同会社です。法人化後は、個人ではなく法人が不動産投資を実施し不動産を所有します。

不動産投資で法人化するタイミングは「課税所得900万円」以上

不動産投資で法人化するタイミングは「課税所得900万円以上」です。課税所得には不動産事業だけでなく給与所得も含まれます。サラリーマンであれば、年収総額1,500万円前後を目安にするといいでしょう。

課税所得900万円で法人化をおすすめするのは、900万円が個人と法人の税率が変わるタイミングだからです。不動産投資の利益にかかる税金は、所得が少なければ個人の所得税率が低くなります。しかし、一定以上になると逆転。法人税率の方が低くなります。ここで税率の割合が変わる境界線が、課税所得900万円なのです。

所得税率と法人税率の比較

では、所得税と法人税は所得によりどれくらい変わるのでしょうか。同じ所得額での所得税率と法人税率を比較しながら、なぜ課税所得900万円が法人化すべきタイミングなのかについて解説します。

下の表は、令和5年4月1日現在の課税所得と所得税率の一覧表です。個人の所得税は、所得が増えるほど税率が上がる累進課税方式です。法人化するタイミングとなる「900万円」での所得税率は33%となります。

所得が少ない場合の所得税率は、10%から20%です。しかし、課税所得が1千万円を超えると33%、4千万円を超えると45%にまで上がります。ここに住民税も加わるので、実質税率はこれ以上です。

| 課税所得 | 税率 | 控除額 |

|---|---|---|

| 1,000円 ~ 1,949,000円まで | 5% | 0円 |

| 195万円 ~ 3,299,000円まで | 10% | 97,500円 |

| 330万円 ~ 6,949,000円まで | 20% | 427,500円 |

| 695万円 ~ 8,999,000円まで | 23% | 636,000円 |

| 900万円 ~ 39,299,000円まで | 33% | 1,536,000円 |

| 1,800万円 ~ 39,999,000円まで | 40% | 2,796,000円 |

| 4,000万円以上 | 45% | 4,796,000円 |

法人税率を見ていきましょう。令和5年4月1日現在の法人税率は、23.2%です。資本金1億円以下で課税所得800万円以下の部分については、軽減税率により15%。不動産投資での法人設立であればほとんどの場合で資本金が1億円以下となることから、現在の法人税率は15%か23.2%となります。

| 事業年度開始時期 | 年800万円以下の部分 | 年800万円超の部分 |

|---|---|---|

| 平成30年3月31日まで | 15% | 23.4% |

| 平成30年4月1日以降 | 15% | 23.2% |

課税所得金額が900万円以上の場合、所得税率は33%。法人税率は15%と23.2%になります。課税所得900万円になると所得税率が法人税率を上回ることから、課税所得900万円が法人化すべき目安であることがわかります。

課税所得による法人税・所得税の比較表

| 課税所得額 | 所得税率 | 概算の所得税額 | 法人税率 | 概算の法人税額 |

|---|---|---|---|---|

| 900万円 | 33% | 1,808,720円 | 800万円まで:15% 800万円超:23.2% |

1,315,000円 |

| 1,000万円 | 33% | 2,793,120円 | 800万円まで:15% 800万円超:23.2% |

1,664,000円 |

| 2,000万円 | 40% | 6,881,600円 | 800万円まで:15% 800万円超:23.2% |

3,984,000円 |

※他にも税金があるため、実質的な所得税負担率(実効税率)はこれよりも高くなります。

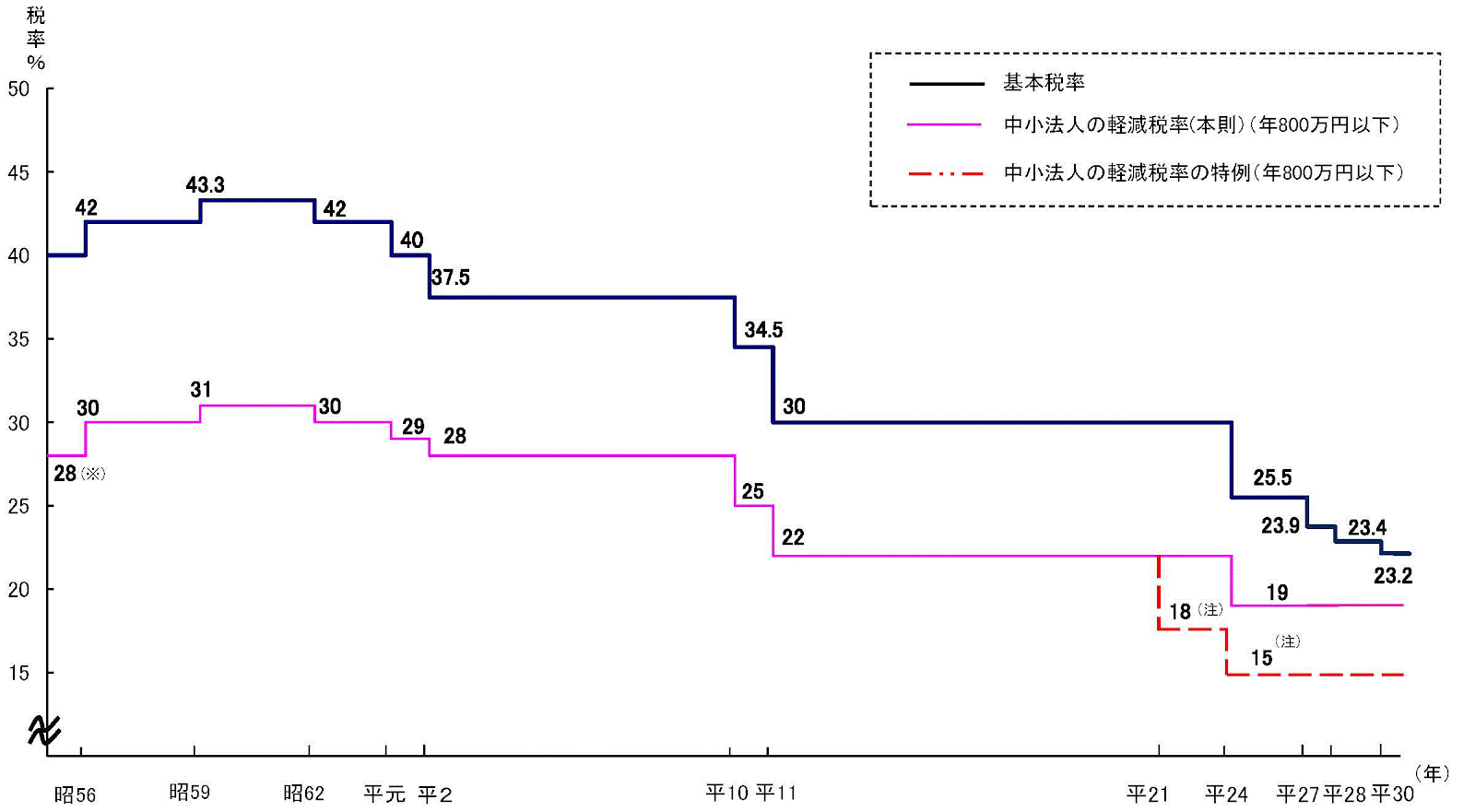

法人化するタイミングとして、現在は法人税率が下落傾向にあることも挙げられます。法人税率は、平成27年の税制改革で25.5%から23.9%に下がり、平成28年には23.4%まで下がりました。平成30年4月1日以降の法人税率は、23.2%です。

資本金1億円以下の法人の場合、年間所得800万円以下の部分において法人税率が15%となる特例が適用されています。令和5年度の税制改正で、特例の適用期間が更に2年延長されることが決定しました。不動産投資で法人化を検討するなら、法人税率が低い今がちょうどいいタイミングといえるでしょう。

不動産投資で法人化する5つのメリット

法人化すると、法人税率が適用されるだけでなく、個人ではできなかった様々な節税対策や融資対策を行うことができます。

ここからは、不動産投資で法人化するメリットを見ていきましょう。

メリット①:課税所得や資産の分散による節税効果

不動産投資で法人化する最大のメリットは、課税所得や資産を分散することで節税効果が期待できることです。

法人化すると会社名義や役員名義で資産を保有できるため、資産を分散管理することが可能です。会社名義にした資産を役員報酬として親族等に支払うことで、節税効果が生まれます。資産が「相続財産」ではなく「報酬」となるため、相続税の課税対象にならないからです。

また、相続で遺産分割をする場合でも、相続時に分割しにくい不動産を「法人の株式」という形で相続させることができるため、煩雑な遺産分割手続きをスムーズに行うことができます。

法人化した資産管理会社から支払われた役員報酬等は経費として計上可能、法人税軽減にもつながります。家族を資産管理会社(法人)の役員にして役員報酬を支払うことで課税所得が分散され、役員報酬にかかる所得税と法人税が低くなるのです。

法人化すると、代表取締役や役員への退職金を積み立てることもできます。この積立金はすべて経費となるので、法人の課税所得を圧縮することが可能です。

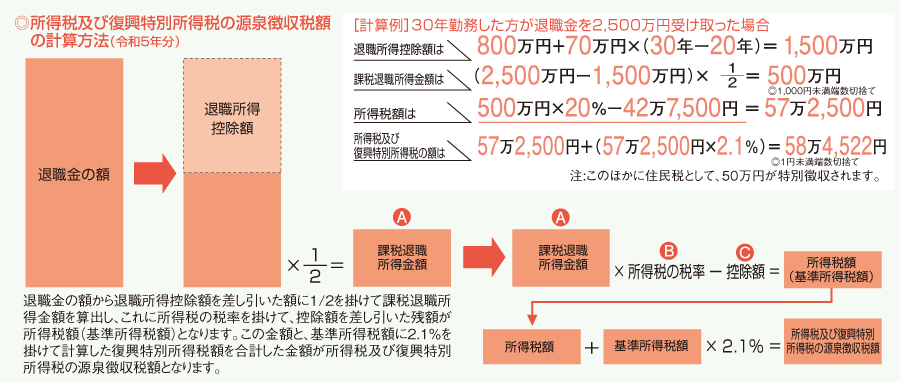

退職金は個人で支払う所得税の課税対象となります。しかし、退職金は、退職後の生活資金や長年の勤務に対する功労の対価といった性質があるため、通常の役員報酬にかかる所得税と比べて、税制面で大きく優遇されています。よって、退職金を積み立てることでさらなる節税効果が期待できるのです。

下表が退職金にかかる税金の計算方法です。退職金の節税効果を見る際に、参考にしていただければ幸いです。

- 課税退職所得金額 =(退職金 - 退職所得控除額) ✕ 1/2

- 所得税額 =(課税退職所得金額 ✕ 所得税率 - 控除額)✕ 1.021(復興特別所得税含む)

| 勤続年数 | 退職所得控除額 |

|---|---|

| 20年以下 | 40万円 ✕ 勤続年数 |

| 20年超 | 800万円 + 70万円 ✕ (勤続年数 - 20年) |

メリット②:幅広い経費計上が可能

法人は、業務行為に関係する支出すべてを経費にできます。個人ではできず法人なら経費にできる費用の代表例は、生命保険料や共済掛金です。

個人の生命保険料は、生命保険料控除、介護医療保険料控除、個人年金保険料を各4万円まで = 最大12万円の控除です。一方で、法人は保険の種類によって計算方法が異なりますが、経費計上額に上限はありません。保険料が大きくなればなるほど経費計上できる金額も大きくなり、節税対策がしやすくなります。

法人化した場合は、共済掛金も経費にすることが可能。共済掛金は、退職金の積立や修繕積立金に充当できます。

メリット③:減価償却費の調整

個人の場合、減価償却費は計算された金額を全額計上することになります。法人の場合は、計算した額を上限として年ごとに減価償却額を調整することが可能です。

減価償却とは、不動産の取得費用を数年間に分割して経費計上すること。ここで分割された取得費用が「減価償却費」となります。1,500万円の物件を10年間で減価償却する場合、1年あたりの減価償却費は150万円です。

減価償却費は不動産事業の経費の中でも金額が大きく、時に会計上の赤字・黒字を左右するほどの影響力があります。ある投資物件の年間家賃収入が70万円、減価償却費が100万円だったとしましょう。個人の投資では30万円の赤字です。しかし、法人の場合は、減価償却費の上限となる100万円以内で減価償却額を自由に決めることが可能。減価償却費を69万円以下にすることで、黒字収支に転換することができます。

金融機関から融資を受ける際は、収支が黒字である方が有利です。このように減価償却費の調整により収支を黒字にすることで、その後の融資も有利に進められる可能性が高まります。

メリット④:損失の繰越が10年間になる

個人でも法人でも、年間収支がマイナスであれば赤字分を翌年に繰り越し、次年度以降の利益から差し引くことができます。法人化した場合、この繰り越し年数に大きな差が発生するのです。

個人だと、赤字の繰り越し年数は3年間。しかし、法人化した場合、繰り越し年数が10年間となります。

メリット⑤:長期の融資が期待できる

一般事業法人が不動産を購入する場合、通常の融資期間は最長20年間です。しかし、不動産投資の法人化は個人に近い法人であることから、個人の場合と同様に30年の長期融資をしてくれる銀行も多くあります。

このように、個人での融資と変わらない期間で融資を受けられる点も、不動産投資で法人化するメリットです。

不動産投資で法人化する5つのデメリット

不動産投資で法人化するデメリットは、言い換えると「法人化しない理由」です。

ここからは、不動産投資で法人化するデメリット = 法人化しない理由を5つ紹介します。

デメリット①:法人設立費用がかかる

法人設立時にはさまざまな費用や税金が必要なことが、不動産投資で法人化する大きなデメリットです。最低限かかる費用として定款認証、登録免許税、収入印紙などが挙げられます。法人化の手続きを専門家に依頼する場合はその手数料も必要となります。

定款とは、会社のルールとなる根本的な規則です。専門知識が必要なことから、司法書士などの専門家に頼むのが一般的です。司法書士への依頼費用は、登記まで含める場合は10万円から20万円程度見ておいた方がいいでしょう。

登録免許税は、法人の設立登記で支払います。株式会社の最低金額は15万円、合同会社では最低6万円となります。定款に貼る収入印紙は、資本金額により3万円から5万円かかります。電子定款で手続きをする場合は無料です。

このように会社を設立するだけで数十万円の費用が必要なことが、法人化する大きなデメリットとなります。

デメリット②:法人住民税が毎年最低7万円かかる

法人住民税とは、法人にかかる地方税です。法人所在地の都道府県と市町村に納税します。23区内にある法人の市町村民税相当分は、都民税に加算されます。

法人住民税は所得に応じて算定される法人税割と、会社規模に応じて算定される均等割の合計を納付します。個人であれば、所得がない場合は住民税非課税となります。しかし、法人は、赤字であっても法人住民税の納付が必須です。資本金1千万円以下の企業は、利益がなくても最低7万円の法人住民税(都道府県民税均等割2万円、市町村民税均等割5万円)を支払わなければなりません。

個人の場合と異なり、赤字であっても税金を支払う必要があることも、法人化するデメリットといえます。

デメリット③:法人のお金を個人で勝手に使えない

法人の利益は、法人の余剰金です。たとえ自分の会社であっても、個人事業のように余剰金を自由に使うことはできません。自分が使えるのは、あくまでも役員報酬として支払われた金額だけです。

では役員報酬を多く設定すればいいのかというと、そうではありません。役員報酬が多くなると個人所得が増え、所得税率が高くなってしまいます。節税目的で法人化したのに税金が高くなるのは、本末転倒です。

不動産投資で法人化した場合利益を自由に使えない点も、忘れてはいけないデメリットといえるでしょう。

デメリット④:長期保有後の売却益にかかる税金が高くなる

不動産投資で法人化した場合、物件を長期間保有した後で売却した場合、利益にかかる税金が高くなることも忘れてはいけません。

個人の場合、売却益は「譲渡所得」と呼ばれます。譲渡所得にかかる税金は、短期譲渡所得か長期譲渡所得かで変動。売却した年の1月1日現在での所有期間が5年以内だと短期譲渡所得となり、税率は約39%です。所有期間が5年を超えると長期譲渡所得となり、税率は約20%にまで下がります。

法人の場合、売却益 = 譲渡所得と他の収益を合算し、収益全部に対して、法人税、住民税、事業税をそれぞれ計算します。法人税、住民税、事業税の3税率を足した数値を「実効税率」と呼び、実効税率と各譲渡所得の割合で比較します。

令和5年現在の実効税率は、30%程度。個人の譲渡所得との比較表は、下記のとおりです。5年以上物件を保有して売却した場合、法人のほうが個人よりも税率が高くなります。

| 短期譲渡所得 | 長期譲渡所得 | |

|---|---|---|

| 個人 | 約39% | 約39% |

| 法人 | 約30~35% | 約30~35% |

このように、長期保有後の売却は個人のほうが得になってしまう点も、法人化のデメリットと言えるでしょう。

デメリット⑤:法人の決算申告が必要となる

不動産投資で法人化した場合は、法人の決算申告も必要となります。決算とは会社が自社で決めた決算月で会計を締め切り、一年間の業績を集計すること。毎月仕訳を行い帳簿を作成、決算月になると申告書を作成し、税金の金額計算まで行う必要があります。

法人化した場合、決算処理は顧問税理士に依頼するケースがほとんどです。その際は税理士への手数料も必要となります。

法人の決算申告は、個人の青色申告以上に大変です。特にサラリーマンをしている場合は、本業で忙しい中で決算に必要な手続きが増えることも、法人化のデメリットとなります。

サラリーマンが法人化する際の注意点

不動産投資を行うサラリーマンの場合、働きながら法人化してもいいか気になるところではないでしょうか。働き方改革により副業が促進されはじめましたが、副業を禁止している会社もあります。法人化すると副業に該当する可能性が高まるため、法人化の手続きをする前に必ず会社の就業規定を確認しましょう。特に事業的規模と呼ばれる「5棟10室」を超える場合、法人化が許されているのか確認が必須です。

勤務先に法人化したことを知られたくない場合、妻を代表取締役(社長)にする方法もあります。法人化したことによる後々のトラブルを避けるため、以下のような対策をとっておくことをおすすめします。

- 法人の発起人を家族名義にする

- 勤めている会社の副業規定を確認する

- 会社に不動産投資をしていることを事前に報告する

不動産投資での法人化に必要な準備と手続き

不動産投資だけでなく、法人化の手続きは以前に比べてずいぶん簡単になっているため、自分で法人を設立することも可能です。 本章では、法人化の手順と必要な準備や手続きについて解説します。

必要書類

不動産投資には、以下のような書類が必要です。書類には事前に準備できる物と、手続き終了後に準備する物があります。どの段階で必要になるか、確認しておきましょう。

| 準備事項 | 主な必要書類 |

|---|---|

| 会社概要や発起人・役員の決定 | ・社印 ・代表印 |

| 定款作成と認証 | ・認証を受ける定款3通 ・発起人全員の印鑑証明書(発行後3か月以内) ・代理人に依頼する場合は委任状 |

| 資本金の振込と登記書類の作成 | ・発起人名義の銀行口座 |

| 登記申請 | ・認証済みの定款 ・印鑑証明書 ・資本金の払込証明書 ・設立登記申請書 ・発起人決定書 |

| 開業届の提出 | ・設立した法人の登記事項証明書(登記簿謄本) ・定款の写し ・開業届 ・青色申告承認申請書 ・個人事業主として開業届を提出していた場合は、廃業届 |

①:会社概要や発起人・役員の決定

不動産投資で法人化するには、まず会社概要や発起人、役員を決定します。発起人とは法人の出資者である株主です。さらに、株式会社の場合は代表取締役、合同会社の場合は代表社員がそれぞれ1名必要になります。

この段階で社印や代表印を準備しましょう。社印は「角印」とも呼ばれる、四角形の印鑑です。領収書や請求書に押印する際に使います。代表印は会社設立の登記申請書、契約書などに使用。サイズが決まっているので、作成の際は注意が必要です。

②:定款作成と認証

定款は、会社の憲法と呼ばれ、会社を運営する上での基本的規則を定めたもの。定款作成には専門知識が必要なので、司法書士にお願いする方が確実です。自分で作る場合は、法務局ホームページ内の「株式会社設立登記申請書(取締役会設置会社の発起設立) 記載例」のPDFを参考にするといいでしょう。

定款を作成したら、認証の対象となる定款を3通持参し、公証役場に出頭して認証を受けます。その際は、発行後3か月以内である、発起人全員の印鑑証明書が必要です。司法書士など代理人に依頼する場合は、発起人の実印を押印した委任状を合わせて準備しましょう。

合同会社設立の場合は、公証役場での認証は不要です。

③:資本金の振込と登記書類作成

定款の認証が完了したら、資本金を発起人名義の口座に振り込みます。

振込完了後に、登記に必要な設立登記申請書、発起人決定書などを作成します。こちらも必要書類が多いため、司法書士への依頼がおすすめです。設立登記申請書のテンプレートは、法務局ホームページにあります。自分で申請を行う場合は、こちらを使うといいでしょう。

④:登記申請

書類が完成したら、法務局に設立登記申請書と必要書類を持ち込み、いよいよ登記の申請です。

登記の申請は、平日にしかできません。また、企業や法人格を持つ団体が行う「商業登記」は都道府県庁所在地と函館市、旭川市、釧路市にある法務局の「本局」でのみの取り扱いとなります。本局の下に位置する「支局」では商業登記はできない点に注意しましょう。

⑤:開業届の提出

法人登記をするだけでは、法人化は終わっていません。最後に、設立した法人の登記事項証明書(登記簿謄本)や定款の写しなど必要書類と開業届、青色申告承認申請書を税務署に提出します。税務署に開業届を提出して、晴れて法人化が完了です。個人事業主として開業届を提出していた場合は、廃業届も一緒に提出しましょう。

開業届と一緒に提出する書類については、国税庁ホームページをご確認ください。

まとめ

不動産投資の法人化は、支払う税金が減る、計上できる経費が増えるなどメリットが大きくなります。法人化する目安は、課税所得が900万 〜 1千万円以上です。一方、法人化することで費用負担が増えるだけでなく、不動産投資の収入を自由に使えなくなるという制限も出てきます。

本記事で紹介したのは、あくまで一般例です。900万円を超えたら全員法人化すべきというわけではありません。法人化すべきかどうかは、個々の状況により異なります。人によっては、法人化せずに不動産投資を継続した方がいい場合もあるでしょう。

当社では、法人化をはじめとする不動産投資に関する無料相談を実施中です。法人化についてより深い話が聞きたい場合は、当社の無料相談をご利用ください。第三者に話すことが、問題の解決につながることもあります。疑問や不安を解消して前向きに不動産投資を行うために、当社の無料相談をご活用いただければ幸いです。

この記事の執筆: 堀乃けいか

プロフィール:法律・ビジネスジャンルを得意とする元教員ライター。現役作家noteの構成・原案の担当や、長野県木曽おんたけ観光局認定「#キソリポーター」として現地の魅力を発信するなど、その活躍は多岐に亘る。大学および大学院で法律や経営学を専攻した経験(経済学部経営法学科出身)から、根拠に基づいた正確性の高いライティングと、ユーザーのニーズに的確に応えるきめ細やかさを強みとしている。保有資格は日商簿記検定2級、日商ワープロ検定(日本語文書処理技能検定)1級、FP2級など。

ブログ等:堀乃けいか