財形貯蓄制度とは?メリットやデメリット、他の金融商品との違いをわかりやすく解説!

- 更新:

- 2024/03/08

財形貯蓄制度は、企業による資産形成制度の1つです。しかし、給料から自動的に引き落とされることは知っていても、用途別に分かれていることや非課税となることを知らない方も多くいらっしゃいます。そこで本記事では、財形貯蓄制度とは何かわかりやすく解説します。さらにメリットやデメリットも詳しく解説。iDeCo、NISA、企業型確定拠出年金といった、個人が所有できる金融商品との違いについても解説します。

なお、筆者は、NISAのつみたて投資枠やiDeCoの方がお得であり使いやすいと考えています。そのため、財形貯蓄にこだわる理由がなければ、iDeCoやNISAのつみたて投資枠の活用をおすすめします。とはいえ、制度については知っておいた方がいいので、財形貯蓄制度についてお伝えしていきます。財形貯蓄制度について知りたい方や、財形貯蓄と他の金融商品で迷っている方は、最後までお読みください。

- 財形貯蓄制度とは

- 3種類の財形貯蓄

- 財形貯蓄を行う4つのメリット

- 財形貯蓄を行う4つのデメリット

- 財形貯蓄とiDeCo、NISA、企業型確定拠出年金との違い

- 不動産投資で活用できる財形貯蓄は一般財形貯蓄のみ

- 財形貯蓄をやるべき人とやめた方がいい人の特徴

- まとめ

財形貯蓄制度とは

財形貯蓄制度は、勤労者財産形成促進制度(財形制度)の1つです。会社の従業員が財形貯蓄の取扱機関と契約することで、給料から天引き預金して貯蓄を行います。財形貯蓄は、一般財形貯蓄、財形住宅貯蓄、財形年金貯蓄の3種類。制度を導入している事業主と雇用関係にあれば利用可能です。公務員でも利用できます。一般財形貯蓄は3年、財形住宅貯蓄と財形年金貯蓄は5年間積み立てすることが条件です。

事業主が財形貯蓄制度を導入していない場合は、財形貯蓄の利用ができません。また、55歳以上だと、財形住宅貯蓄と財形年金貯蓄は利用不可となります。法人役員や、青色申告事業者の家族で専従者給与を受け取っている場合は、従業員とみなされないため利用できません。ただし、法人役員と部長の兼任など、役員報酬と給与報酬を受け取っている場合は利用できます。

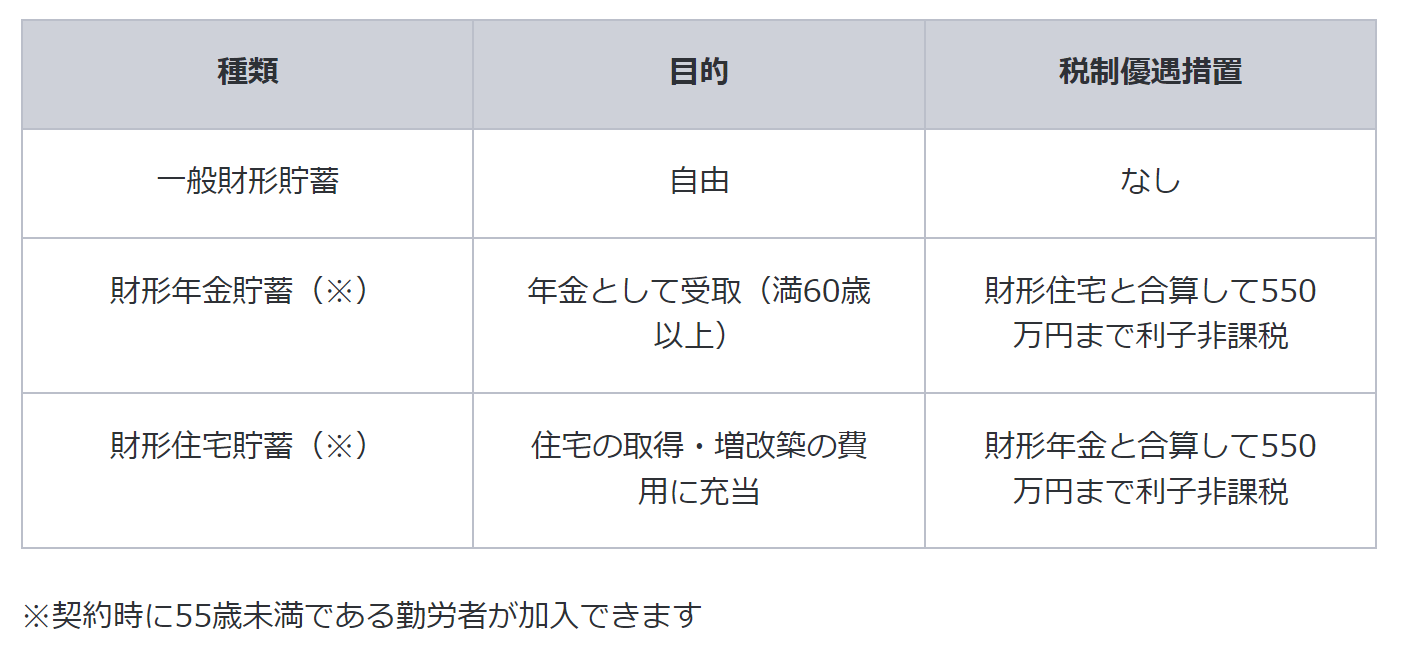

3種類の財形貯蓄

財形貯蓄は3種類。いずれも毎月の給与やボーナスから自動的に天引きされ、定期的に積み立てられます。貯蓄方法は、預貯金の他、有価証券や生命保険など複数です。

①一般財形貯蓄

一般財形貯蓄は、用途自由の商品になります。複数の金融期間で契約可能です。年齢制限や積立限度額もありません。積立期間は原則として3年以上。貯蓄開始から1年経つと自由に払い出しが可能です。長期で積み立てをする代わりに、普通預金と比べて金利が高く設定されています。三大メガバンクと呼ばれる三井住友銀行、三菱UFJ銀行、みずほ銀行を例に取ると、通常預金の利率は0.001%、一般財形貯蓄の利率は0.07 〜 0.075%です。100万円を1年間預けた場合、通常預金の利息は10円ですが、一般財形貯蓄では700円付与されます。

なお、一般財形貯蓄では、預けた額に対して付与される利子から20%の税金が控除されます(2037年12月31日までは復興特別所得税が付加されるため、20.315%)。この税金は一般財形貯蓄に限らず、普通預金や他の投資でもかかるものです。

②財形住宅貯蓄

財形住宅貯蓄は、マイホームの建設・購入・リフォームなど住まいの資金用です。積立期間は原則5年以上。55歳未満の従業員が契約できます。1人1契約で、複数の金融機関での契約はできませんが、一般財形貯蓄と財形年金貯蓄との併用は可能です。預貯金の場合、財形年金貯蓄と合算した残高が550万円になるまで、利子等が非課税となります。保険等の契約は、払込累計額550万円までが非課税です。

財形年金貯蓄を使用する際は、条件を満たさなければいけません。下記以外の用途で払い出した場合は優遇措置の対象外となり、利子等に課税されます。

| 用途 | 条件 |

|---|---|

| 建設 | ・床面積が50㎡以上 ・※2023年12月31日までに建築確認を受けたものは40㎡以上 ・従業員本人が所有し居住 ・単身赴任の場合は家族だけの居住でも可 |

| 購入 | ・昭和57年1月1日以後に建築 ・一定の耐震基準を満たす ・過去に居住のない住宅を購入する場合、2023年12月31日までに建築確認を受けた住宅は床面積40㎡以上 ・※他は建設と同条件 |

| リフォーム | ・工事後の住宅の床面積が50㎡以上 ・工事費用総額が75万円を超える |

参考勤労者財産形成事業本部「マイホーム取得に利子等非課税の大きな味方 財形住宅貯蓄」

③財形年金貯蓄

財形年金貯蓄は、年金として使われる商品です。積立期間は原則5年以上で、満60歳以降に5年以上20年以内の期間で受け取ることができます。保険商品の場合は、終身受取も選択可能です。5年以上の積み立てが必要であることから、対象者は55歳未満となります。複数の金融機関での契約はできませんが、一般財形貯蓄と財形住宅貯蓄との併用は可能です。

財形年金貯蓄で預貯金を契約している場合、財形住宅貯蓄との合計残高が550万円までは、利子等が非課税となります。保険等を契約している場合、払込累計額385万円までが非課税です。

財形年金貯蓄は、60歳以降に年金として受け取る場合のみ支払終了後まで利子等非課税措置が継続。年金以外の払い出しを行った場合は、課税対象となります。

財形貯蓄を行う4つのメリット

財形貯蓄を行うメリットは、以下4点です。

- 貯蓄しやすい

- 非課税措置がある

- 財形給付金を受けられる

- 財形持家転貸融資(財形持家融資)制度を受けられる

メリット①:貯蓄しやすい

どの財形貯蓄も、給与から天引きされ、自動的に貯蓄ができる点が最大のメリットです。すでに財形貯蓄分が引き落とされた状態で給与が振り込まれるため、貯蓄分を使い込んでしまう心配がありません。貯蓄のために、金融機関の店舗やATMに行く必要がない点も魅力です。

引き出しに手間がかかることに加えて、財形住宅貯蓄と財形年金貯蓄は用途外での引き出しで課税されます。貯めた分のお金を取り崩しづらい点も、貯蓄しやすさにつながっているといえるでしょう。

メリット②:非課税措置がある

財形住宅貯蓄と財形年金貯蓄には非課税措置があります。この非課税措置により、利息を全額自分で受け取れる点もメリットです。

2024年現在、利子等へ課税される割合は20.315%。1万円に利息が付いた場合、手取りは7,969円です。しかし、非課税措置がある場合は、1万円がそのまま手元に残ります。特に財形年金貯蓄は年金として受け取る間はずっと非課税となるため、税金を引かれずに利息を受け取り続けられる点がメリットとなります。

メリット③:財形給付金を受けられる

財形貯蓄の利用者には、財形給付金制度があります。事業主は従業員1名につき最高10万円を拠出します。拠出された金額は金融機関に預けられ、7年ごとに元金と利息を財形給付金として受け取る仕組みです。財形給付金は50万円まで非課税、50万円を超える部分は2分の1が課税対象となります。長期で財形貯蓄を利用していると、自分が貯蓄している以上の給付金を受けられ、税制面でも優遇があることも、財形貯蓄のメリットです。

メリット④:財形持家転貸融資(財形持家融資)制度を受けられる

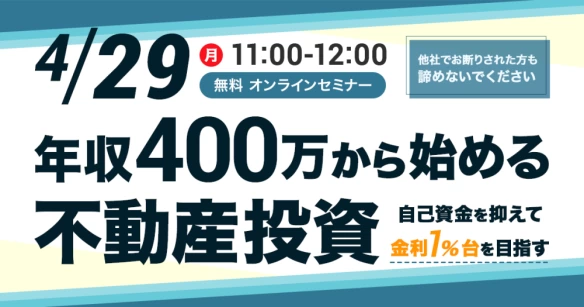

財形持家転貸融資(財形持家融資)制度は、財形貯蓄の利用者を対象とした住宅ローンになります。財形貯蓄を原資として、財形貯蓄を行っている従業員のマイホーム取得資金を融資する仕組みです。融資金額は住宅費用の90%以内で、貯蓄残高の10倍以内かつ最高4,000万円までと定められています。財形持家転貸融資の利率は、2024年1月現在で年利1.02%。子育て中、もしくは中小企業に勤務している場合は年利0.82%です。他の金融機関と比べると、低めに設定されています。

低金利の財形持家転貸融資制度を活用することでより住宅が購入しやすくなる点も、財形貯蓄の外せないメリットです。

財形貯蓄を行う4つのデメリット

財形貯蓄はいいことばかりではありません。以下のようなデメリットも存在します。

- 自由に引き出しができない

- 他の財形貯蓄へ資金を移動できない

- 転職の際に口座を引き継げない可能性がある

- 年利が低い上に預貯金以外は元本割れの可能性がある

1つずつ解説します。

デメリット①:自由に引き出しできない

一般財形貯蓄を引き出す際は、直接、もしくはインターネットを通じて会社や金融機関に引き出しを申し出る必要があります。申し出当日には入金されず、数営業日かかることがほとんどです。

財形住宅貯蓄と財形年金貯蓄は、どうしてもお金が必要で引き出した場合でも、用途外の使用となり課税されます。このように時間や用途に制限があり自由に引き出しできない点が、財形貯蓄の大きなデメリットです。

デメリット②:他の財形貯蓄へ資金を移動できない

一度積み立てを開始したら、原則として他の財形貯蓄に資金を移動させることができない点も、財形貯蓄のデメリットといえます。例えば、一般財形貯蓄で貯めたお金を年金財形貯蓄に移動することはできません。

一般財形貯蓄での積み立てを財形住宅貯蓄に切り替えたい場合は、財形住宅貯蓄の契約が必要です。複数の商品に貯蓄をした結果、給与からの天引き分が増え、生活を圧迫してしまう可能性もあります。

デメリット③:転職の際に口座を引き継げない可能性がある

転職先によってはせっかく貯めた財形貯蓄を引き継げないかもしれない点も、財形貯蓄のデメリットです。

転職した際、転職先が財形貯蓄を扱っていない場合は、口座を引き継ぐことができません。財形貯蓄のある会社に転職した場合でも、退職後2年以内に手続きをした場合のみ引き継ぎ可能となります。

長期療養が必要だった、財形貯蓄がない会社への就職を挟んだなどの理由で再就職に2年以上かかった場合、引き継ぎ不可です。転職の際に必ず口座を引き継げない可能性がある点も、財形貯蓄のデメリットといえます。

デメリット④:年利が低い上に預貯金以外は元本割れの可能性がある

財形貯蓄は年利が低く、毎年の利息は普通預金より少し多い程度です。債券や外貨預金のように、利息で資産を増やすことは難しいでしょう。

財形貯蓄に限らず、投資商品や保険商品には元本割れの可能性があります。財形貯蓄で取り扱う商品についても同様です。財形貯蓄でも元本割れのリスクを想定すべき点は、他の金融商品と同じデメリットといえるでしょう。

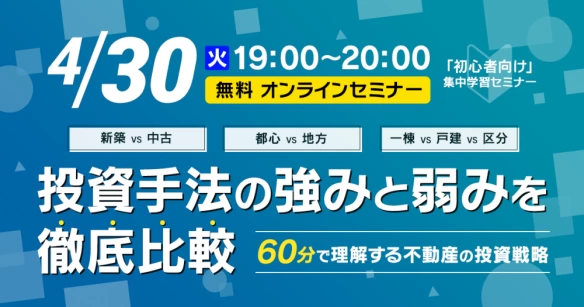

財形貯蓄とiDeCo、NISA、企業型確定拠出年金との違い

財形貯蓄と他の金融商品はどう違うのでしょうか。本章では、iDeCo、NISA、企業型確定拠出年金を取り上げ、財形貯蓄との違いを見ていきます。

| 特徴 | 加入年齢 | 運用可否 | 税制優遇 | |

|---|---|---|---|---|

| 財形貯蓄 |

・給与から天引きされる ・預貯金だけでなく投資もできる ・自由に引き出しできない |

・一般財形貯蓄:制限なし ・財形住宅貯蓄と財形年金貯蓄:55歳未満 |

・貯蓄型:✕ ・投資信託など:○ (ただし種類が少ない) |

・積み立て時:なし ・運用時:財形住宅貯蓄と財形年金貯蓄は合計550万円(運用商品は385万円)まで利子等が非課税 ・支払時:財形年金貯蓄は、年金支払い終了まで非課税 |

| iDeCo |

・積み立てた資産を自分で運用できる ・60歳になるまで引き出せない |

・60歳未満 ・※厚生年金や国民年金に任意加入している場合は、60歳以上でも可 |

○ | ・積み立て時、運用時、支払時ともすべて優遇対象 |

| 企業型確定拠出年金 |

・企業が毎月積み立て、従業員が自分で運用 ・60歳になるまで引き出せない |

・60歳以上の厚生年金加入者で一定の年齢未満であれば企業で自由に決められる ・(最大は70歳未満) |

○ |

・積み立て時:対象外 ・運用時、支払時:優遇対象 |

| NISA | ・つみたて投資枠と成長投資枠がある |

・18歳以上 ・上限なし |

○ |

・積み立て時、運用時、支払時ともすべて優遇対象 ・合計1,800万円(うち成長投資枠は1,200万円まで)まで非課税 |

①iDeCo(個人型確定拠出年金)と財形貯蓄の違い

iDeCo(個人型確定拠出年金)は積み立てた資産を自分で運用できる商品です。運用の成果次第では老後の年金額を大きく増やせる可能性があります。年金であることから、60歳になるまで引き出せません。加入年齢は原則として60歳未満。厚生年金や国民年金に任意加入している場合は、60歳以上でも可能です。

税制優遇にも、大きな違いがあります。iDeCoは掛金全額が所得控除の対象で、運用益も全額非課税。受け取る際も、公的年金等控除もしくは退職所得控除の対象です。

②企業型確定拠出年金(企業型DC)と財形貯蓄の違い

企業型確定拠出年金(企業型DC)とは、企業が毎月積み立てた掛金を、従業員が自分で運用する制度です。自動的に加入となる場合と、加入を選択できる場合があります。対象者は、70歳未満の厚生年金加入者です。60歳以上で一定の年齢未満であれば、企業で自由に対象年齢を決められます。年金となるため受け取りは60歳以上。それまでは引き出しができません。

企業型確定拠出年金は、運用益が非課税です。受け取る際も、公的年金等控除もしくは退職所得控除の対象となります。企業の掛金に従業員が上乗せする「マッチング拠出」を利用した場合、従業員拠出分は、全額所得控除の対象です。

③NISAと財形貯蓄の違い

NISAとは、少額投資を行いたい方のためにできた制度です。2024年1月より、毎月積み立てするつみたて投資枠と、好きなときに購入する成長投資枠が創設されました。2つの投資枠は併用可能です。

NISAは18歳以上から利用でき、年齢の上限は特に設けられていません。2枠の合計1,800万円(うち成長投資枠は1,200万円まで)までが非課税となります。

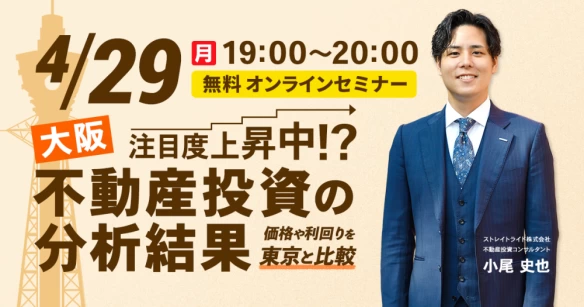

不動産投資で活用できる財形貯蓄は一般財形貯蓄のみ

不動産投資で財形貯蓄を使いたい場合、一般財形貯蓄を頭金として充当可能です。「住宅」とついているので財形住宅貯蓄を使いたくなりますが、財形住宅貯蓄は居住目的に限られているため使用不可です。不動産投資に財形住宅貯蓄を使用した場合は、利息等に課税されてしまいます。

不動産投資を視野に入れて財形貯蓄をする場合、一般財形貯蓄のみ使用可能です。財形住宅貯蓄と財形年金貯蓄は使用できない点を覚えておきましょう。

財形貯蓄をやるべき人とやめた方がいい人の特徴

財形貯蓄制度は、給与からの天引きで自動的に貯蓄できる点が最大のメリットです。財形持家転貸融資(財形持家融資)制度もあるので、強制的に貯蓄をしてまとまったお金を作りたい場合や、確実に持ち家の建設、購入、リフォームがある場合はやるべきと言えます。

しかし、2024年現在は低金利のため、利息で資産を増やしづらい状況です。お金を貯めると同時に増やしたい場合は、運用益を出しやすいiDeCoやNISA、企業型確定拠出年金の方がおすすめといえます。

| 財形貯蓄に向いている(やるべき)人 | 財形貯蓄に不向きな(やめた方がいい)人 |

|---|---|

| ・強制的に貯蓄をして、まとまったお金を作りたい人 ・確実に持ち家の建設、購入、リフォームの予定がある人 |

・貯めるだけでなく増やしたい人 |

まとめ

財形貯蓄は、給与から貯蓄額を天引きすることで自動的に資産を形成する制度です。普通預金よりも利率がお得であり財形給付金制度もあることから、まずはまとまった資金を作りたい場合は、財形貯蓄をおすすめします。とはいえ、NISAのつみたて投資枠で運用しながら積み立てた方が、資金が増える可能性は高まるでしょう。年金用の積み立ての場合、iDeCoを使えば積立金も非課税です。資金を作りたいのか増やしたいのか、積み立ての目的によって、財形貯蓄かそれ以外かを選ぶといいでしょう。

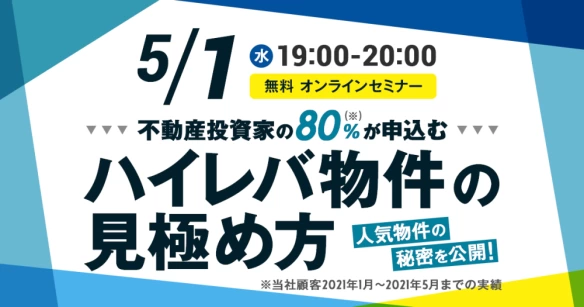

財形貯蓄制度を不動産投資に活用したい場合、頭金として一般財形貯蓄を活用できます。頭金の目安は、物件金額の10%です。当社の無料相談では、頭金をどう貯めたらいいかについての相談も承っています。頭金を貯める際に財形貯蓄か他の金融商品かを決められない場合は、一度無料相談を活用していただければ幸いです。

この記事の執筆: 堀乃けいか

プロフィール:法律・ビジネスジャンルを得意とする元教員ライター。現役作家noteの構成・原案の担当や、長野県木曽おんたけ観光局認定「#キソリポーター」として現地の魅力を発信するなど、その活躍は多岐に亘る。大学および大学院で法律や経営学を専攻した経験(経済学部経営法学科出身)から、根拠に基づいた正確性の高いライティングと、ユーザーのニーズに的確に応えるきめ細やかさを強みとしている。保有資格は日商簿記検定2級、日商ワープロ検定(日本語文書処理技能検定)1級、FP2級など。

ブログ等:堀乃けいか