不動産投資のプロフィールシートとは?融資審査で必要な理由や記載内容について解説!

- 更新:

- 2024/01/16

不動産投資を成功させるには、金融機関による融資審査に通る必要があります。融資審査を通過するには、プロフィールシートの作成が不可欠です。プロフィールシートにより自分が信用に足る人間であることを金融機関にアピールすることで、融資審査に通りやすくなります。

本記事ではプロフィールシートの概要や記載内容、プロフィールシート以外に準備する資料について解説します。本記事を読むことで、プロフィールシートの内容について理解できるでしょう。不動産投資で使用するプロフィールシートに記載すべき内容を知りたい方は、ぜひお読みいただけますと幸いです。

プロフィールシートとは申込者に関する情報を記載した書類

プロフィールシートとは、申込者に関する情報を記載した書類のこと。申込者の属性がわかることから「属性票」とも呼ばれています。申込者、もしくは不動産投資会社が作成し、金融機関で融資を申し込む際の審査材料として提出します。

プロフィールシートは、基本的にA4サイズの用紙1枚 ~ 2枚程度に収まる形で作成。以下の内容を記載します。

- 年齢

- 職業

- 勤務先

- 雇用形態

- 勤続年数

- 年収

- 他社からの借入状況 など

プロフィールシートが融資審査において必要とされる理由

では、なぜ融資においてプロフィールシートが必要なのでしょうか。

不動産投資においては、なるべく自分に有利な条件で不動産投資ローンの融資を受けることが必須です。有利な条件で融資を受けるには、自分が融資を受けるに足る人物であることをアピールしなければなりません。そのアピールに有効なのが、プロフィールシートなのです。

不動産投資の強みは「融資」という他人資本を活用できること。自己資本が少なくても、融資を受けることで大きな金額の投資物件を購入できます。融資を受ける際にはプロフィールシートを活用し、返済能力があることや月々安定した収入があることをアピールし、融資につなげていくことが大切です。

低金利の金融機関に融資を申し込む際も、プロフィールシートを使います。プロフィールシートにより自分が融資を受けるにふさわしい人間であることをアピールすることで、より低金利の融資を受けられる可能性が高まるでしょう。

プロフィールシートを作成するメリット

プロフィールシートには、融資を受けられるだけでなく次のようなメリットもあります。

- 属性情報を簡単に金融機関に伝えられる

- 金融機関の手間が省け好印象となる

- 今後の投資にも流用できる

プロフィールシートがあると、自分の属性情報を簡単に金融機関に伝えられます。融資の審査は、申込時の担当者だけでなく、行内の担当部署によって実施。ここでプロフィールシートがあると、担当部署にも過不足なく情報の共有が可能。金融機関のヒアリングの手間も省けるため、好印象にもつながります。

プロフィールシートは、2軒目や3軒目の投資を行う際にも役に立ちます。再度融資の申し込みをする場合、1軒目に使ったプロフィールシートを上書きして新しいシートを作れば問題ありません。一度プロフィールシートを作成しておけば、今後の投資にも流用できる点もメリットといえます。

プロフィールシートの記載内容

プロフィールシートの役割やメリットについて触れたところで、実際にプロフィールシートに記載する内容を解説します。先述のとおりA4サイズ1枚 〜 2枚程度に収まるのが理想なので、情報を簡潔にまとめることが大切です。

プロフィールシートの記載内容は、おおむね以下のとおり。各項目の詳細は、次章以降で見ていきましょう。

| 項目 | 記載内容 |

|---|---|

| 申込者の基本情報 | ・氏名 ・性別 ・生年月日 ・年齢 ・住所 ・電話番号 ・居宅の種類(賃貸 or 持ち家) |

| 家族の情報 | ・家族の氏名 ・申込者から見た続柄 ・同居の有無 ・生年月日 ・勤務先 ・年収 |

| 勤務先の情報 | ・社名 ・住所 ・業種 ・職種 ・部署 ・役職名 ・勤続年数 |

| 直近3年間の年収 | ・給与年収 ・副業年収 |

| 保有している不動産 | ・不動産の名称 ・種類(一棟マンションなど) ・構造(木造など) ・所在地 ・土地面積 ・延床面積 ・築年月 ・購入金額 ・残債 |

| 保有している金融資産 | ・預貯金 ・外貨の保有数 ・株式 ・投資信託 ・債券 ・掛け捨てではない生命保険 ・確定拠出年金 |

申込者の基本情報

申込者の基本情報として、以下の事項を記載します。

- 氏名

- 性別

- 生年月日

- 年齢

- 住所

- 電話番号

合わせて、現在住んでいる家が持ち家か賃貸かを記載。賃貸であれば、家賃の月額も記載しましょう。

家族の情報

ここでは、家族について以下の事項を記載します。

- 家族の氏名

- 申込者から見た続柄

- 同居の有無

- 生年月日

- 勤務先

- 年収

家族の勤務先や年収は、家族単位で見た支払い能力の評価に直結。融資審査で有利に働く場合もあるので、可能な限り詳細に記入しましょう。とはいえ、家族の情報を勝手に記載すべきではありません。家族の情報は、なるべく当人の同意を得たうえで記載しましょう。

家族からすると、勤務先を伝えるとローンの返済が滞った場合に金融機関から電話が来ることを心配するかもしれません。家族に金融機関から電話が来るのは、家族が連帯保証人になり、かつ本人と全く連絡が取れないといったレアケースです。自分が確実に返済を進めていくことを伝えて、家族の情報をプロフィールシートに掲載する許可をとりましょう。

勤務先の情報

勤務先の情報として記載するのは、以下の項目です。

- 社名

- 住所

- 業種

- 職種

- 部署

- 役職名

- 勤続年数

上場企業は評価に有利に働くことから、上場の有無を必ず記載します。上場企業であれば、東証プライム、スタンダード、グロースといった上場先を記載することがおすすめです。

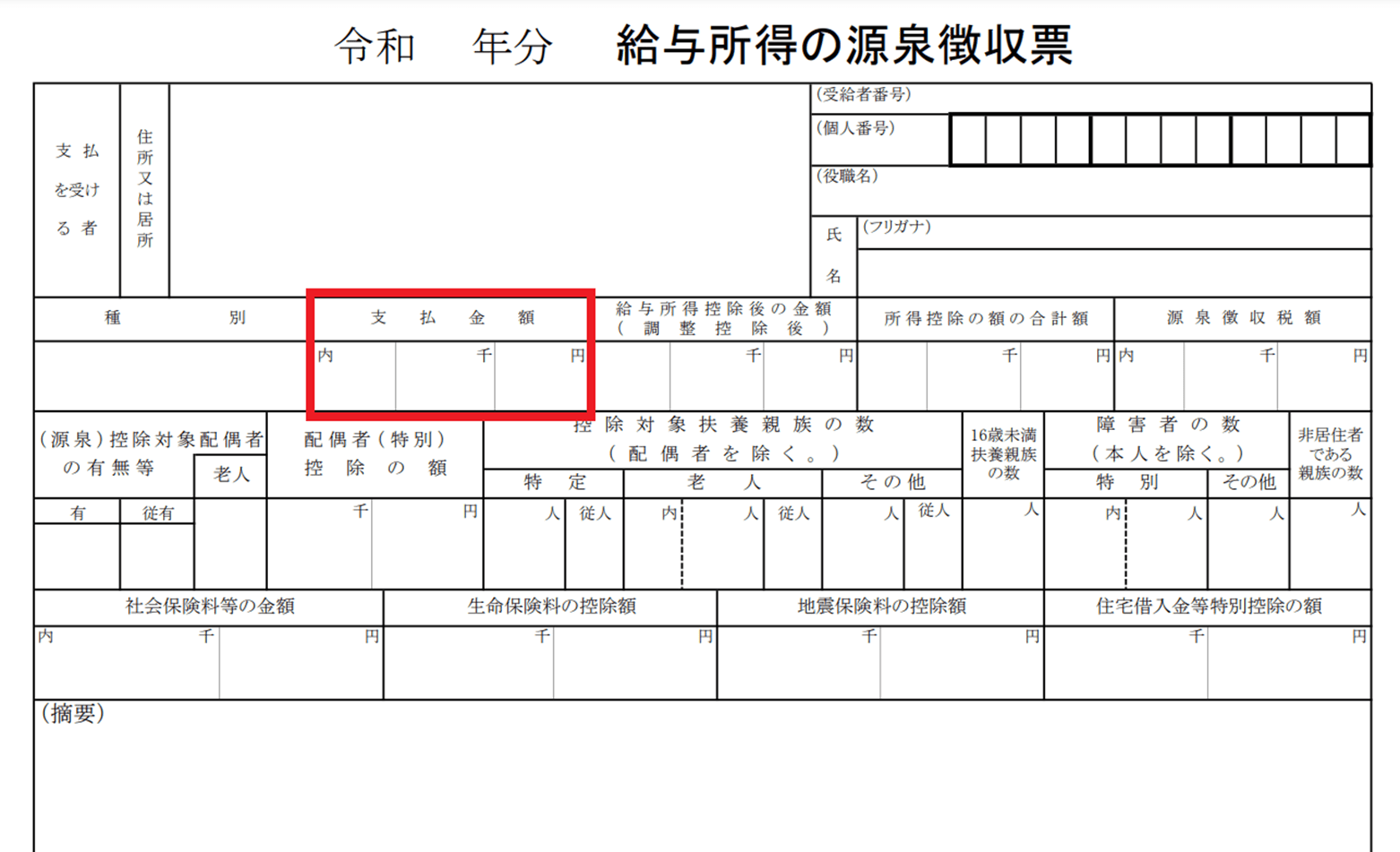

直近3年分の年収

勤務先からの給与年収と、副業があればその収入を合算した直近3年分の年収を記載します。金融機関には、源泉徴収票・確定申告書類なども合わせて提出するため、書類との整合性が取れるよう正確な金額を記入しましょう。

サラリーマンの「年収」とは、源泉徴収票における「支払金額」に記載された金額です。

副業や個人事業における「年収」は、一般的には年間の売上から経費を差し引いた金額を指します。会社に勤めながら別の事業で収益がある場合は、給与と副業双方の年収を合算した金額を書くようにしましょう。

保有している不動産

保有している不動産がある場合は、不動産についての詳細を記載します。以下について記載しましょう。

- 不動産の名称

- 種類(一棟マンションなど)

- 構造(木造など)

- 所在地

- 土地面積

- 延床面積

- 築年月

- 購入金額

- 残債

なお、物件の詳細資料は別途用意するため、プロフィールシートには基本情報の記載だけでかまいません。

保有している金融資産

金融資産とは、「形」がなくても自身の資産として換算できる資産のこと。具体的には、以下のようなものを指します。

- 預貯金

- 外貨の保有数

- 株式

- 投資信託

- 債券

- 掛け捨てではない生命保険

- 確定拠出年金

金融機関から融資される金額は、申込者の年収だけでなく保有資産の累計評価額によっても変化します。より多くの融資を引き出すために、保有している金融資産は漏れなく記載しましょう。相続の可能性を示せるため、親族の金融資産も分かる範囲で洗い出すことがおすすめです。

金融資産については、「金融資産とは?平均保有額や実物資産との違いまで徹底解説!」にて詳しく説明しています。自分の保有資産でどれが金融資産となるかわからない場合は、上記の記事をご覧ください。

プロフィールシート以外に準備する資料

金融機関に融資の申込をする際は、プロフィールシート以外にも必要な資料があります。プロフィールシートに記載した内容を証明できる書類も用意する必要があるため、直前になって慌てることのないよう、本記事を見てどの書類が必要かを先に確認しておきましょう。

身分証明書

融資を申し込む際は、申込者の顔が分かる身分証明書と健康保険証を持参しましょう。身分証明書は運転免許証が一般的です。免許証がない方は、顔写真が記載されているパスポートやマイナンバーカードで代用が可能です。

身分証明書と健康保険証は、本体と裏面のコピーを持参するようにしましょう。特に転居で現住所が変わっている場合、現住所の記載がある裏面が必須となります。

職務経歴書

プロフィールシートには、現在の勤務先しか記載されていません。今まで申込者がどのような職業についていたかを知るために、職務経歴書も必要となります。特に、プロフィールシートに記載した勤続年数と整合性があることを確認しましょう。

直近3年間の源泉徴収票・確定申告書類

プロフィールシートに記載した3年分の年収を証明する形で、会社に勤務している人は源泉徴収票、個人事業や副業をしている人は確定申告書類を3年分用意します。

確定申告書類は本人控ではなく、提出した書類の写しを持参しましょう。確定申告書類の写しは税務署で発行できます。コピーではないので注意が必要です。提出する写しは、申告書の第一表のみなど一部ではなく、提出書類一式となります。

物件に関する資料

物件に関する資料は、初めての融資と2回目以降で変わります。

初めて融資を受ける場合、不動産投資会社に依頼して以下の書類を準備しましょう。

- 物件概要書

- 登記事項証明書(登記簿謄本)

- 公図

- 建物図面※不要の場合もあり

金融機関の融資審査では物件の価値や収益性が考慮されるため、購入したい物件を定めてから審査を受けることが大切です。

すでに不動産を所有している場合は、以下の資料を用意します。

- 販売図面

- 登記事項証明書(登記簿謄本)

- 返済予定表

- 管理会社からの送金明細書

プロフィールシートに購入金額や残債を記載しているため、保有物件の収支を示す決算書も用意するといいでしょう。用意すべき決算書は、「財務三表」と呼ばれる賃借対照表・損益計算書・キャッシュフロー計算書の3点です。

物件の運用計画書類

金融機関は「貸したお金が返ってくるか」を基準にして、融資を検討します。自分に返済能力があることを証明するために、借入年数分の運用計画を記載した「運用計画書類」を提出することがおすすめです。

運用計画書類には、下記の事項を記載します。

- 購入費用

- 空室率

- 実質利回り

- 運営上起こりうる問題と対策

- 希望の金利と借入年数

実質利回りの計算に用いる空室率や修繕費用は想定になります。運用計画書類には、想定のデータを使ったシミュレーションで計算した収支も合わせて記載しましょう。

金融資産についての資料

プロフィールシートに記載した金融資産について、金額や預入先が分かる資料も用意します。株式を例にすると、証券会社から送られる取引報告書や配当金計算書により、株式の取得価額や取得時期、配当金額を証明することができます。

プロフィールシートを作ることで融資面談対策も可能

不動産投資における融資審査では、プロフィールシートの内容を見て質問をされます。従って、プロフィールシートを作ることで融資面談の対策をすることも可能です。

融資面談は「本当にこの人にお金を貸して大丈夫か」を判断するために実施されます。プロフィールシートをベースに融資面談で聞かれる内容と答えを想定しておくことで、スムーズに面談を進められるでしょう。

信頼できる投資家と判断してもらうために、プロフィールシートから想定される質問と対策例を解説します。

質問と対策①:不動産投資を始めた経緯

基本的に、不動産投資ローンの返済は数年 〜 数十年単位の長期です。金融機関は申込者と長期的なお付き合いができるか判断するため、不動産投資を始めた経緯を尋ねることがあります。

答えとしては、申込者自身の意思で能動的に不動産投資に取り組んだことを示すとよいでしょう。

- 何を見て(誰からの勧めで)不動産投資に興味を持ったか

- 自分なりに何を調べたか

- どこに連絡し、どのような手続きを進めて融資の申し込みに至ったか

これらのストーリーを丁寧に話せば問題ありません。職場で勧められて自ら調べた、給与が少ないことから不安に思い興味を持ったなど、自分のプロフィールに関連づけて動機を話すことで申込者の能動性や思考力が伝わり、審査に有利に働きます。

質問と対策②:不動産投資に関する準備や実績

初めて不動産投資をする場合は、不動産経営にプラスになるようなスキルや職歴をアピールするとよいでしょう。不動産経営に関わるスキルや職歴がなければ、その旨を正直に伝えます。その際は、スキルや経験がない分、自分で学んでいることや熱意がある点を伝えることがおすすめです。

物件選びや内見など、物件の購入に向けた準備について問われることもあります。質問を通して「なぜその物件を購入したいと思ったか」が問われていると考え、どの部分が選択の決め手になったか、どの部分に注意して内見を行ったかを答えるといいでしょう。

不動産の投資経験がすでにある場合は、所有物件の運用実績を示します。返済予定表や管理会社からの送金明細書を元に、うまく投資を進められていることを示しましょう。

質問と対策③:投資全般に関する実績

不動産投資の経験がない場合、投資経験の有無を問われることがあります。不動産投資以外でも、臆せず実績や経験をアピールしましょう。

上記の項目と同様、担当者は申込者の能動性や思考力を見ています。仮想通貨での投資を例にすると「なんとなく話題だったから購入した」といった返答ではなく、「仮想通貨の可能性に魅力を感じ、手元資金〇〇円の中から××円を投資した」などと具体的に答えるようにしましょう。具体的な理由や金額を示すことにより、計画的で無理のない投資をする人物であることをアピールできるからです。

質問と対策④:申し込みをする金融機関で融資を受ける理由

金融機関の中には「なぜこちらの金融機関を選んだのか」と尋ねる担当者もいます。自身や親族が口座を持っていることや自宅や物件から店舗が近いことなどを理由としましょう。

質問と対策⑤:家賃収入が想定より下回った場合の対策

信頼できる投資家であるかを判断するため、家賃収入が想定より下回った場合の対策が問われることもあります。家賃収入の減少に対しては「自己資金や本業の収入から切り崩す形でローン返済を継続します」といったように、想定外の出来事があっても確実に返済する意思を示すことがおすすめです。

まとめ

不動産投資の融資においては、プロフィールシートがとても大切になります。しかし、本記事を見ただけで融資審査に通るためのプロフィールシートを一から作成するのは困難です。特に初めてプロフィールシートを作成する場合、何をどう書くと融資審査に有利になるかといった面で、不動産投資のプロによる助言が必須となります。

当社では、お客様からヒアリングを行ったうえでコンサルタントがプロフィールシートを作成します。プロフィールシートの作成に行き詰まった場合や、プロフィールシートに何を書くかわからない場合、ぜひ当社の無料相談をご活用ください。

当社の無料相談では、コンサルタントが融資に対する不安や心配に寄り添いつつ、中立の目線でアドバイスをいたします。安心して不動産投資に取り組むために、いつでも当社の無料相談をご活用いただければ幸いです。

この記事の執筆: 堀乃けいか

プロフィール:法律・ビジネスジャンルを得意とする元教員ライター。現役作家noteの構成・原案の担当や、長野県木曽おんたけ観光局認定「#キソリポーター」として現地の魅力を発信するなど、その活躍は多岐に亘る。大学および大学院で法律や経営学を専攻した経験(経済学部経営法学科出身)から、根拠に基づいた正確性の高いライティングと、ユーザーのニーズに的確に応えるきめ細やかさを強みとしている。保有資格は日商簿記検定2級、日商ワープロ検定(日本語文書処理技能検定)1級、FP2級など。

ブログ等:堀乃けいか