金融資産とは?平均保有額や実物資産との違いまで徹底解説!

- 更新:

- 2023/10/05

本記事は動画コンテンツでご視聴いただけます。

内閣官房内に設置された「新しい資本主義実現本部事務局」により発表された「資産所得倍増に関する基礎資料集」によると、2021年末現在で日本の家庭で保有している金融資産は、2000年と比較して1.4倍増加しました。

不動産投資の最終的な目的は、資産形成ではないでしょうか。順調に資産形成を行うためには、「金融資産」に関して理解を深めることが最も重要です。この記事では、金融資産の基礎知識や実物資産との違い、日本人の平均資産保有額について解説します。資産形成のポイントも紹介するので、資産形成を始めようとしている方は、最後までご一読ください。

金融資産とは

金融広報調査委員会の調査によると、令和4年度に運用または将来の備えとして金融資産を持っていると答えた世帯数は73.1%。日本人世帯の約4分の3が、金融資産を保有している状況です。

金融資産とは「形」がなくても自身の資産として換算できる資産を指します。現金はもちろん、株式や債券などの有価証券、生命保険なども金融資産です。比較的現金化しやすい資産を金融資産と捉えてもいいでしょう。

不動産投資においては、銀行で融資の申請をする際に金融資産額を聞かれることがあります。金融資産の評価額によって、融資額が変わってくるからです。

参考金融広報調査委員会「(参考)家計の金融行動に関する世論調査[総世帯](令和4年)」各種分類別データ

金融資産保有のメリット

金融資産を保有するメリットは、急な出費が必要なときに比較的早く手元に現金を用意できることです。用意した現金を資産運用の元手として使えることも、メリットと言えるでしょう。

一方で、現金化のタイミングによっては資産価値が大きく変動。一気に利益を得られる可能性がある一方、損失が大きくなる可能性もはらんでいます。安定した資産形成をしたい場合は、リスクが高くない資産を持つことがおすすめです。

金融資産の保有で想定されるリスク

前述のとおり、金融資産は価値の変動幅が大きくなる場合があります。変動幅が大きい金融資産の保有率が高いと、時期によっては資産が大幅に減る可能性も想定されます。

特に株式や投資信託は、値動きが激しいためハイリスクハイリターンとなる可能性がある金融資産です。金融資産を選ぶ際は、リスクとリターンのバランスを考慮して選ぶ必要があります。

金融資産の例

金融資産の具体例は、以下のとおり。

- 現金

- 預貯金・株式(外国株含む)

- 債券

- 投資信託

- 生命保険

- 商品券

- 小切手

それぞれの金融資産について詳しく解説します。

現金・預貯金

現金は、今私たちが使っている紙幣や貨幣のことです。「預貯金」とは、預金と貯金をまとめた言葉になります。預金と貯金は、預け先により名称が異なりますが、どちらも金融機関の口座に預けているお金です。

銀行や信用金庫、労働金庫に預けると、「貯金」と呼ばれます。一方「預金」は、ゆうちょ銀行やJA(農業協同組合)に預ける場合です。

現金は手元にあるとすぐ使える、預貯金はATMですぐ引き出すことができることから、流動性が高い点が特徴です。利息の付く預貯金や定期預金は「元本保証制度」により、1金融機関につき元本1,000万円と破綻日までの利息等が保護されます。

預貯金は利息の保護がある反面、低金利です。そのため運用益がさほど期待できない側面もあります。

株式

投資家は、株式を購入することで企業に資金を出資し、株主となります。株主になると、企業の重要事項を決定する株主総会に参加し、議決権の行使や意見を述べることが可能。売買益だけでなく、企業の利益を配当金や株主優待として受け取れることもあり、比較的リターンが大きい投資です。

株式は、株価が下落しているときに買い、上昇したら売却することで、利益を得られます。経済や景気、業績の影響をダイレクトに受けるため、上昇しやすい反面下落のリスクも大きいことが特徴です。

債券

債券は、国や地方公共団体、企業などが事業に必要な資金を借り入れるために発行されます。無期限に借り入れるわけにはいかないので、発行から返却まで年数が決まっている証券です。

通常は額面価格より安く購入し、満期を迎えると額面価格で返却(= 償還)されることにより利益を得ます。また、一部の債券では、企業に資金を貸し付けている利息を受け取ることも可能です。

参考債券投資と不動産投資を徹底的に比較!それぞれのメリットとリスクを把握しよう

投資信託

投資信託では、たくさんの投資家から資金を集めて投資が行われます。資金が豊富にあるため、運用の幅が広がり利益も出やすいことが特徴です。投資信託の運用は、投資の専門家であるファンドマネージャーが担当。運用により出た利益は、出資額に応じた割合で投資家に分配されます。

投資信託は、自分で細かい銘柄選定をする必要がなく、お任せで運用が可能。反面、お任せであることから自分の思う通りに利益が出ない場合もあります。さらに、預貯金のような元本保証がないため、証券会社が倒産しても保証がありません。

生命保険

生命保険は、毎月一定額を支払うことで自分や家族が怪我や病気をして入院したり亡くなったりした場合に、金銭で保障をしてくれる制度です。解約時に解約返戻(へんれい)金が戻ってくる保険や満期時に満期保険金が受け取れる保険は、金融資産として分類されます。掛け捨ての生命保険は、戻ってくるお金がないので金融資産とはなりません。

毎月一定額を積み立てるような貯蓄性がある預金では、運用により利益を出すことも可能です。しかし、運用が主目的ではないため、株式や投資信託と比べると利益は少なめとなります。

商品券・小切手

商品券と小切手は、両方とも金券の一種です。商品券は額面金額相当の品物と交換可能。小切手は、指定された金融機関に持っていくことで額面金額と交換可能な有価証券です。

どちらも、必要な時に換金が可能なため、金融資産に含まれます。

以下の記事では、金融資産を利用した資産形成について解説。老後に向けて資産形成を検討している方は、こちらも併せてご覧ください。

参考今更聞けない!老後の資産形成の方法として不動産投資はあり?なし?

金融資産と実物資産の違い

金融資産と対になる言葉として「実物資産」が挙げられます。金融資産は形がない資産であることに対し、実物資産は不動産、貴金属、コレクションなど形がある資産です。

実物資産保有のメリットとリスク

実物資産を保有するメリットとして、経済が変動しても影響を受けにくく価値の暴落が少ない点が挙げられます。

近年は特に、金融危機や世界情勢の変化によって株や為替の値幅が大きく変動しました。これにより金融資産の価値が大きく変動した方も多いでしょう。

世界情勢が変化し金融資産の価値が下落した中でも、実物資産は価値が変わらない傾向が見られました。

そのため投資においては、実物資産は比較的リスクが低い資産として考えられています。

不動産投資は実物資産の代表例

不動産は実物資産の代表的存在です。不動産投資は、利益が出る物件を購入し、毎月の家賃収入を得ることで資産形成をする手法です。近年は、不動産投資を選ぶ方が年々増加し、サラリーマンの副業としても人気が高まっています。

不動産投資では、しっかりした不動産投資会社とパートナーシップを結ぶことで、着実に利益をあげることが可能。高額が動くことや「確実に儲かる」と謳う業者がいることからハイリスク・ハイリターンと思われがちですが、実はミドルリスク・ミドルリターンの堅実な投資です。

不動産投資を検討する際、天災の影響が気になる方もいらっしゃるのではないでしょうか。不動産投資では、天災の被害に対応している保険などもあり、事前に対策が可能です。事前に対策を打っておくことで、天災によるリスクも最小限に抑えられます。

参考【最新版】不動産投資による家賃収入は、副業禁止にあたるのか?

不動産投資以外の実物資産

実物資産には、不動産投資以外には下記のようなものが挙げられます。

- 貴金属

- 骨董品や絵画などのコレクション品

不動産以外の実物資産は、金融機関で融資を受ける際、評価の対象外となる場合がほとんどです。

貴金属

貴金属の例は、以下のとおりです。

- 金

- 銀

- プラチナ

- ダイヤモンド

貴金属も、低い価格で購入し高い価格で売却することで利益を得ます。特に金は人気があり、金融危機で金融資産の価値が下落しても価値がさほど下落しません。

骨董品や絵画などのコレクション品

骨董品や絵画などのコレクションも、実物資産に含まれます。売却により金銭に変えられるからです。

資産となるコレクション品として、以下のものが挙げられます。

- 骨董品

- 酒類

- コイン

- 価値のあるヴィンテージ品(クラシックカーやスニーカーなど)

コレクション品は、希少性や歴史などの要因で価格が変動。集める側が「これは希少だ」と思うことにより、価格が上昇することもあります。コレクション品は、価格変動の要素が主観的になりがちです。従って、価格の見通しが立てづらく、狙って利益を出すのは難しい資産でもあります。

日本人の金融資産保有額は?

金融広報中央委員会では、金融資産の保有の有無や保有額について世論調査を行っています。ここからは令和4年度に実施された世論調査を参考に、日本人の金融資産保有率や保有額を紹介します。

参考金融広報中央委員会「(参考)家計の金融行動に関する世論調査[総世帯](令和4年)」

世代別保有率と保有額

最初に、金融資産の世代別保有率と保有額を見てみましょう。世帯主の年齢が30代を超えると、金融資産保有率は約60%から一気に70%以上となります。40代、50代の金融資産保有率は減少し、60代から再び上昇。これは、40代と50代は、子どもの教育や住宅資金に対する出費が増えることが理由と想定されます。

金融資産保有額は、平均値、中央値ともに世帯主の年齢が上がるにつれて上昇。金融資産を保有している場合は、順調に資産を形成できていることが伺えます。

| 世帯主の年齢 | 金融資産保有率(単位:%) | 平均値(単位:万円) | 中央値(単位:万円) |

|---|---|---|---|

| 20歳代 | 59.4 | 315 | 130 |

| 30歳代 | 73.3 | 710 | 350 |

| 40歳代 | 71.6 | 1,114 | 500 |

| 50歳代 | 71.6 | 1,705 | 780 |

| 60歳代 | 76.9 | 2,217 | 1,112 |

| 70歳代 | 78.2 | 2,257 | 1,150 |

年収別保有率と保有額

次に、年収別の金融資産保有率と保有額を紹介します。世帯主の収入と金融資産保有率、保有額は比例。ただし、1,200万円以上となると保有率は若干低下します。

| 世帯主の年収 | 金融資産保有率(単位:%) | 平均値(単位:万円) | 中央値(単位:万円) |

|---|---|---|---|

| 収入なし | 37.4 | 841 | 250 |

| 300万円未満 | 62.5 | 1,059 | 320 |

| 300 ~ 500万円未満 | 76.4 | 1,285 | 530 |

| 500 ~ 750万円未満 | 82.4 | 1,610 | 733 |

| 750 ~ 1,000万円未満 | 87.0 | 2,165 | 1,185 |

| 1,000 ~ 1,200万円未満 | 87.5 | 3,081 | 1,420 |

| 1,200万円以上 | 86.0 | 4,204 | 2,201 |

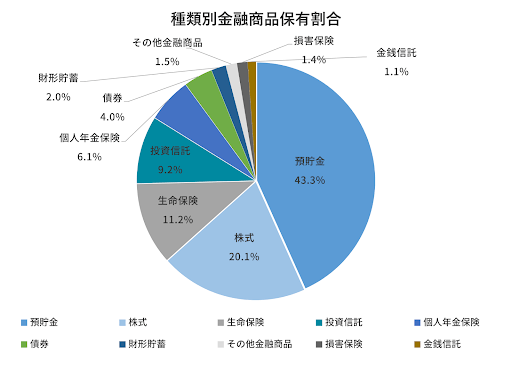

種類別金融商品保有額

最後に、種類別の金融資産保有額と全体に対する割合です。一番保有額が高い金融資産は預貯金で、全体の43%を占めています。次が株式で、全体の約20%。そこから少し差があり、3位は生命保険の11.2%です。

4位の投資信託保有割合は、全体の約9%。生命保険の方が保有率が高い結果となりました。

| 商品名 | 金額(単位:万円) | 全体の割合(単位:%) |

|---|---|---|

| 預貯金 | 689 | 43.3% |

| 株式 | 320 | 20.1% |

| 生命保険 | 179 | 11.2% |

| 投資信託 | 147 | 9.2% |

| 個人年金保険 | 97 | 6.1% |

| 債券 | 63 | 4.0% |

| その他金融商品 | 24 | 1.5% |

| 損害保険 | 23 | 1.4% |

| 金銭信託 | 18 | 1.1% |

| 総額 | 1,593 | - |

※各金額は端数処理をしているため、総数と合計数には誤差が生じます。

資産形成のポイントは金融資産と実物資産のバランス

資産形成をする上では、金融資産と実物資産をバランスよく所有することがポイントです。

預貯金のみの金融資産を所有している人は、大きく資産が増えることはありません。しかし、価値が大きく変動する金融資産を持つことで、大きく資産を増やすことも可能となります。

価値が大きく変動する金融資産の代表は、株や投資信託です。例えば、1社の株に集中投資する投資手法はハイリスクですが、比較的少ない元手でも大きく資産を増やすことができます。しかし、1社に集中して投資すると、株価の下落により金融資産の価値が大幅に下落する可能性があります。

バランスよく金融資産を持つことが、投資家としての腕の見せどころです。資産を増やすためには資産を増やしやすい金融資産と、安定性の高い実物資産をバランスよく持つことをおすすめします。

安定性の高い実物資産として、不動産投資がおすすめです。不動産投資は、自己資金が少なくても不動産投資ローンを借りることにより物件購入が可能。入居率が高い物件を選ぶことで、毎月確実に安定した収入を得られます。さらに、不動産投資で購入した物件は売却も可能です。条件によっては売却益を得られる可能性もあります。

参考不動産投資の『出口戦略』!最後に笑うための完全マニュアル

まとめ

記事内でご紹介したように、金融資産はいざというときに現金化しやすいメリットがある一方で、景気や経済状況の影響を受けやすく、利益も損失も出やすいデメリットがあることがお分かりいただけましたでしょうか。

資産形成を進めるには、どんな資産を入手するか、どうやって利益を得ていくかなど、資産の配分や利益の上げ方をしっかりと考える必要があります。損失をできるだけ回避しつつ利益を出したい方には、不動産投資のような実物資産への投資が向いているかもしれません。

不動産投資は、ミドルリスク・ミドルリターンの堅実な投資です。当社では、不動産投資のリスクを最小限に抑えるために、都心部の好立地で駅に近く、かつ低価格の物件を厳選してご紹介しています。「手持ちの金融資産があまり多くないが不動産投資をしたい」「金融資産形成と並行して実物資産も増やしていきたい」そんなときは、ぜひ当社の無料相談をご活用ください。経験豊富なコンサルタントが、中立の目線で現状に即したアドバイスをさせていただきます。

この記事の執筆: 堀乃けいか

プロフィール:法律・ビジネスジャンルを得意とする元教員ライター。現役作家noteの構成・原案の担当や、長野県木曽おんたけ観光局認定「#キソリポーター」として現地の魅力を発信するなど、その活躍は多岐に亘る。大学および大学院で法律や経営学を専攻した経験(経済学部経営法学科出身)から、根拠に基づいた正確性の高いライティングと、ユーザーのニーズに的確に応えるきめ細やかさを強みとしている。保有資格は日商簿記検定2級、日商ワープロ検定(日本語文書処理技能検定)1級、FP2級など。

ブログ等:堀乃けいか