他を圧倒!不動産投資で結果が出るシミュレーションとは!?

- 更新:

- 2022/11/18

本記事は動画コンテンツでご視聴いただけます。

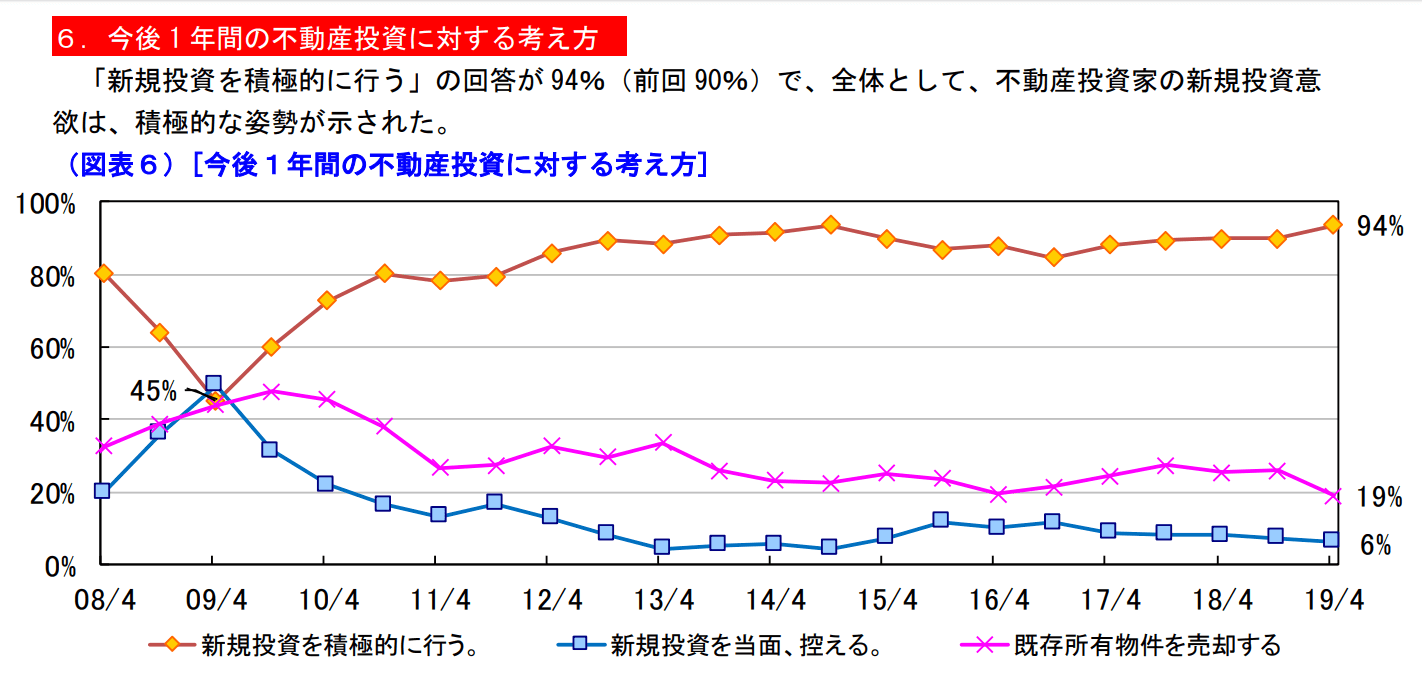

将来への不安、安定した資産の確保のため、自助努力として投資への関心はますます高まっています。不動産投資は多種多様な投資のなかでも比較的安定した収益を見込めることもあり、年々意欲や積極性が高まっている分野と言えます。

当記事に目を通していただいている方は、不動産投資に関心を持ち、ある程度の基礎知識を踏まえられているかと思われます。自己資産や投資用ローン、失敗しないための注意点など、当サイトでも多様な基礎知識をご案内しておりますのでご一読ください。

不動産投資自体は免許や特別な資格を必要としません。しかし、投資を始める=物件を購入する前に必ずやっておかなければならないことがあります。

それが、収益のシミュレーションです。

様々な投資のなかでも、不動産投資は大きな金額の資産を動かし、長期間を費やします。そんな不動産投資では収益のシミュレーションを行うことは非常に重要です。収益の見通しが立っていないとそれは「投資」ではなく「博打」になってしまうからです。そこで、5年後・10年後の収益を含めた不動産投資のシミュレーションについて、その流れと具体例を示しながら説明します。

不動産投資の収益シミュレーションの流れ

不動産投資の収益シミュレーションの流れは、

- 購入したい収益物件のデータをそろえる

- 自己資金・属性により利用可能融資先を選ぶ

- 不動産投資ローンの返済額をシミュレーションする

- 毎月の収支をシミュレーションする

となります。各作業で押さえるべきポイントもあります。それぞれ見ていきましょう。

購入したい収益物件のデータをそろえる

不動産投資物件の購入検討には、その収益性が明らかになるデータが必要です。

物件価格や概要は販売図面でわかりますし、現状の賃貸状態や家賃収入や現状の利回り、満室になった場合の家賃収入や利回りは「レントロール(物件の賃料等一覧表)」という資料で分かります。アパートなどの集合住宅であれば、年間の修繕費の実績データも必要でしょう。区分マンションであれば管理費や修繕積立金のデータは、通常販売図面に掲載されますので確認しましょう。大型投資物件では「ランニングコスト」の書類も揃えて、データを把握しておくべきです。その他、不動産投資物件の固定資産に関する資料もぜひ欲しいところです。

多くは、窓口となった不動産業者から入手できます。レスポンスの遅い業者は、あまり優良なパートナーになる業者ではありません。このような機会は、業者の能力を見極める材料にもなりますので、積極的にコミュニケーションを取るようにしましょう。

- 債務返済倍率(DCR)= 年間の営業純利益 ÷ 年間のローン返済額

自己資金・属性により利用可能融資先を選ぶ

物件収益を購入するかどうかの判断データが揃ったら、金融機関の選定です。利用可能な金融機関は「属性」により異なってきます。また、購入対象の収益物件の所在地によっても、利用できる金融機関、できない金融機関があります。

利用可能な金融機関については、購入窓口となる不動産業者が代行してマッチングしてくれるケースがほとんどです。自分の年収や自己資金や勤務先などの資料を提出すれば、不動産業者が選定してくれます。

多くの業者ではまず、属性情報の上で利用できそうな金融機関を選定しますので、初めから正式な資料をそろえることは滅多にありません。年収、勤務先、勤続年数、年齢など属税関わる情報を記載した「自己属性シート」を用意していけば、業者が窓口となり金融機関に対する仮審査を進めたり、打診をしてくれたりします。

また、この選定も不動産業者の良し悪しが判断できるポイントです。不動産投資ローンは住宅ローンと異なり、1件目の投資が順調であれば2件目、3件目と購入していく可能性があります。そのため先の投資を見据えた上で最適な金融機関を選定する必要があります。利用できる金融機関の選定や順番の判断を誤ると、購入できる物件や件数にも影響が出てくるからです。

- 金融機関の選定も投資では重要

不動産投資ローンの返済額をシミュレーションする

不動産投資ローンでどの程度の借入が可能かは、購入対象の物件と属性情報によっておおむね決まります。単純な「融資の可否」については回答がすぐに出ますが、「融資可能金額」「金利」「返済期間」といった月々の返済金額に関わる部分は、最終的に審査が通った後でなければ正確には分かりません。提示されるまではそれなりに時間がかかります。

不動産投資ローンの審査については金融機関の種類により特徴が分かれます。

メガバンク・都市銀行

全国に支店を持つ、いわゆる大手銀行。審査が厳しく他に比べ多額の頭金が必要ですが、金利が安く設定されている。

地方銀行・信用金庫

静岡銀行や千葉銀行といった、その地域の経済活性化を目的に融資する銀行。メガバンクより審査はゆるく回答が早い一方、金利は少し高くなる。

ノンバンク

預金業務を行わず、融資調達した資金で与信業務を行う金融機関。上記2機関に比べ投資に特価しており、不動産投資ではアルヒやイオン住宅ローンサービスなどが挙げられる。審査の回答が早く、投資に関しては融通が効くのも特徴。金利は地方銀行と同程度。

シミュレーションの材料としては、公開されている情報から、上の方の金利を設定するのが無難でしょう。返済金額を多めに見積もることで、キャッシュフローのマイナス、手残り額の減少回避につなげることができます。

- シミュレーションの時点でリスクも想定に入れておく

毎月の収支をシミュレーションする

シミュレーションは短期的、目先の範囲だけでは十分ではありません。少なくとも5年先、10年先までシミュレーションしましょう。

不動産投資は先の長い投資です。短期間で利益を出す「投機」ではなく「事業」です。不動産投資物件は順調に稼働すれば、長期にわたり利益を出します。そして収支シミュレーションから、その収益物件を売却する「出口」のタイミングも分かってきます。不動産投資に要した費用が、5年・10年といった計画した期間で回収されたとき、不動産投資は成功したと言えます。不動産投資という事業で、損益分岐点を突破したということです。

不動産投資は長期間の投資であるからこそ、合間に発生しうるリスクや支出も視野に入れる必要があります。空家リスクをはじめ、購入当初とは異なるタイミングで修繕・リフォームを行う可能性もあります。そのため、5~10年先のシミュレーションといっても、概算ではなく毎月の収支から算出する長期的で細やかなシミュレーションが求められます。

後は、このまま収益物件を持ち続けるのか、それとも売却して利益を確定してしまうのか、その選択は投資家の考え方次第ですし、経済状況によっても違うでしょう。どちらを選ぶにせよ、その判断のためには長期的な視野に立った毎月の収支シミュレーションが必要です。

- シミュレーションは細かなデータをもとに、長期の見通しを立てる

収益シミュレーションの具体例

それでは、具体的な例を上げて、分かりやすく不動産投資の収支シミュレーションをしてみましょう。これから説明するSTEP①〜STEP⑦を読めば、シミュレーションがどのような手順で行われるか、お分かりいただけるでしょう。

STEP① 物件データをそろえる

まずは物件データをそろえます。

購入物件データ 例:区分マンション

築17年、23㎡、港区、販売価格 2000万円、購入諸費用 60万円(販売価格の3%程度)、家賃 8万円/月、管理費 0.7万円/月、修繕積立金 0.7万円/月

STEP② 自分の属性データをまとめる

次は購入者の属性データです。

上場企業勤務、年収700万円、自己資金500万円~800万円、借入なし

STEP③ 利用可能な融資先を選ぶ

利用可能な金融機関として地方銀行を選択したとします。金利は2.0%に設定します。一般に公開されている金利は幅のあるものですので、シミュレーションでは高めに設定をしておくのが無難です。

融資期間30年で自己資金は物件価格2割の400万円、残りを不動産投資ローンで融資を受けます。融資金額は1,660万円となります。

STEP④ 毎月のローン返済額を計算する

毎月の返済金額の計算式は

- 毎月の返済額 = 借入金額 ✕ 月利 ✕(1 + 月利)α乗 ÷((1 + 月利)α - 1)

- 月利 = 金利 ÷ 12

- α = 返済回数

※計算が複雑なため、この後ご紹介するシミュレーションでの試算をおすすめします。

「月利」とは、年利を1年間の月数で割ったものです。正確には年利を365日で割って各月の日数をかけますが、簡単に計算するならば年利を12か月で割ったものとなります。この場合2%÷12=0.1666…です。これを計算式にあてはめると、今回のシミュレーションでは毎月のローン返済額は6.1666万円となります。

STEP⑤ 毎月の収支を計算する

次は毎月の収支の計算です。毎月の収支は【家賃-経費-ローン返済額】です。

今回は経費として管理費と修繕積立金をあげていますので、シミュレーション数値を入れると「8万円-(0.7万円+0.7万円)-6.1666万円=0.4334万円」となります。実際の月額収入は4,334円ということです。

さらに、不動産業者に物件の賃貸管理を依頼する場合、賃料の4~5%が管理費としてかかります。この分も家賃収入から差し引きましょう。空き室になった場合の客付のことまで考えると、自主管理よりは不動業者社に管理を依頼する方がトータルコストが安くなる可能性が高いです。

STEP⑥ 諸費用を含めて計算する

不動産投資物件を購入する際には、物件価格だけではなく諸費用がかかります。諸費用合計で物件価格の7~10%を見積っておく必要があります。仲介手数料や、融資手数料、契約書に貼る印紙代などがあり、比較的割合が大きいのは登記費用です。概ね販売価格の8%前後になります。

初期費用はこちらでも詳しくご案内しております。費用の抑え方についても参照ください。

参考不動産投資を始めるにはいくら必要?初心者のための初期費用・自己資金の目安

STEP⑦ 5年後・10年後の収支も計算する

今までの計算は、あくまでも初年度の収支シミュレーションです。5年後、10年後の収支シミュレーションをする場合は、賃料の価格設定を年1%程度で想定しておくのが一般的な方法です。そしてその年毎の不動産投資の収支についてシミュレーションし、積み上げていけば、長期的な収支計算ができます。

不動産投資における収益シミュレーションについて知っておきたいこと

シミュレーション方法を示してきましたが、そこまで正確でなくとも「大雑把に概算を知りたいだけ」という人もいるでしょう。そこで、簡易的なシミュレーションを行えるソフトをご紹介します。また、節税についてのシミュレーションには触れなかったので、それについても加えて説明します。

シミュレーション用ソフト・エクセルのリンク集

無料で利用できる、不動産投資の簡易シミュレーションサイトやエクセルソフトをご紹介します。

【補足】IRRとはInternal Rate of Return=内部収益率と訳され、「投資期間内の利回り数値」のことです。投資の健全性を測るにはキャッシュフローに注目しますが、IRRは投資期間も考慮するのでその投資の効率性を判断するのに適しています。

このようなソフトでシミュレーションを行う場合でも、融資先の金融機関の選定は個人では難しいでしょう。簡易的に行うのであれば、ノンバンク系が不動産投資に力を入れているので、そこで案内されている金利を参考にしてみてください。

しかし、ご自身の収入や支出状況により適した金融機関や金利も異なってきます。より精度の高いシミュレーションは、TOKYOリスタイルにご相談ください。

注意! 節税のシミュレーションはあまり意味がない

「不動産投資で節税」という言葉はよく耳にするのではないでしょうか。しかし、キャッシュフローを目的とした不動産投資ではあまり大きな節税効果はありません。

節税効果は不動産所得が赤字のときに生まれるので、不動産投資が上手くいけばその物件は利益を上げ、むしろ税金は増えます。また、節税の計算は非常に細かく、そこに余り労力を割くのは得策ではありません。不動産投資はあくまでも、収益を上げること、キャッシュフローを増やすことが目的です。

相続税対策のように節税が主目的の場合は、不動産物件の購入を考える段階で、全く別の視点に立ち、考える必要がありますが、キャッシュフローを目的とした不動産投資では、節税について細かく考える必要はありません。

むしろ税金をたくさん支払い、借入額を増やしていくというようなスタイルの方が健全に不動産投資を行える環境だと言えます。

まとめ

不動産投資のシミュレーション方法を具体例をあげて説明いたしました。不動産投資を行う上では、まず購入希望の不動産の情報を集め、そして自分の属性で利用可能な金融機関を確認し、シミュレーションを行うまでが必須となります。

不動産投資の収益シミュレーションは複雑で、金融機関の知識や物件情報をはじめ個人では入手しづらい情報も必要となります。そのため、パートナーとなった不動産業者と良い協力関係を作り、情報を集め、シミュレーションも支援してもらうのが、より確実な方法です。

TOKYOリスタイルでは、あなたの投資の展望や方針を軸に最適な物件や金融機関を選定するための判断の一助となるご案内をしております。

ご自身の投資の方針や人生設計を踏まえ、TOKYOリスタイル独自のライフシミュレーションをもとにした不動産投資のアドバイスでご相談にお応えします。