ライフプランの立て方と投資の関係性とは?人生における投資の重要性も解説します!

- 更新:

- 2023/06/23

2019年に発表された「老後2千万円問題」を目にしたことで、老後資金が不安になった方も多いのではないでしょうか。老後の必要資金を計算するには、ライフプランを立てることが必須です。とはいえ、ライフプランの立て方はあまり知られていない部分があります。

本記事では、ライフプランの必要性や実際のライフプランの立て方を分かりやすく解説します。そして、ライフプランを立てることで見えてくる必要資金やその準備方法としての投資についても解説。最後まで読めば、ライフプランの立て方やライフプランと投資の重要性が理解できるようになるでしょう。

ライフプランの立て方や必要性を知りたい方や、必要資金の準備方法を知りたい方は、ぜひ最後までご一読ください。

- 目次

- ライフプランとは将来に必要な金額の把握

- ライフプランを立てるメリット

- ライフプランの立て方

- 人生で必要とされる三大資金

- 資産形成の方法

- 投資は資産形成・運用の両方におすすめ

- 投資額を決める手順

- 投資の方法

- まとめ

ライフプランとは将来に必要な金額の把握

ライフプランの直訳は「人生計画」です。ライフプランは、人生の節目でどれだけお金が必要かを算出するために必要となります。ライフプランを作成することで、この先の人生でどんなイベントがあり、どれだけお金が必要かを把握できます。

想定されるライフイベントとして、下記のようなものがあります。

- 結婚

- 出産

- マイホームの購入

- 子どもの進学

- 親の介護

ライフプランを立てるメリット

ライフプランを立てるメリットは、人生のイベントと必要金額の概算が把握できることです。ここからは、ライフプランを立てるメリットを次の2点に分けて解説します。

- 将来どれくらい収入と支出があるか理解できる

- 将来のために今何をするべきか把握できる

将来どれくらい収入と支出があるか理解できる

ライフプランを立てる際は、人生のイベントも書き出します。

- 結婚にかかる費用

- 子どもが生まれたときの費用

- マイホームを建てた場合

- 子どもが進学した場合

上記のように想定されるイベントを書き出すことで、いつどれだけお金が必要かの把握が可能です。

ライフプランには、出費の他に収入額も記載します。臨時収入の時期も把握しておくことで、資金準備の見通しが立つようになるからです。定期収入だけでなく、退職金や生存保険金など、臨時収入も記載しましょう。

将来のために今何をするべきか把握できる

ライフプランで将来のイベントや収入・支出を知ることで、将来のために今自分が何をすべきか把握できるようになります。

子どもの進学やマイホーム建設には、数百万から数千万単位のお金が必要です。ライフプランを立てると、将来必要な金額から逆算して自分や家族は今どれだけ生活にお金を使うべきか意識できます。同時に、将来に向けた資産形成の必要性も理解できるでしょう。

ライフプランの立て方

ライフプランは、次の流れで立てていきます。

- ライフイベント表を作成する

- ライフイベントごとの費用を洗い出す

- キャッシュフロー表を作成し将来の収支を可視化する

- ライフプランは定期的に見直しをする

ひとつずつ、順番に解説します。

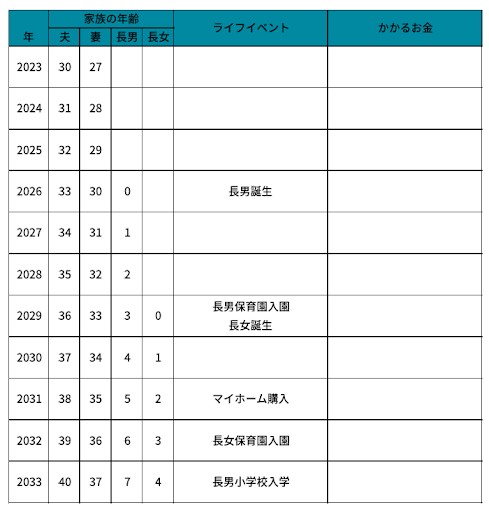

①ライフイベント表を作成する

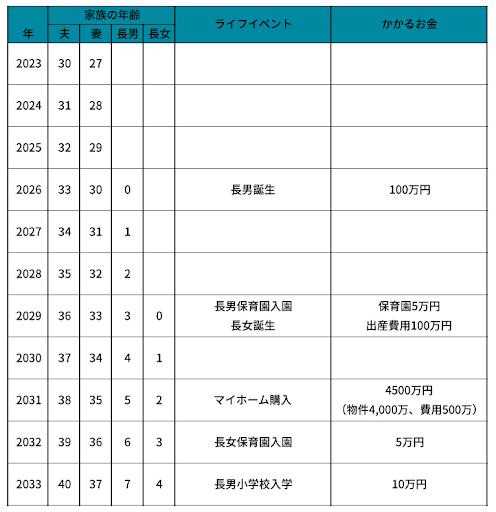

最初に、ライフイベント表を作成します。本記事では、日本FP協会で紹介されているテンプレートを使用しました。

上記のように、現在想定しているライフイベントを時系列に書き出します。決まった形式は特にありません。手書きでもパソコンでも大丈夫です。

②ライフイベントごとの費用を洗い出す

ライフイベントを書いたら、イベントごとに必要な費用を書き出します。

費用を洗い出す作業なので、概算で問題ありません。ここで、それぞれの費用の相場を調べてもいいでしょう。

③キャッシュフロー表を作成し将来の収支を可視化する

最後にキャッシュフロー表を作成します。キャッシュフローとは、収入と支出から成り立つお金の流れのことです。キャッシュフロー表とは、先ほど洗い出したライフイベントとその概算額を記載し、将来のキャッシュフローを一覧にした表を指します。

上記キャッシュフロー表も、日本FP協会のテンプレートを使用しました。テンプレートは、FP協会以外にも用意されています。自分が使いやすいテンプレートを選ぶといいでしょう。

年間の生活費が多いと、ライフイベントに回せる余剰金が少なくなります。キャッシュフロー表を作成したタイミングで、生活費も一緒に見直すことがおすすめです。

④ライフプランは定期的に見直しをする

ライフイベントは、当初の計画どおりに進むとは限りません。実際の生活が計画どおりにならなかった場合、ライフプランと実際の生活が合わなくなってしまいます。そのため、ライフプランは定期的に見直し、最新の情報に更新していくことが必要です。

ライフプランに生活を合わせるのではなく、生活にライフプランを合わせることがポイントです。ライフプランが現状に即していないと、必要資金の把握も難しくなります。ライフプランは定期的に見直し、現状に沿ったプランに更新しましょう。

ファイナンシャルプランナー(FP)に相談するのもあり

ライフプランの作成が難しい場合、ファイナンシャルプランナー(FP)に相談する方法もあります。FPはいわば「お金のプロ」なので、ライフプランの作成も可能です。

FPへは、ライフプランだけでなく資産運用や保険見直しの相談もできます。自分でライフプランを立てるのが大変であれば、FPに相談するのも一つの方法と言えるでしょう。

参考目指せお金のプロ!FP資格取得によるメリットと投資ライフへの影響を解説します!

人生で必要とされる三大資金

人生において大きな資金が必要となるのは、マイホーム購入・子どもの学費・老後資金の3つです。これらの資金は「三大資金」と呼ばれています。ここからは、三大資金について詳しく解説します。

①住宅資金

住宅資金とは、住宅を購入する場合に必要な資金です。自分で準備する自己資金の他、住宅ローンを借りる方法もあります。住宅ローンを借りる場合でも、自己資金がある程度必要です。自己資金がない場合、住宅ローンの金利が高く設定される場合もあります。

②教育資金

教育資金とは、子どもの進学に必要な費用です。公立学校より私立学校に進む方が多くかかります。また、上位の学校に進学するほど資金が必要です。

教育資金も、ローンでの借入が可能です。親が教育ローンを借りるだけでなく、子ども自身が教育資金を借り入れて返済する奨学金制度もあります。

③老後資金

老後資金とは、老後の生活に必要となる資金です。令和3年度から過去5年間の、国民年金と厚生年金の平均月額は、下のように推移しています。

| 老齢基礎年金(国民年金) | 老齢厚生年金 | 合計 | |

|---|---|---|---|

| 平成29年度 | 55,615 | 147,051 | 202,666 |

| 平成30年度 | 55,809 | 145,865 | 201,674 |

| 令和元年度 | 56,049 | 146,162 | 202,211 |

| 令和2年度 | 56,358 | 146,145 | 202,503 |

| 令和3年度 | 56,479 | 145,665 | 202,144 |

参考厚生労働省「令和3年度厚生年金保険・国民年金事業の概況」

今後も年金受給額が減る見込みであることから、年金だけでは生活できない可能性が高まっています。老後を安心して暮らすためには、自分でも老後資金を準備しておくことも大切です。

資産形成の方法

三大資金を用意する方法は、自己資金とローンの借入です。ローンを組む場合でも、自己資金があった方が有利になります。ここからは、自己資金を準備するための資産形成方法を3種類紹介します。

節約

節約は、支出を減らして手持ちの資産を増やす方法です。収入は、急激に増えません。そのため、キャッシュフロー表や家計簿を見て、不要な支出を減らして余剰金を作ることで資産を形成していきます。

節約で作った資産は、貯蓄や投資によりさらに増やしていきます。従って、節約による資産形成は、貯蓄や投資の前段階とも言えるでしょう。

貯蓄

貯蓄は、金融機関に資産を預け、利息を受け取ることで資産形成する方法です。2016年から現在まで、普通預金の金利は0.001%。1万円預けても1円の利息しかつきません。低金利の現在では、貯蓄で資産を増やすことは実質不可能と考えておいていいでしょう。

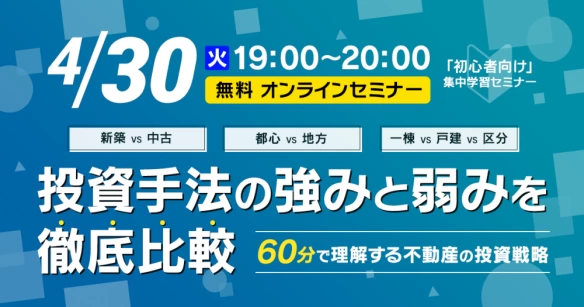

投資

投資は、金融商品を購入し利息や売買益を利用して資産を形成する方法です。株式や債券投資、不動産投資などがあります。方法によってリスクやリターンが異なります。前述した節約や貯蓄と比較すると、投資が一番資産が増える方法であると言えるでしょう。

資産形成と資産運用の違い

資産を作る場合「資産形成」と「資産運用」の2種類があります。資産形成とは、ゼロから資産を作っていくことです。一方、資産運用とは、形成した資産を増やす、もしくは減らさないように保つことです。資産運用は、資産形成の次段階と言えるでしょう。

投資は資産形成・運用の両方におすすめ

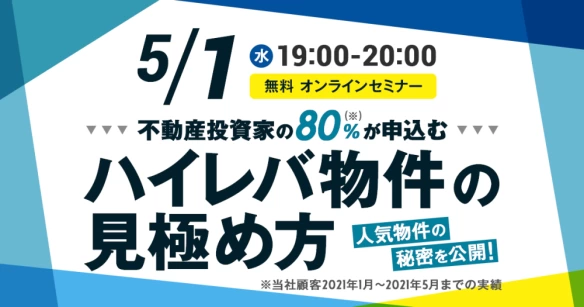

投資は売却益と利息受け取りが見込めるため、貯蓄や節約より早く資産を形成できます。そのため、投資は資産形成・運用双方におすすめです。

しかし、早く資産形成したいからといって、手持ち資金をすべて投資につぎ込むのはギャンブルと同じです。節約や貯蓄である程度資金を形成してから、投資を行いましょう。

投資額を決める手順

投資するにあたっては、手持ち資産の分配割合を決めることが大切です。ここからは、投資額を決める手順を紹介します。

①目標金額と投資期間を決める

投資を開始する際は、まず目標金額と投資期間を決めましょう。

- 家を購入するまでに1,000万円

- 子どもの大学進学までに500万円

- 10年間で100万円

目標を決めることで、それまでに毎月いくら資産が必要か見えてきます。

②現在保有する資産を分類する

次に、現在保有する資産を次の2種類に分類します。

- 使い道が決まっている資産

- 決まっていない資産

使い道が決まっていない資産は、別名「余裕資金」です。必要な資金は残し、余裕資金を投資に回しましょう。

③資金の配分方法を決める

最後に、余裕資金の配分方法を決めていきます。投資する際は、リスク分散が大切です。ひとつの方法に資産を集中させた場合、その方法が失敗すると損失が大きくなります。失敗した時のリスクを減らすためにも、複数の投資先へ分散して投資しましょう。

投資の方法

代表的な投資方法として、次の5種類を紹介します。

- 株式投資

- 債券投資

- 投資信託

- iDeCo

- 不動産投資

①株式投資

株式は、企業の資金を集めるために発行されます。安価なときに購入し値上がりしたタイミングで売却することで、売却益を得られます。

株式購入者を、株主と呼びます。企業は、株主に対して年数%の配当金や株主優待品となる金券や物品を配布。配当や株主優待品を得ることも、株式投資の目的と言えるでしょう。

②債券投資

債券も、企業が資金を集めるために発行する金券です。期限まで、企業に資金を貸し出す形となります。債券も、株式同様に売却が可能。購入金額と売買価格の差を利益にできます。

多くの場合、債券は額面より安く発行。額面と購入金額の差額が利益となる仕組みです。額面金額と同じ金額で購入するときは、価格に対して年数%の利息が付与されます。

株式と債券の違い

株式と債券は、資金を渡すか貸すかに違いがあります。株式は、購入することで企業に出資。一方、債券は企業に資金を貸す形です。

債券には、「償還期限」という貸付の有効期限があります。償還期限が過ぎると、企業は債券の額面金額を所有者に返還しなければいけません。

③投資信託

投資信託では、投資の専門家に資金を預けて運用を依頼します。運用先は、専門家が決定。資金を預けた側には、運用益が分配されます。たくさん資金があるほど運用しやすくなるため、個人で投資をするより利益が増える可能性があります。

NISAは株式・投資信託用口座

NISA(ニーサ)は株式投資・投資信託用口座です。購入できる株式は上場企業のごく一部なので、ほぼ投資信託用の口座と言ってもいいでしょう。NISAは、一般NISAとつみたてNISAの2種類。双方の併用はできません。

積み立てNISAの場合、5年間、年間120万円までの購入分とその利益が非課税になることがメリットです。一般NISAは、年間40万円までが20年間非課税。どちらを選択しても年間一定額が非課税なので、節税と資産運用が同時にできる点が魅力と言えるでしょう。

なお、2024年よりNISA制度が変わります。新NISA制度では、2つに分かれていたNISAが一本化。年間合計360万円までが非課税となりました。さらに、非課税の保有期間が無制限に。今以上に資産運用しやすくなることが期待されています。

参考新NISA制度によって何が変わるか?現行NISA制度との違いや投資への影響を解説!

④iDeCo

iDeCo(イデコ)は、個人型確定拠出年金のことを指します。運営管理機関が選ぶ運用商品の中から、自分で組み合わせを決めて運用します。

iDeCoは60歳まで積み立てが可能です。年金としての受け取りも、原則として60歳から可能。受給開始年齢は、加入期間に応じて変わります。各種年金と同様、繰り下げ受給も可能です。

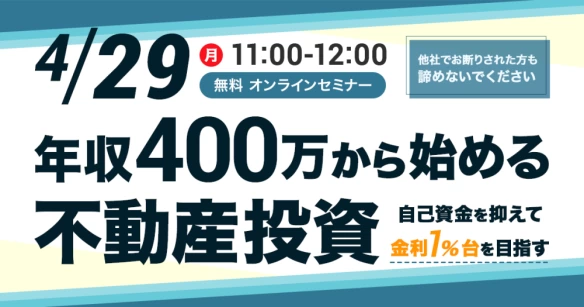

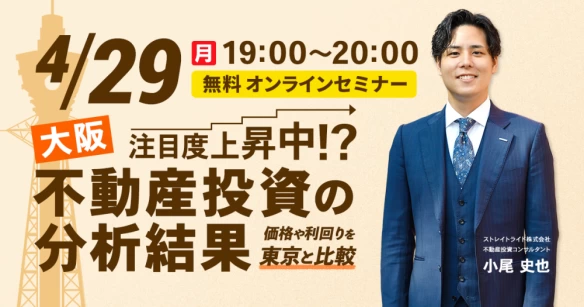

⑤不動産投資

不動産投資は、購入したマンションや一軒家を貸し出して家賃収入を得る方法です。民泊経営や駐車場の経営も、不動産投資の一種です。

立地が良く人気のある物件を購入すると入居者が途切れないため、継続的に家賃収入が入ってきます。不動産の価値が変わってきたときに売却もできるため、売買益を得ることも可能。「不動産投資は危険」との声もありますが、実はミドルリスク・ミドルリターンの堅実な投資なのです。

まとめ

人生においては、まとまった資金が必要な場面が幾度もあります。そこで慌てず資金を準備するためには、ライフプランを立て、事前にどこでお金が必要か知ることが大切です。資金を準備するには、資産形成が欠かせません。資産形成は時間がかかるので、できるだけ早く資産形成を開始しましょう。

当社は、区分マンションを利用した不動産投資を専門にしています。不動産投資を使った資産形成と運用、どちらの相談にも乗ることが可能です。特に資産形成を検討している場合、無理な勧誘はいたしません。おすすめできないときは、その旨をはっきりお伝えします。

不動産投資を利用した資産形成や運用をご検討の際は、ぜひ当社の無料相談をご活用ください。経験豊富なコンサルタントが、中立の投資家目線で資産形成や運用についてお話を伺います。

この記事の執筆: 堀乃けいか

プロフィール:法律・ビジネスジャンルを得意とする元教員ライター。現役作家noteの構成・原案の担当や、長野県木曽おんたけ観光局認定「#キソリポーター」として現地の魅力を発信するなど、その活躍は多岐に亘る。大学および大学院で法律や経営学を専攻した経験(経済学部経営法学科出身)から、根拠に基づいた正確性の高いライティングと、ユーザーのニーズに的確に応えるきめ細やかさを強みとしている。保有資格は日商簿記検定2級、日商ワープロ検定(日本語文書処理技能検定)1級、FP2級など。

ブログ等:堀乃けいか